Σήμερα ζούμε σε ένα περιβάλλον χαμηλών επιτοκίων, όπου το κόστος δανεισμού για κυβερνήσεις και θεσμούς είναι χαμηλότερο από τον ιστορικό μέσο όρο.

Είναι εύκολο να δούμε ότι τα επιτόκια βρίσκονται στα χαμηλότερα επίπεδα, αλλά γνωρίζατε ότι είναι επίσης χαμηλότερα των τελευταίων 670 ετών;

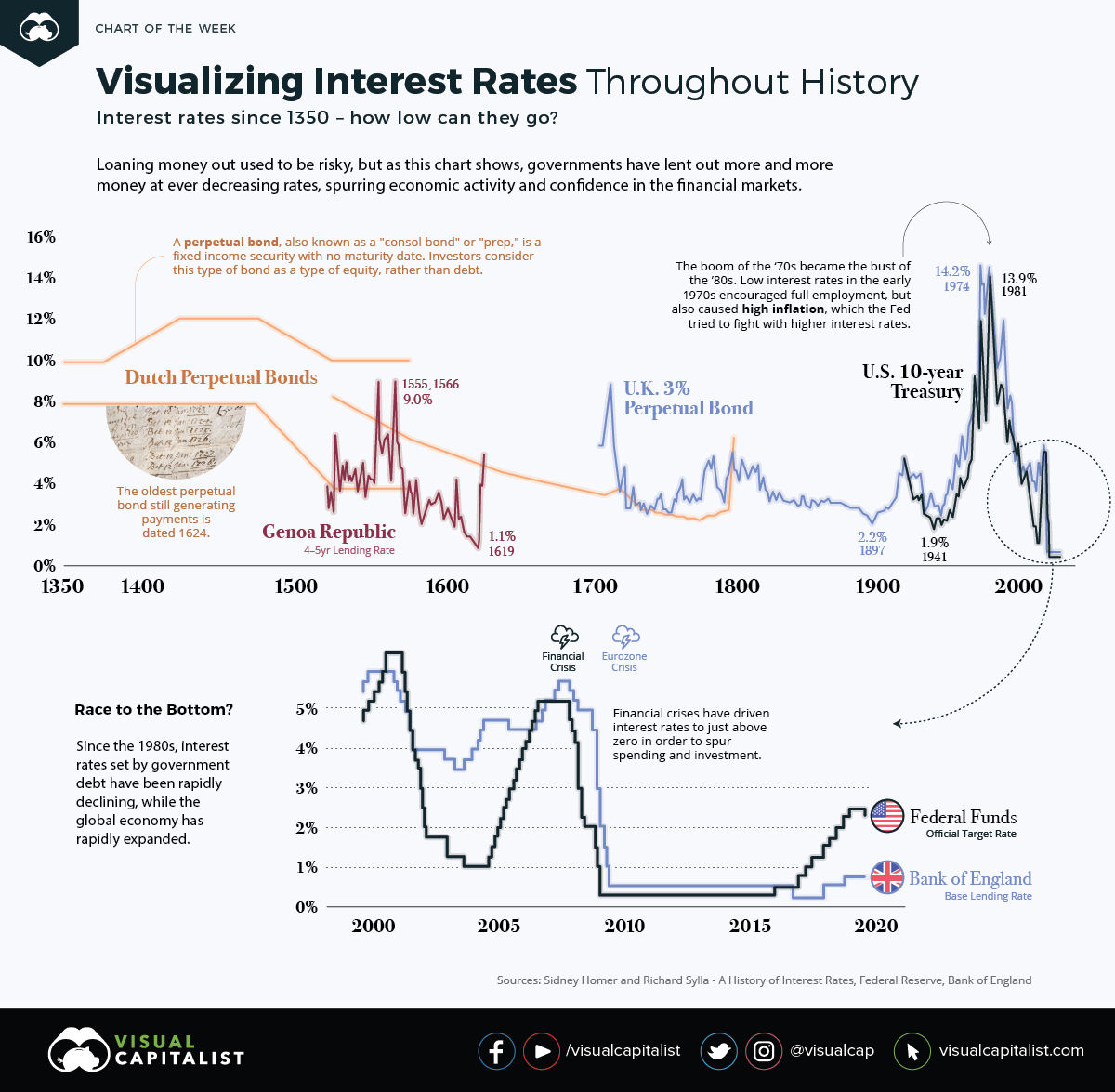

Το γράφημα του visualcapitalist.com αποτυπώνει τα επιτόκια που συνδέονται με τα δάνεια που χρονολογούνται από το 1350.

Ρίξτε μια ματιά στη φθίνουσα ιστορία του κόστους του χρέους.

Τα χρήματα δεν ήταν ποτέ φθηνότερα για τις κυβερνήσεις να δανειστούν από ό, τι είναι σήμερα.

Η γέννηση μιας επενδυτικής τάξης

Το εμπόριο έφερε πολλές καλές ιδέες στην Ευρώπη, συμβάλλοντας στην ανάπτυξη της οικονομίας του χρήματος.

Τα βασικά ευρωπαϊκά λιμάνια και εμπορικά έθνη, όπως η Δημοκρατία της Γένοβας ή οι Κάτω Χώρες κατά την περίοδο της Αναγέννησης, συμβάλλουν στην καλή ένδειξη του κόστους δανεισμού στην πρώιμη ιστορία των επιτοκίων.

Δημοκρατία της Γένοβας: Επιτόκιο δανεισμού 4-5 ετών

Η Γένοβα έγινε νεώτερος συνεργάτης της Ισπανικής Αυτοκρατορίας. Τραπεζίτες παρείχαν στην ισπανική βασιλική οικογένεια πίστωση και κανονικό εισόδημα.

Ολλανδικά διαρκή ομόλογα

Ένα διαρκές ομόλογο είναι ένα ομόλογο χωρίς ημερομηνία λήξης. Οι επενδυτές μπορούν να αντιμετωπίσουν αυτό το είδος ομολόγου ως ίδια κεφάλαια και όχι ως χρέος. Οι εκδότες πληρώνουν ένα κουπόνι για αιώνια ομόλογα και δεν χρειάζεται να εξαργυρώσουν τον κύριο – όπως το μέρισμα από μια εταιρεία blue-chip.

Μέχρι το 1640, υπήρχε μεγάλη εμπιστοσύνη στο δημόσιο χρέος της Ολλανδίας, που κατέστησε δυνατή την αναχρηματοδότηση του εκκρεμούς χρέους με πολύ χαμηλότερο επιτόκιο 5%.

Κανόνας Britannia: British Consols

Το 1752, η βρετανική κυβέρνηση μετέτρεψε όλο το οφειλόμενο χρέος της σε ένα ομόλογο, το ενοποιημένο ετήσιο ποσό 3,5%, προκειμένου να μειώσει το επιτόκιο που πλήρωσε. Πέντε χρόνια αργότερα, το ετήσιο επιτόκιο της μετοχής έπεσε στο 3%, προσαρμόζοντας το απόθεμα ως ενοποιημένες ετήσιες εκπτώσεις κατά 3%.

Τα επιτόκια ανέβηκαν για λίγο το 1927 όταν ο Ουίνστον Τσόρτσιλ εξέδωσε ένα νέο κυβερνητικό απόθεμα, το 4% Consols, ως μερική αναχρηματοδότηση των πολέμων του Β΄Παγκόσμιου Πολέμου.

Αμερικανική υπεροχή

Το Κογκρέσο των Ηνωμένων Πολιτειών ψήφισε πράξη νομοθετικού περιεχομένου το 1870 με την οποία εγκρίθηκαν προνόμια εξαργύρωσης μετά από 10, 15 και 30 χρόνια. Αυτή ήταν η αρχή αυτού που έγινε γνωστό ως Treasury Bills, το σύγχρονο σημείο αναφοράς για τα επιτόκια.

Ο μεγάλος πληθωρισμός της δεκαετίας του 1970

Τη δεκαετία του 1970, η παγκόσμια χρηματαγορά έμοιαζε με χάος. Σε διάστημα 18 μηνών, η αγορά έχασε το 40% της αξίας της. Για σχεδόν μια δεκαετία, λίγοι άνθρωποι ήθελαν να επενδύσουν σε δημόσιες αγορές. Η οικονομική ανάπτυξη ήταν αδύναμη, με αποτέλεσμα τα διψήφια ποσοστά ανεργίας.

Οι πολιτικές χαμηλών επιτοκίων της Ομοσπονδιακής Τράπεζας στις αρχές της δεκαετίας του ’70 ενθάρρυναν την πλήρη απασχόληση, αλλά επίσης προκάλεσαν υψηλό πληθωρισμό. Υπό νέα ηγεσία, η κεντρική τράπεζα θα αντιστρέψει αργότερα τις πολιτικές της, αυξάνοντας τα επιτόκια στο 20% σε μια προσπάθεια επαναφοράς του καπιταλισμού και ενθάρρυνσης των επενδύσεων.

Αναζητώντας φτηνά χρήματα

Έκτοτε, τα επιτόκια που καθορίζονται από το δημόσιο χρέος μειώθηκαν γρήγορα, ενώ η παγκόσμια οικονομία επεκτάθηκε ταχέως. Επιπλέον, οι χρηματοπιστωτικές κρίσεις οδήγησαν τα επιτόκια σε λίγο πάνω από το μηδέν για να ωθήσουν τις δαπάνες και τις επενδύσεις.

Είναι σαφές ότι το τόξο του δανεισμού στρέφεται προς τα συνεχώς μειωμένα επιτόκια, αλλά πόσο χαμηλά μπορούν να πάνε;