Η συζήτηση για την εκχώρηση του ΕΝΦΙΑ στους ΟΤΑ έχει ξεκινήσει εδώ και μερικά χρόνια.Με ποιες προϋποθέσεις θα μπορούσε να γίνει κάτι τέτοιο; Η νέα μελέτη της διαΝΕΟσις ρίχνει φως σε όλες τις πτυχές μιας ενδεχόμενης μεταρρύθμισης.

Η Ελλάδα υστερεί σε όλους τους διεθνείς και ευρωπαϊκούς δείκτες αποκέντρωσης. Γι’ αυτό τον λόγο, το αίτημα της μεγαλύτερης ανεξαρτησίας των δήμων και της απεξάρτησής τους από τον προϋπολογισμό του κεντρικού κράτους είναι διαρκές εδώ και δεκαετίες. Θα μπορούσε η απόδοση του ΕΝΦΙΑ, ή ενός μέρους του, στους δήμους να είναι η λύση σε αυτό το σημαντικό πρόβλημα;

Η ιδέα της ύπαρξης ενός φόρου ο οποίος επιβάλλεται στην ακίνητη περιουσία και ενισχύει τις τοπικές κοινωνίες δεν είναι καινούργια. Μάλιστα, από το 1993 το Τέλος Ακίνητης Περιουσίας (ΤΑΠ) πιστώνεται στους δήμους μέσω των λογαριασμών ηλεκτροδότησης. Όμως μια πιθανή αντικατάσταση του μικρότερου ΤΑΠ από ένα μέρος του πολύ μεγαλύτερου ΕΝΦΙΑ θα συνιστούσε μια αλλαγή κλίμακας, μια σημαντική μεταρρύθμιση. Πώς θα μπορούσε να γίνει μια τέτοια μεταρρύθμιση ώστε, με ρεαλιστικό τρόπο, να αξιοποιηθούν τα οφέλη και να μετριαστούν οι πιθανές ανισορροπίες;

Η διαΝΕΟσις ανάθεσε στον καθηγητή Δημόσιας Οικονομικής στο Πάντειο Πανεπιστήμιο, Νίκο Τάτσο την εκπόνηση μιας μελέτης για τα ακριβή χαρακτηριστικά μιας τέτοιας μεταρρύθμισης. Η έρευνα που προέκυψε, την οποία μπορείτε να διαβάσετε ολόκληρη εδώ (PDF), χαρτογραφεί λεπτομερώς τόσο τις επιλογές και τους πόρους των δήμων σήμερα, όσο και την ακριβή λειτουργία των φόρων στην ακίνητη περιουσία και, πιο αναλυτικά, του γνωστού ΕΝΦΙΑ, που πληρώνουν οι έλληνες φορολογούμενοι από το 2013.

Μετά από σημαντική ανάλυση των παραμέτρων, η έρευνα καταλήγει και σε μια συγκεκριμένη πρόταση οκτώ σημείων, η οποία δίνει τις κατευθύνσεις για μια τέτοια μεταρρύθμιση, ώστε αυτή να δίνει μεγαλύτερη ανεξαρτησία στους δήμους, αλλά να μην επιβαρύνει περαιτέρω, ούτε την κεντρική κυβέρνηση, ούτε τους δήμους, αλλά ούτε και τους φορολογούμενους.

Παρακάτω θα δούμε συνοπτικά μερικά από τα βασικά σημεία που αγγίζει η μελέτη.

1. Οι Δήμοι

Υπάρχουν πολλές παραλλαγές και μεγάλη ποικιλία στα μοντέλα οικονομικής ενίσχυσης της τοπικής αυτοδιοίκησης και των δήμων παγκοσμίως. Άλλωστε, στις χώρες του ΟΟΣΑ υπάρχουν 132.555 δήμοι, ενώ αντίστοιχα στις 28 (προ Brexit) χώρες της Ε.Ε. υπάρχουν 87.091 δήμοι. Μόνο στην Ελλάδα οι δήμοι σήμερα είναι 332 (η μέλετη της διαΝΕΟσις βασίστηκε σε στοιχεία του 2017 που ο αριθμός των δήμων ήταν 325). Ωστόσο, από κάθε σκοπιά, είναι κοινός τόπος ότι όσο περισσότερο αποκεντρωμένο είναι ένα κράτος και όσο μεγαλύτερη ανεξαρτησία διαθέτουν οι δήμοι του, τόσο μεγαλύτερα είναι τα οφέλη που απολαμβάνει.

Γιατί χρειαζόμαστε την αποκέντρωση; Η διεθνής βιβλιογραφία διαθέτει αρκετές πειστικές απαντήσεις στην παραπάνω ερώτηση: Τα δημόσια αγαθά και οι υπηρεσίες που παράγονται σε επίπεδο τοπικής αυτοδιοίκησης ανταποκρίνονται καλύτερα στις ανάγκες των τοπικών κοινωνιών, ειδικά σε χώρες που αυτές οι ανάγκες διαφέρουν σημαντικά από περιοχή σε περιοχή. Επιπλέον, η αυτονομία και η αποκέντρωση της τοπικής αυτοδιοίκησης ευνοεί την καινοτομία και τον πειραματισμό, καθώς υπάρχει μεγαλύτερη ευελιξία να δοκιμαστούν και να αξιολογηθούν νέες ιδέες και πρακτικές σε τοπικό επίπεδο και, εφόσον διαπιστωθεί η αποτελεσματικότητά τους, να βρουν ευρύτερη εφαρμογή.

Επίσης, έχουν παρατηρηθεί οφέλη που έχουν σχέση με τον περιορισμό της γραφειοκρατίας και την αύξηση της παραγωγικότητας στον δημόσιο τομέα. Φυσικά, δεν υπάρχουν μόνο πλεονεκτήματα, αλλά και κάποια μειονεκτήματα στο αποκεντρωμένο σύστημα διοίκησης. Σύμφωνα με τη μελέτη της διαΝΕΟσις, “έχουν επισημανθεί κίνδυνοι ή προβλήματα στη λειτουργία του αναφορικά με τη διαφθορά, τον κοινωνικό κατακερματισμό, τη μακροοικονομική αστάθεια, τα χαμηλότερα επίπεδα ανάπτυξης, κ.ά.” Ωστόσο, τα οφέλη παραμένουν τόσο σημαντικά που είναι αδύνατο κάποιος να τα αγνοήσει.

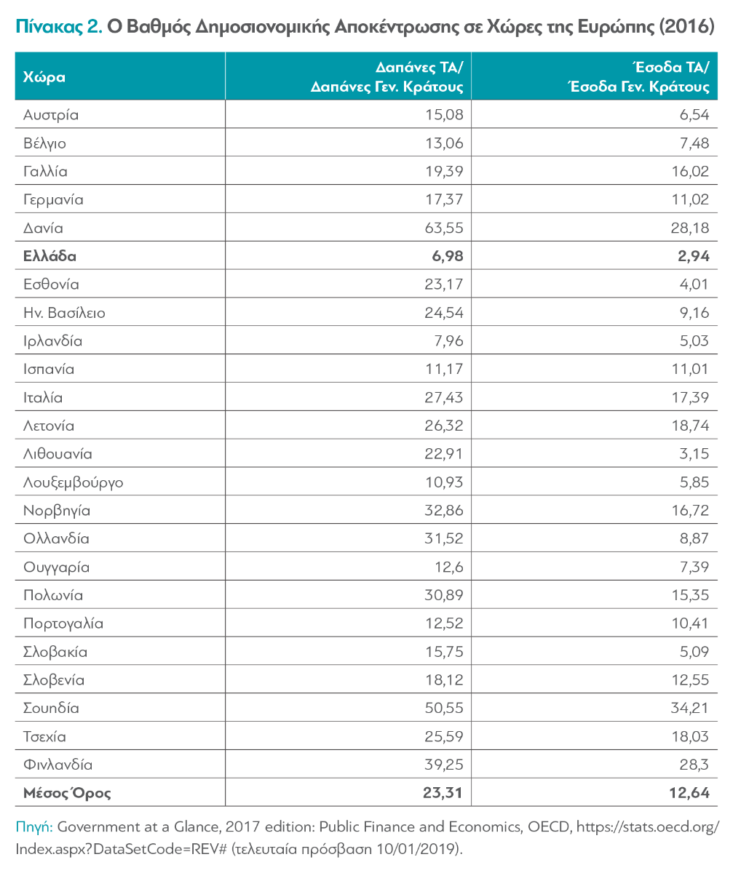

Η Ελλάδα υστερεί κατά πολύ στους δείκτες αποκέντρωσης, τους οποίους δημοσιεύει συχνά ο ΟΟΣΑ. Η τοπική αυτοδιοίκηση στην Ελλάδα είναι από τις λιγότερο αυτόνομες μεταξύ των χωρών της Ε.Ε. και του ΟΟΣΑ. Όπως φαίνεται στον Πίνακα 2 της μελέτης, ο οποίος παρατίθεται παρακάτω, από τη σκοπιά των δαπανών η Δανία βρίσκεται στο καλύτερο σημείο (63,55%), ενώ από τη σκοπιά των εσόδων είναι η Σουηδία (34,21%). Και στις δυο περιπτώσεις, η Ελλάδα κατατάσσεται τελευταία μεταξύ των χωρών που περιλαμβάνονται στον Πίνακα.

Πώς χρηματοδοτούνται οι δήμοι στην Ελλάδα;

Οι δήμοι σήμερα χρηματοδοτούνται από μια σειρά πηγών, που μπορεί να είναι τακτικές ή έκτακτες. Στις τακτικές συμπεριλαμβάνονται οι θεσμοθετημένοι πόροι, τα εισοδήματα από κινητή και ακίνητη περιουσία, τα ανταποδοτικά τέλη και δικαιώματα, τα έσοδα από άλλα τέλη, φόροι και εισφορές καθώς και άλλα έσοδα. Στα έκτακτα έσοδα κατατάσσονται τα δάνεια, οι δωρεές, τα κληροδοτήματα και οι κληρονομίες, η εκμετάλλευση περιουσιακών στοιχείων, οι επιχορηγήσεις για κάλυψη δαπανών και επενδύσεις, τα πρόστιμα, καθώς και άλλες πηγές.

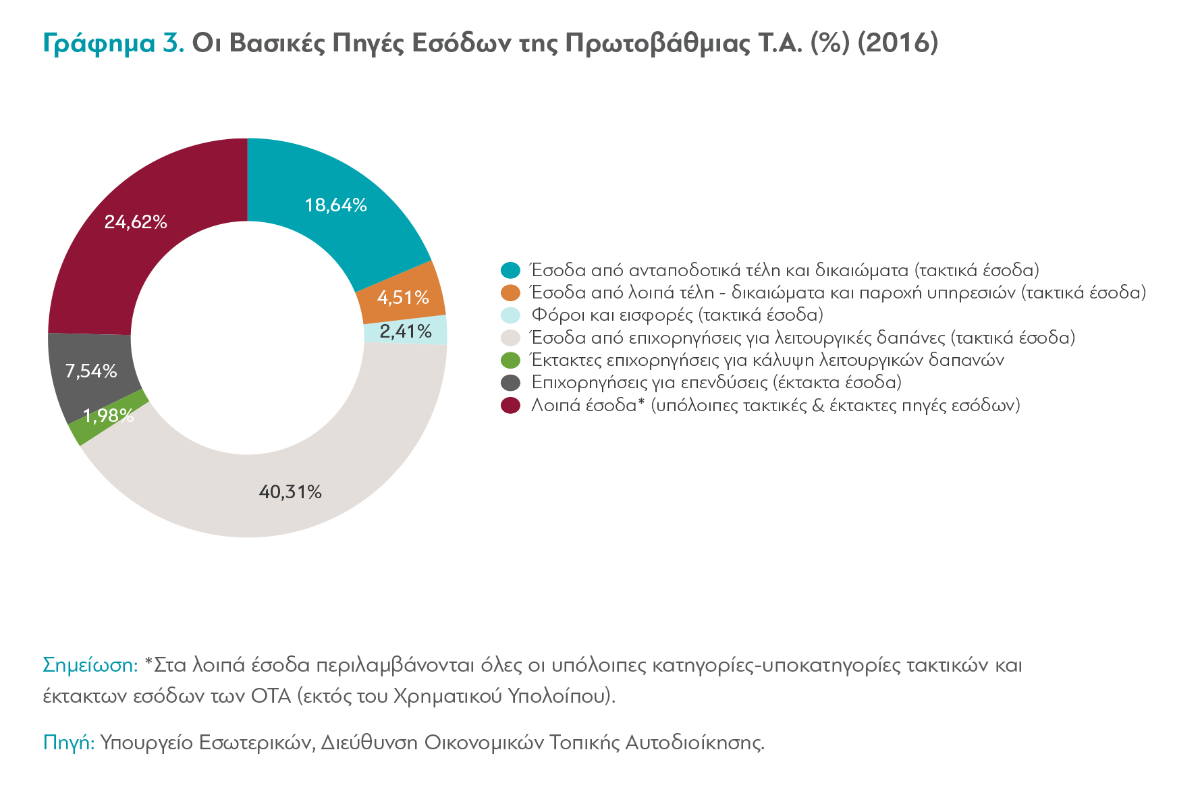

Στο Γράφημα 3 και στον Πίνακα 5 της μελέτης μπορείτε να βρείτε αναλυτικά σε τι ποσοστό επί του συνόλου αντιστοιχεί η καθεμία από τις παραπάνω πηγές για τους δήμους στην Ελλάδα. Παρατηρώντας τα στοιχεία, φαίνεται ότι περίπου το 40% των εσόδων των δήμων προέρχεται από κρατικές επιχορηγήσεις για τη χρηματοδότηση των απαραίτητων λειτουργικών δαπανών. Παρότι σε όλες τις χώρες του κόσμου το κεντρικό κράτος επιχορηγεί την τοπική αυτοδιοίκηση, με μια ματιά στους αριθμούς γίνεται σαφές ότι οι δήμοι στην Ελλάδα είναι σε πολύ μεγάλο βαθμό εξαρτημένοι οικονομικά από το κεντρικό κράτος. Με αυτόν τον τρόπο φαίνεται ακριβώς η ανάγκη να αποκτήσουν πιο μεγάλη ανεξαρτησία και, επομένως, να συγκλίνουν με την πρακτική άλλων ευρωπαϊκών χωρών.

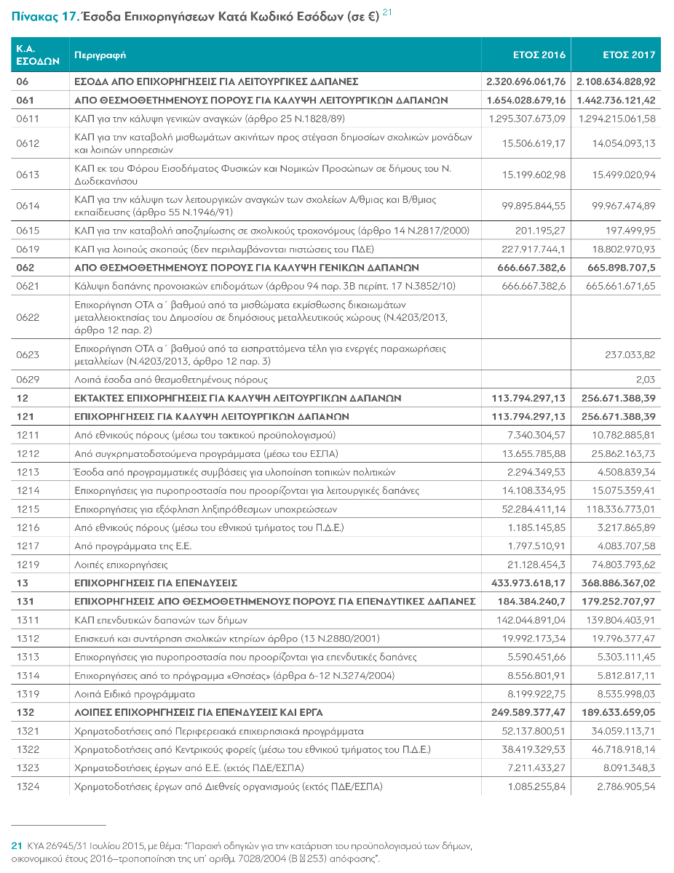

“Ξεφλουδίζοντας” λίγο ακόμη το “κρεμμύδι” των εσόδων των δήμων, τα οποία τους επιτρέπουν να παρέχουν τις υπηρεσίες τους, βρίσκει κάποιος ότι ο κύριος όγκος των κρατικών επιχορηγήσεων προέρχεται από την κατηγορία του κρατικού προϋπολογισμού που έχει τίτλο “Κεντρικοί Αυτοτελείς Πόροι” (ΚΑΠ, βλ. Πίνακα 17).

Πώς όμως βρίσκει το κεντρικό κράτος τα απαραίτητα χρήματα για να πληρωθούν οι ΚΑΠ προς τους δήμους; Το μεγαλύτερο μέρος τους προέρχεται από φόρους, που πολύ συχνά απασχολούν τον δημόσιο διάλογο στην Ελλάδα. Το 40% των ΚΑΠ προέρχεται από τον φόρο εισοδήματος φυσικών και νομικών προσώπων, το 12% προέρχεται από τον ΦΠΑ και το 11,3% από τον ΕΝΦΙΑ. Τα χρήματα αυτά συγκεντρώνονται από όλους τους υπόχρεους των φόρων αυτών, που ισχύουν σε εθνικό επίπεδο, και έπειτα, με κοινή απόφαση των εκάστοτε υπουργών Εσωτερικών και Οικονομικών, η οποία εκδίδεται ύστερα από γνώμη της Κεντρικής Ένωσης Δήμων Ελλάδας (ΚΕΔΕ) αποδίδονται στους δήμους. Τα κριτήρια κατανομής είναι πολλά και ποικίλα. Ενδεικτικά, έχουν σχέση με το μήκος των δικτύων ύδρευσης και αποχέτευσης στον κάθε δήμο, με το μήκος του οδικού δικτύου, με την ορεινότητα ή νησιωτικότητά τους, με τις δημογραφικές τάσεις, κ.ά.

2. Φόροι Ακίνητης Περιουσίας

Πιάνοντας τώρα το θέμα της μελέτης από την άλλη “άκρη” του, δηλαδή από τους φόρους ακίνητης περιουσίας, συνειδητοποιεί κάποιος ότι, ούτε και από αυτή τη σκοπιά, η Ελλάδα μοιάζει με τις περισσότερες ευρωπαϊκές χώρες.

Μεταξύ των πλεονεκτημάτων των φόρων ακίνητης περιουσίας που ξεχωρίζει η διεθνής βιβλιογραφία είναι το ότι κάνουν πιο δικαίο το εκάστοτε φορολογικό σύστημα, αφού αντανακλούν οφέλη πέρα από το εισόδημα που έχουν οι ιδιοκτήτες (π.χ. ασφάλεια) και εστιάζουν κυρίως στις οικονομικά ανώτερες τάξεις, που συχνά έχουν τη μεγαλύτερη ακίνητη περιουσία. Επιπλέον, αποτελούν φόρους που λειτουργούν “ελεγκτικά”, συμβάλλοντας στην αύξηση των εσόδων και από άλλους φόρους: για παράδειγμα, μέσω της εξέλιξης της κατοχής ακινήτων από έναν φορολογούμενο οι αρχές μπορούν καλύτερα να εντοπίσουν έσοδα από ακίνητα (αποδόσεις, ενοίκια, κλπ.), αλλά και περιπτώσεις απότομου πλουτισμού. Με αυτόν τον τρόπο οι φόροι ακίνητης περιουσίας αποφέρουν άμεσα, αλλά και έμμεσα έσοδα.

Ωστόσο, υπάρχουν και μειονεκτήματα, συχνά σημαντικά. Ένα μειονέκτημά των φόρων ακίνητης περιουσίας είναι οι ανισορροπίες που φέρνουν στη φορολόγηση όσων έχουν επενδύσει την περιουσία τους σε ακίνητα έναντι εκείνων που έχουν άλλα περιουσιακά στοιχεία. Συχνά δε, είναι οι χαμηλότερες εισοδηματικά τάξεις που η περιουσία τους αποτελείται κυρίως από ακίνητα. Τέλος, όπως όλοι σχεδόν οι φόροι, έτσι και οι φόροι ακίνητης περιουσίας δεν είναι δυνατόν να λάβουν υπόψη τις συνολικές συνθήκες διαβίωσης των προσώπων στα οποία επιβάλλονται, ενώ η περιουσία κάποιου σε ακίνητα δεν αντανακλά απαραίτητα το εισόδημά του τη στιγμή που φορολογείται.

Όμως, παρά τα αξιοσημείωτα μειονεκτήματα, στα οποία η μελέτη αναφέρεται εκτενώς και μπορούν σε κάποιο βαθμό να εξισορροπιστούν από άλλες παρεμβάσεις, τα πλεονεκτήματα των φόρων περιουσίας παραμένουν σημαντικά. Συνεπώς, τέτοιου είδους φόροι έχουν σχεδόν καθολική εφαρμογή στις ανεπτυγμένες χώρες.

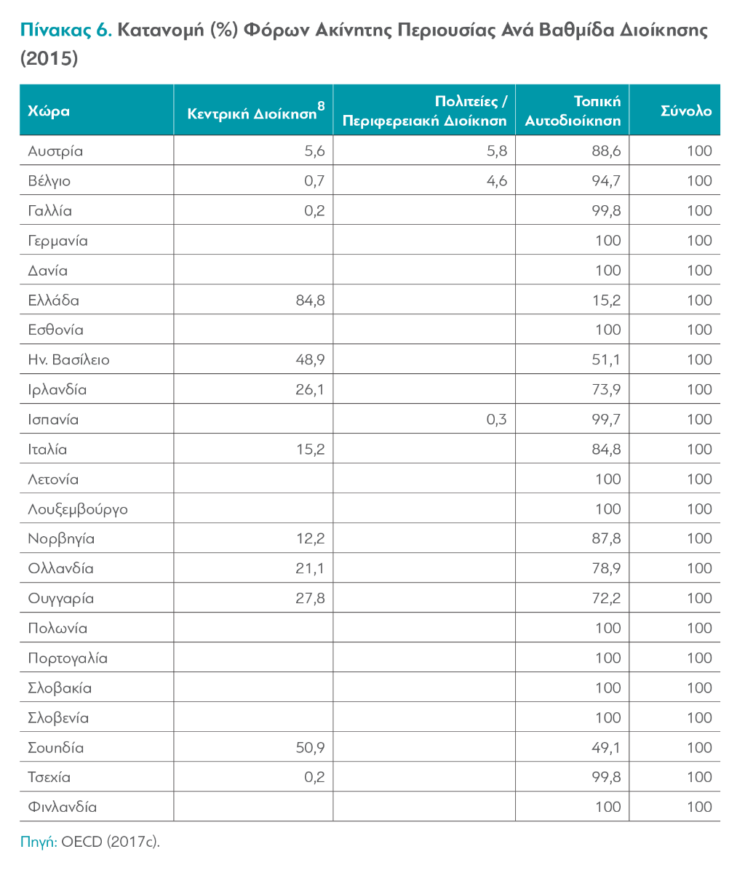

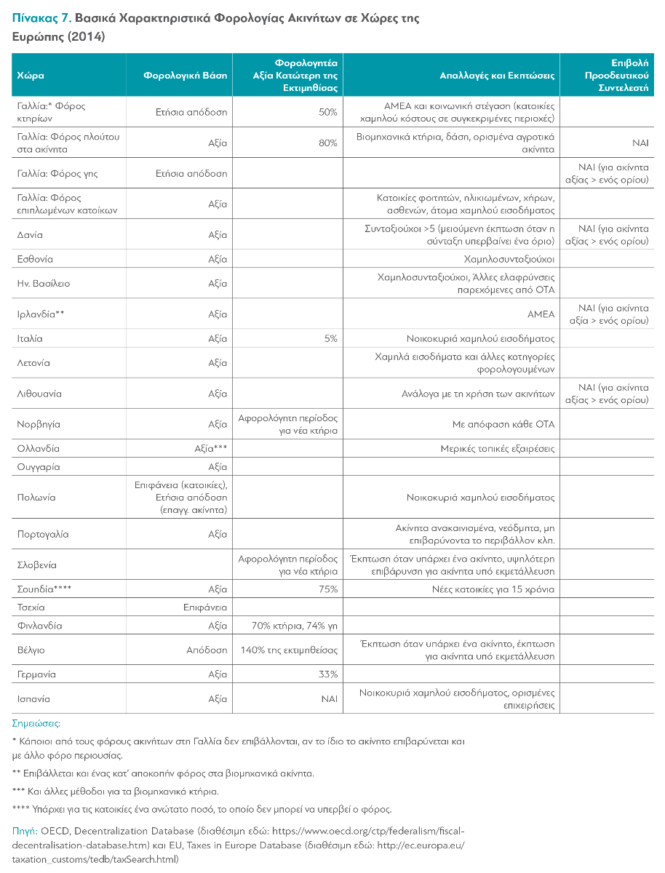

Ωστόσο, δεν φορολογούν όλες οι χώρες τα ακίνητα με τον ίδιο τρόπο. Όπως φαίνεται στους Πίνακες 6 και 7 της μελέτης , οι χώρες της Ευρώπης προωθούν διαφορετικά μείγματα φορολογικής πολιτικής γύρω από τα ακίνητα, επιδιώκοντας ασφαλώς να εκμεταλλευτούν τα οφέλη και να ελαχιστοποιήσουν τις αδυναμίες που παρουσιάζουν τέτοιου είδους φόροι.

Πώς φτάσαμε στον ΕΝΦΙΑ

Η πρώτη φορά που φορολογήθηκε η περιουσία στην Ελλάδα ήταν το 1923, με τη μορφή έκτακτης εισφοράς, προκειμένου να καλυφθούν οι πληγές της Μικρασιατικής Καταστροφής και της ανταλλαγής πληθυσμών.

Μετά το 1923, η πρώτη φορά που επιβλήθηκε φόρος ακίνητης περιουσίας στην Ελλάδα ήταν το 1975, οπότε επιβλήθηκε ο λεγόμενος Φόρος Κατοχής, ο οποίος όμως δεν έμεινε για πολύ καιρό σε ισχύ. Ακόμη μια απόπειρα επιβολής φόρου περιουσίας έγινε το 1982, όταν η τότε κυβέρνηση επέβαλε τον Φόρο Ακίνητης Περιουσίας (ΦΑΠ), με φορολογικούς συντελεστές που κυμαίνονταν μεταξύ 0,5% και 2%. Ο ΦΑΠ συνοδεύτηκε κι αυτός από πολιτική αναταραχή και αναπροσαρμόστηκε ώστε να περιλαμβάνει όσους είχαν ακίνητη περιουσία πάνω από ένα υψηλό όριο.

Ο ΦΑΠ καταργήθηκε εντελώς το 1992, οπότε επιβλήθηκε έκτακτη εισφορά σε όσους είχαν ηλεκτροδοτούμενα ακίνητα και, την επόμενη χρονιά, το Τέλος Ακίνητης Περιουσίας (ΤΑΠ), ως πόρος της τοπικής αυτοδιοίκησης, το οποίο χρεωνόταν με τον λογαριασμό ηλεκτροδότησης και ισχύει μέχρι σήμερα. Το 1997 σημειώθηκε ακόμη μια απόπειρα φορολόγησης της ακίνητης περιουσίας με τον Φόρο Μεγάλης Ακίνητης Περιουσίας (ΦΜΑΠ), ο οποίος επιβάρυνε εκείνους η ακίνητη περιουσία των οποίων υπερέβαινε ένα όριο, το οποίο τη χαρακτήριζε ως “μεγάλη”. Έντεκα χρόνια αργότερα ο ΦΜΑΠ αντικαταστάθηκε από το Ενιαίο Τέλος Ακινήτων (ΕΤΑΚ), το οποίο βάρυνε όλα τα ακίνητα. Το 2009, επιβλήθηκε έκτακτη εισφορά στα ακίνητα ενώ το 2010, το ΕΤΑΚ καταργήθηκε και επανήλθε ο ΦΑΠ, ο οποίος είχε αφορολόγητη αξία αρχικά τα 400.000 και έπειτα τα 200.000 ευρώ.

Όμως ο χρόνος στον καιρό των μνημονίων έγινε πιο πυκνός. Το 2011 επιβλήθηκε το Έκτακτο Ειδικό Τέλος Ηλεκτροδοτούμενων Δομημένων Επιφανειών (ΕΕΤΗΔΕ), το οποίο επιβάρυνε τις δομημένες επιφάνειες, μέσω του λογαριασμού ηλεκτροδότησης, χωρίς αφορολόγητο όριο. Το 2013, το ΕΕΤΗΔΕ αντικαταστάθηκε από το Έκτακτο Ειδικός Τέλος Ακινήτων (ΕΕΤΑ) το οποίο αντικαταστάθηκε την ίδια χρονιά από τον γνωστό Ενιαίο Φόρο Ιδιοκτησίας Ακινήτων (ΕΝΦΙΑ), ο οποίος, με τροποποιήσεις, ισχύει μέχρι σήμερα.

Μπορεί ο ΕΝΦΙΑ να μεταφερθεί στους δήμους;

Είναι όμως ο ΕΝΦΙΑ ένας “καλός φόρος” για να ενισχύσει την τοπική αυτοδιοίκηση και ειδικότερα τους δήμους;

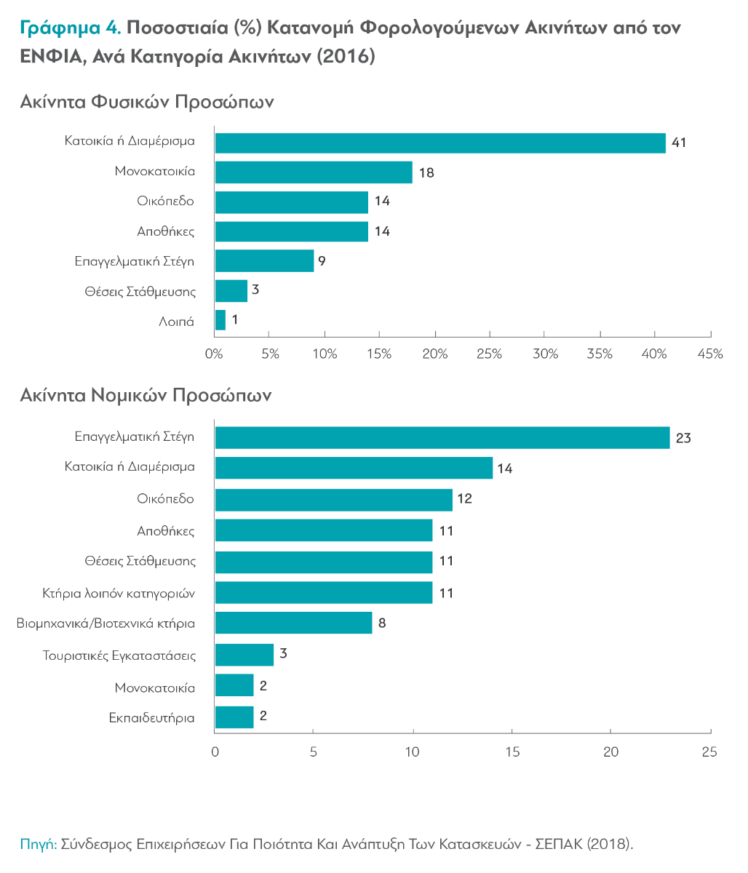

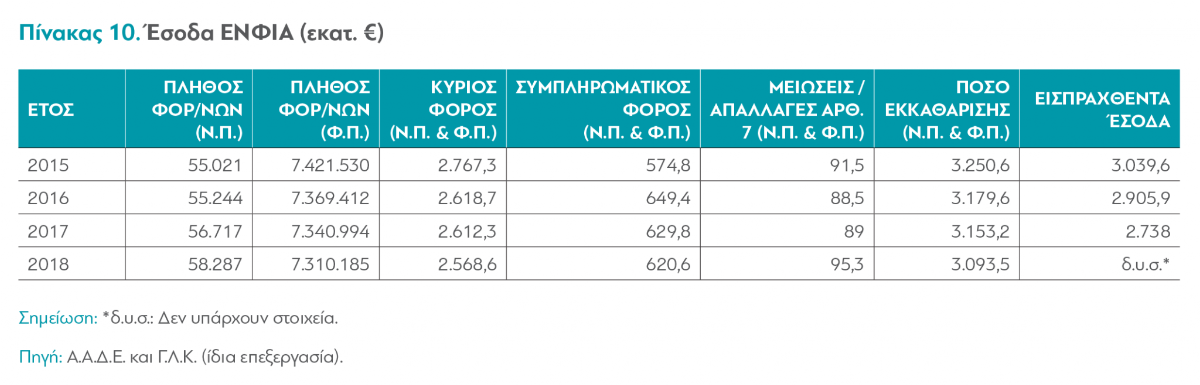

Ο ΕΝΦΙΑ επιβάλλεται σε ακίνητα που βρίσκονται στην Ελλάδα και ανήκουν σε φυσικά ή νομικά πρόσωπα ή κάθε είδους νομικές οντότητες, την 1η Ιανουαρίου κάθε έτους. Είναι ένας φόρος με δυο συνιστώσες: αυτή του κύριου φόρου, ο οποίος αφορά όλα τα ακίνητα και αυτή του συμπληρωματικού φόρου, που αφορά τα ακίνητα με αξία άνω των 250.000 ευρώ. ΕΝΦΙΑ καταβάλλουν περίπου 7,3 εκατομμύρια φυσικά πρόσωπα και 58.000 νομικά πρόσωπα, ενώ τα έσοδα που αποφέρει ο ΕΝΦΙΑ στο ελληνικό κράτος είναι της τάξης των 3 δισ. ευρώ.

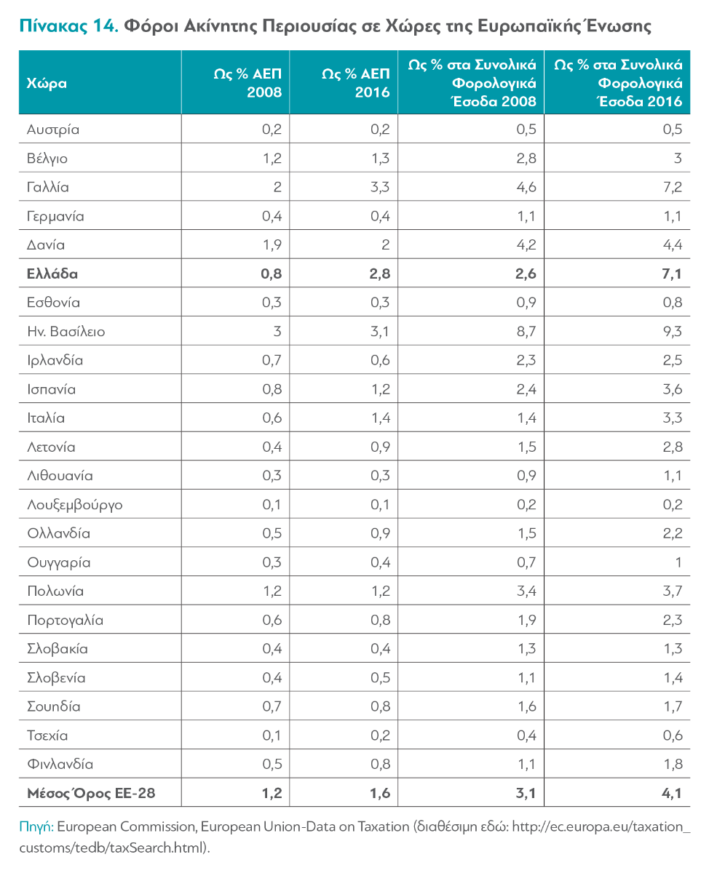

Η επιβολή του ΕΝΦΙΑ είχε ως αποτέλεσμα να αυξηθεί ιδιαίτερα απότομα και κατά πολύ μεγάλο ποσοστό η φορολογική επιβάρυνση των ακινήτων ως ποσοστό του ΑΕΠ, ώστε από 0,8% (Μ.Ο. Ε.Ε.: 1,2%) το 2008 να φτάσει το 2,8% (Μ.Ο. Ε.Ε.:1,6%) και να γίνει το υψηλότερο, μαζί με εκείνο της Γαλλίας, στην Ευρωπαϊκή Ένωση. Αντίστοιχα, όπως γράφει και η μελέτη, “το 2008 τα έσοδα από τον φόρο ακινήτων αποτελούσαν στην Ελλάδα το 2,6% των συνολικών φορολογικών εσόδων και το 2016 το ποσοστό αυτό αυξήθηκε στο 7,1%, με μέσο όρο στην Ευρωπαϊκή Ένωση το 4,1%. Και το αξιοσημείωτο είναι ότι η αύξηση αυτή στη φορολόγηση της ιδιοκτησίας ακινήτων επιτεύχθηκε μέσα σε σύντομο χρονικό διάστημα και σε μια εξαιρετικά δυσμενή οικονομική συγκυρία, με συνέπεια ο ΕΝΦΙΑ να είναι για τους φορολογούμενους όχι μόνο δυσβάστακτος αλλά και ιδιαίτερα απεχθής”.

Ένα άλλο πρόβλημα του ΕΝΦΙΑ, σύμφωνα με τη μελέτη της διαΝΕΟσις, είναι ότι υπολογίζεται με βάση τιμές ακινήτων οι οποίες είναι υψηλότερες των πραγματικών (τις λεγόμενες αντικειμενικές αξίες), κάτι που αποθαρρύνει επενδύσεις και προκαλεί κάποιες στρεβλώσεις στην αγορά των ακινήτων. Ακόμη, ο ΕΝΦΙΑ είναι ένας φόρος, ο οποίος περιέχει αντιφάσεις. Η μελέτη αναφέρει ένα χαρακτηριστικό παράδειγμα:

“Ενώ για τον υπολογισμό των αντικειμενικών αξιών εφαρμόζεται ‘συντελεστής εμπορικότητας’ των δρόμων στα οποία βρίσκονται τα επαγγελματικά ακίνητα, για τον υπολογισμό του ΕΝΦΙΑ δεν χρησιμοποιείται τέτοιος συντελεστής. Αλλά και οι συντελεστές παλαιότητας κτηρίου που χρησιμοποιούνται για τον υπολογισμό του ΕΝΦΙΑ διαφέρουν από τους συντελεστές παλαιότητας που εφαρμόζονται στη μέθοδο υπολογισμού των αντικειμενικών αξιών όχι μόνο όσον αφορά το ύψος τους, αλλά και ως προς τη φιλοσοφία. Συγκεκριμένα, στον ΕΝΦΙΑ, οι συντελεστές παλαιότητας κυμαίνονται μεταξύ 1 και 1,25, ενώ στην περίπτωση των αντικειμενικών αξιών μεταξύ 0,6 και 1. Οι διαφορές όμως δεν περιορίζονται μόνο σ’ αυτό. Ενώ στον ΕΝΦΙΑ ο συντελεστής παλαιότητας 1 εφαρμόζεται στα κτήρια ηλικίας 26 ετών και άνω και βαίνει αυξανόμενος όσο μειώνεται η ηλικία των κτηρίων, στη μέθοδο των αντικειμενικών αξιών, η οποία χρησιμοποιείται για τον υπολογισμό άλλων φόρων περιουσίας (φόρος μεταβίβασης ακινήτων, φόρος κληρονομιών, κλπ.) εφαρμόζεται το αντίθετο”.

Οι παραπάνω αντιφάσεις, η συγκυρία στην οποία θεσπίστηκε και επιβλήθηκε ο ΕΝΦΙΑ, αλλά και η πολωμένη πολιτική συζήτηση που προκάλεσε στο πιο δύσκολο σημείο της οικονομικής κρίσης της προηγούμενης δεκαετίας, είναι όλοι παράγοντες που καθιστούν τη μεταρρύθμιση του φόρου μια ιδιαίτερα δύσκολη υπόθεση.

3. Η Πρόταση της διαΝΕΟσις

Ωστόσο, ο ΕΝΦΙΑ ενσωματώνει ταυτόχρονα και αρκετά από τα χαρακτηριστικά ενός καλού τοπικού φόρου. Η επιβολή του συνδέεται άμεσα με την περιοχή (δήμο) στην οποία βρίσκεται η φορολογική του βάση (ακίνητο), η οποία δεν μπορεί να αποκρυφτεί -και άρα να υπάρξει φοροδιαφυγή- αλλά ούτε και να μεταφερθεί από τον ένα τόπο στον άλλο. Σε κάθε περίπτωση, όμως, η ιδέα της αξιοποίησης εσόδων από φόρους στην ακίνητη περιουσία για την ενίσχυση της τοπικής αυτοδιοίκησης στην Ελλάδα δεν είναι καινούργια.

Αντίστοιχες προτάσεις έχουν κατατεθεί στον δημόσιο διάλογο ήδη από τα τέλη της δεκαετίας του 1980), λίγα χρόνια πριν από τη θέσπιση του ΤΑΠ, μετά από πρόταση της Ελληνικής Εταιρείας Τοπικής Ανάπτυξης και Αυτοδιοίκησης (ΕΕΤΑΑ). Όμως και αργότερα, στις αρχές της δεκαετίας του 1990, πολλοί πολιτικοί υπογράμμισαν την ανάγκη της απεξάρτησης της τοπικής αυτοδιοίκησης από την κεντρική κυβέρνηση μέσω απευθείας εσόδων, ενώ το 2017 μελέτη της ΚΕΔΕ υπογράμμιζε τα οφέλη από μια πιθανή μεταφορά των εσόδων του ΕΝΦΙΑ στους αντίστοιχους δήμους. Το 2018, η τότε αξιωματική αντιπολίτευση και σημερινή κυβέρνηση ενέταξε μια τέτοια μεταφορά πόρων στο προεκλογικό πρόγραμμά της.

Είναι σαφές ότι πολλοί βλέπουν σημαντικά οφέλη σε μια τέτοια μεταρρύθμιση. Όμως πόσο εύκολα μπορεί να γίνει μια τέτοια μεταρρύθμιση και, τελικά, να αποφέρει αυτά τα οφέλη;

Η μελέτη της διαΝΕΟσις χαρτογραφεί τους τρόπους με τους οποίους ο ΕΝΦΙΑ, ο οποίος παρά τις αδυναμίες παραμένει ένας αποδοτικός φόρος, θα μπορούσε να αλλάξει και να συμβάλλει αποφασιστικά στην αποκέντρωση και στην αυτονομία των δήμων, ένα πεδίο στο οποίο, όπως είδαμε, η Ελλάδα υστερεί σημαντικά. Γι’ αυτό τον λόγο, η μελέτη παραθέτει μια συγκεκριμένη, ολοκληρωμένη πρόταση μεταφοράς των εσόδων από τον ΕΝΦΙΑ στην τοπική αυτοδιοίκηση και, ειδικά, στους δήμους.

Ωστόσο, η μελέτη θεωρεί το ενδεχόμενο ο φόρος να μεταφερθεί αυτούσιος στους δήμους, όπως ζητούν πολλοί, μετά από κατάργηση των ΚΑΠ, μια ιδέα όχι ιδιαίτερα ρεαλιστική. Όπως σημειώνει η έρευνα, αν συνέβαινε αυτό θα ήταν πιθανό κάποιοι δήμοι να βρεθούν με πολύ περισσότερα ή πολύ λιγότερα έσοδα στη διάθεσή τους, αφού η φορολογική βάση του ΕΝΦΙΑ δεν κατανέμεται ισομερώς ανα δήμο, ούτε ασφαλώς συμπίπτει με την κατανομή των ΚΑΠ. Με άλλα λόγια, η αξία των ακινήτων σε κάθε δήμο δεν αντανακλά απαραίτητα τις χρηματοδοτικές ανάγκες του ίδιου δήμου. Όπως σημειώνει η μελέτη, “ιδιαίτερα όταν η μεταφορά γίνεται από μια βαθμίδα διοίκησης σε μία άλλη, όπου υπεισέρχονται και άλλοι, πολύ πιο σύνθετοι και σημαντικοί παράγοντες από αυτούς που άπτονται του καθαρά ταμειακού/λογιστικού σκέλους. Κάθε λοιπόν σκέψη για μεταφορά του ΕΝΦΙΑ στην Τοπική Αυτοδιοίκηση βρίσκεται αντιμέτωπη με σημαντικές προκλήσεις”. Επομένως, κάθε απόπειρα αυτούσιας μεταφοράς του φόρου στους δήμους θα δημιουργούσε πολύ σημαντικές ανισορροπίες.

Γι’ αυτό τον λόγο, η μελέτη της διαΝΕΟσις προτείνει μια μεταρρύθμιση του ΕΝΦΙΑ, η οποία, όπως φαίνεται και στο Σχήμα 1, θα έχει τρία σκέλη: α) τη μεταφορά μέρους του κύριου ΕΝΦΙΑ στους δήμους, β) την ισόποση μείωση των ΚΑΠ που λαμβάνουν, αλλά και γ) ταυτόχρονη διατήρηση του υπόλοιπου κύριου ΕΝΦΙΑ, και ολόκληρου του συμπληρωματικού φόρου, στη διάθεση του κεντρικού κράτους. Σύμφωνα με αυτό το σενάριο, όλοι οι εμπλεκόμενοι φορείς, αλλά και οι φορολογούμενοι, πληρώνουν και εισπράττουν το ίδιο ποσό, αλλά αυτά τα χρήματα αξιοποιούνται με πιο αποτελεσματικό τρόπο.

Τα οκτώ σημεία

Πιο αναλυτικά, η βασική ιδέα της πρότασης της μελέτης της διαΝΕΟσις, προκειμένου να φανούν τα οφέλη μιας μεταρρύθμισης σε αυτή την κατεύθυνση, μπορεί να αναλυθεί σε οκτώ σημεία:

1. Για λόγους που αναλύονται στη μελέτη, σε πρώτο τουλάχιστον στάδιο, ο ΕΝΦΙΑ δεν προτείνεται να εκχωρηθεί αυτούσιος στην Τοπική Αυτοδιοίκηση. Προτείνεται η διάσπαση του κύριου φόρου, αυτού δηλαδή που επιβάλλεται σε όλους τους ιδιοκτήτες ακινήτων, σε δύο όμοιους σε όλα φόρους, εκ των οποίων ο ένας θα εκχωρηθεί στην Τοπική Αυτοδιοίκηση. Ταυτόχρονα, όμως γίνεται και ισόποση μείωση των ΚΑΠ, του κύριου δηλαδή μέρους των τακτικών κρατικών επιχορηγήσεων προς τους δήμους. Ο υπόλοιπος κύριος φόρος καθώς και ο συμπληρωματικός ΕΝΦΙΑ, ο οποίος βαρύνει την ακίνητη περιουσία αξίας πάνω από 250.000 ευρώ, θα παραμένει στο κεντρικό κράτος.

2. Η μεταφορά τμήματος του ΕΝΦΙΑ στην Τοπική Αυτοδιοίκηση δεν χρειάζεται άλλες αλλαγές στο θεσμικό πλαίσιο του φόρου, χωρίς αυτό να σημαίνει ότι αυτό δεν έχει ανάγκη βελτιώσεων. Όμως, με αυτόν τον τρόπο η μεταφορά μπορεί να γίνει άμεσα, “χωρίς καθυστερήσεις, αλλαγές στην κατανομή των βαρών, πιθανές υπαναχωρήσεις ή ‘προσαρμογές’ στους αρχικούς στόχους, που κατά κανόνα παρατηρούνται όταν γίνονται αλλαγές σε ένα φόρο”. Γενικά, δεν φαίνεται σκόπιμο να συνδεθεί χρονικά η μεταφορά του φόρου στην Τοπική Αυτοδιοίκηση με αλλαγές στο θεσμικό του πλαίσιο.

3. Η μεταφορά μέρους του ΕΝΦΙΑ στους δήμους γίνεται σε αντικατάσταση ισόποσου μέρους των ΚΑΠ, οι οποίες, σε μεγάλο μέρος τους, παρέχονται σήμερα στους δήμους για συγκεκριμένες χρήσεις. Το μέρος αυτό του ΕΝΦΙΑ θα είναι το νέο Τέλος Ακίνητης Περιουσίας (ΤΑΠ), το οποίο θα εξακολουθήσει να διατίθεται για τις συγκεκριμένες χρήσεις. Έτσι οι επιβαρύνσεις στην ακίνητη περιουσία θα παραμείνουν, όπως και σήμερα, δύο: Ο μειωμένος πλέον ΕΝΦΙΑ με τον συμπληρωματικό του φόρο που θα παραμείνουν στο Κεντρικό Κράτος, και το νέο ΤΑΠ που θα προκύψει και θα αποτελεί πόρο της Τοπικής Αυτοδιοίκησης. Επιπλέον, με αυτόν τον τρόπο στα ακίνητα θα υπάρχει, όπως και σήμερα, μία μόνο επιβάρυνση από κάθε βαθμίδα διοίκησης. Το σημαντικότερο όμως είναι ότι δεν εγείρεται θέμα συνταγματικότητας, γιατί το νέο ΤΑΠ παραμένει όπως το ισχύον, ανταποδοτικό.

4. Στο σενάριο μιας τέτοιας μεταρρύθμισης, οι ΟΤΑ θα έχουν τη δυνατότητα να αυξάνουν ή να μειώνουν το νέο ΤΑΠ μέσα σε προκαθορισμένα όρια, π.χ. κατά 20%, με απόφαση του εκάστοτε δημοτικού συμβουλίου, προκειμένου να προσαρμόσουν τα έσοδά τους σύμφωνα με τις ανάγκες του δήμου.

5. Ο νέος αυτός φόρος, το νέο ΤΑΠ θα εισπράττεται από την ΑΑΔΕ (και όχι μέσω του λογαριασμού ηλεκτρικού ρεύματος) μαζί με τον ΕΝΦΙΑ και τον συμπληρωματικό φόρο της Κεντρικής Διοίκησης. Ο κάθε δήμος θα ενημερώνει την ΑΑΔΕ για τον συντελεστή του σημείου 4, και εκείνη θα του αποδίδει τα αντίστοιχα έσοδα αφαιρώντας ένα μικρό ποσοστό εξόδων διαχείρισης.

6. Τα έσοδα του σημερινού Τέλους Ακίνητης Περιουσίας μπορούν είτε να ενσωματωθούν στους συντελεστές του τμήματος του ΕΝΦΙΑ που θα μεταφερθεί στους δήμους (στο νέο ΤΑΠ, δηλαδή) είτε στον συντελεστή που, σύμφωνα με το σημείο 4, αποφασίζουν τα δημοτικά συμβούλια.

7. Με τη μείωση των ΚΑΠ κατά το ποσό του ΕΝΦΙΑ που θα μεταφερθεί στους δήμους τα έσοδα τόσο του κρατικού προϋπολογισμού όσο και της Τοπικής Αυτοδιοίκησης στο σύνολό της θα παραμείνουν αμετάβλητα. Κάποιες διαφορές που αναπόφευκτα θα υπάρξουν σε σχέση με την προγενέστερη κατάσταση στα οικονομικά των δήμων μπορούν να αντισταθμιστούν από το σύστημα κατανομής των κρατικών επιχορηγήσεων (υπόλοιποι ΚΑΠ), όπως με την έκπτωση από τους ΚΑΠ που αναλογούν σε κάθε δήμο των εσόδων του από το νέο ΤΑΠ.

8. Η πρακτική της παραπάνω έκπτωσης συμβάλλει στην αποφυγή δυο πολύ σημαντικών στρεβλώσεων: Όπως αναφέρει η μελέτη: “α) Οι ΟΤΑ που θα αποφασίσουν να αυξήσουν το ΤΑΠ γιατί θέλουν να παρέχουν αυξημένες υπηρεσίες στους δημότες τους ή να χρηματοδοτήσουν κάποια ανάγκη τους δεν ‘τιμωρούνται’ για το επιπλέον ποσό ΤΑΠ που θα εισπράξουν με μείωση κατά το ποσό αυτό των ΚΑΠ που τους αναλογούν, και β) οι ΟΤΑ που αποφασίζουν να μειώσουν το ΤΑΠ δεν αποζημιώνονται για την απώλεια των εσόδων τους με τη χορήγηση επιπλέον ΚΑΠ και συνακόλουθα δεν στερούν με την απόφασή τους ΚΑΠ από τους άλλους ΟΤΑ“.

Τελικά, η ιδέα της μεταφοράς του ΕΝΦΙΑ, ή ενός μέρους του, στους δήμους έχει σημαντικά προτερήματα. Όμως ακριβώς ο τρόπος με τον οποίο μπορεί μια τέτοια ιδέα να πραγματοποιηθεί παρουσιάζει πολλές προκλήσεις. Η μελέτη της διαΝΕΟσις καταλήγει σε μια καλά ζυγισμένη και προπάντων ρεαλιστική πρόταση ώστε η μεταφορά μέρους του ΕΝΦΙΑ στους δήμους να μην έχει οικονομικό κόστος για κανέναν, αλλά ταυτόχρονα να συμβάλει στην ανεξαρτησία της τοπικής αυτοδιοίκησης.

|

|

|