Το καλύτερο τρίμηνο της τελευταίας δεκαετίας παρουσίασε η αγορά αμοιβαίων κεφαλαίων κατά το πρώτο τρίμηνο του 2021, γεγονός που επιβεβαιώνει τη δυναμική που έχει αναπτυχθεί στη συγκεκριμένη αγορά, αλλά και τις θετικές εκτιμήσεις για τη συνέχιση αυτής της πορείας.

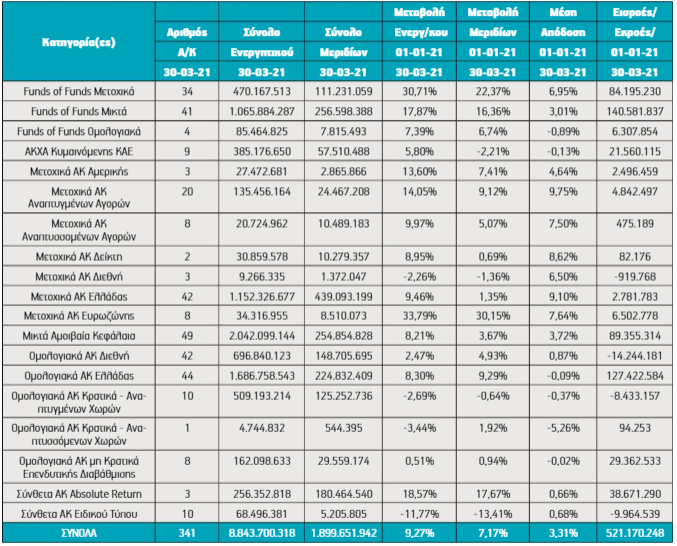

Κατά το πρώτο τρίμηνο του έτους, το ενεργητικό έκλεισε με υψηλή άνοδο 9,27% και διαμορφώθηκε στα 8,844 δισ. ευρώ, ενώ καταγράφεται δυναμική επιστροφή των μεριδιούχων στον ελληνικό θεσμό των Α/Κ.

Πράγματι, ο ρυθμός των μεριδίων ήταν αυξητικός κατά 7,17%, οι δε εισροές άγγιξαν τα 521,170 εκατ. ευρώ. Η αύξηση, δηλαδή, της κεφαλαιοποίησης γύρω στα 750,128 εκατ. ευρώ οφείλεται κατά 69,5% στις εισροές. Φαινόμενο μοναδικό για την τελευταία δεκαετία.

Σύμφωνα με τον κ. Κώστα Σιαμπράκο, KS Meizon, Παροχή Χρηματοοικονομικών Υπηρεσιών, η παραπάνω κινητικότητα δεν προκαλεί έκπληξη, καθώς «ο πρωταρχικός στόχος του θεσμού για το 2021 είναι η αξία των εισροών να αγγίξει το 1 δισ. ευρώ και, ει δυνατόν, να το ξεπεράσει. Ήδη, έχει καλύψει το ήμισυ αυτού του ποσού και αν δεν υπάρξουν “αναπάντεχες” καταστάσεις, θα το υπερκαλύψει. Ως προς τον δεύτερο και πολυπόθητο στόχο, που δεν είναι άλλος από την επίτευξη ενεργητικού με διψήφια αξία στα τέλη του έτους, την επιστροφή του, δηλαδή, στα προ της ελληνικής χρηματοοικονομικής κρίσης επίπεδα (έτος 2009, ενεργητικό 10,679 δισ. ευρώ), τα πράγματα είναι πιο σύνθετα:

α) Συνέχιση του έντονου ρυθμού εισροών (θεωρούμε ότι ο μέσος εβδομαδιαίος ρυθμός άνω των 35 εκατ. ευρώ, που παρατηρήθηκε στο τρίμηνο που διανύσαμε, είναι δύσκολο να διατηρηθεί).

β) Επαναφορά του Γενικού Δείκτη του ΧΑ, τουλάχιστον, στα προ υγειονομικής κρίσης επίπεδα (Ιανουαρίου 2020, περί τις 945 μονάδες –ευχή μας να τις ξεπεράσει, αλλά θα πρέπει και οι τραπεζικές αποτιμήσεις να “βάλουν πλάτη”). Σε μια τέτοια περίπτωση, η συνεισφορά των Μικτών Α/Κ και των Μετοχικών Α/Κ Ελλάδας θα είναι μεγάλη, λόγω του υψηλού μεγέθους της κεφαλαιοποίησής τους.

γ) Διατήρηση ή έστω να μη διαταραχή του επενδυτικού κλίματος στο εξωτερικό.

Ούτε, η επιστροφή των μεριδιούχων στον θεσμό των Α/Κ πρέπει να μας ξαφνιάζει. Είναι απόρροια της μεγάλης εμπειρίας που έχουν οι ελληνικές ΑΕΔΑΚ στη διαχείριση κρίσεων –λίγες, άλλωστε, είναι οι χρονικές περίοδοι μετά το έτος 1999 που μπορούν να χαρακτηριστούν “μη προβληματικές” για την ελληνική κεφαλαιαγορά. Σε αυτή τη μακρόχρονη εμπειρία οφείλεται η ψυχραιμία που επέδειξαν στο πρώτο διάστημα πανικού το 2020 λόγω της εμφάνισης της πανδημίας και διατήρησαν τα “θεμέλια” της επιστροφής κεφαλαίων στον θεσμό, “θεμέλια” που είχαν ήδη “χτίσει” στη διάρκεια του 2019.

Στα παραπάνω, βέβαια, δεν πρέπει να λησμονούμε τη διετή ηρεμία στα ελληνικά μακροοικονομικά μεγέθη, την επιστροφή καταθέσεων από το εξωτερικό, την αύξηση καταθέσεων που δημιούργησε η καραντίνα, τα μηδενικά επιτόκια καταθέσεων και τη διάθεση (επιτέλους) των τραπεζικών ομίλων για καταγραφή εσόδων από τις προμήθειες διαχείρισης επενδυτικών προϊόντων, όπως είναι τα Α/Κ. Η διάθεση αυτή θεωρούμε θα έχει συνέχεια, αλλά με πρωταρχικό χαρακτηριστικό την επενδυτική σύνεση και τη διαφοροποίηση στα χαρτοφυλάκια των μεριδιούχων.

Κερδισμένες κατηγορίες του τριμήνου στην επενδυτική προτίμηση ήταν τα Funds of Funds Μικτά και τα Ομολογιακά Α/Κ Ελλάδας, καθώς προσέλκυσαν το 51,42% των εισροών (τα Μετοχικά Α/Κ Ελλάδας, δυστυχώς, έχασαν το momentum αυτής της περιόδου)».