Νέα δάνεια ύψους 2,7 δισ. ευρώ, Κερδοφορία €0,42 ανα μετοχή και περιορισμό των κόκκινων δανείων στο 6,8% του χαρτοφυλακίου της, ανακοίνωσε η διοίκηση της Τράπεζας Πειραιώς μαζί με τα αναλυτικά ετήσια οικονομικά αποτελέσματα.

- H Τρ. Πειραιώς βελτίωσε την κεφαλαιακή της βάση (5,64 δισ €) και θέτει νέο στόχο για τη μείωση των NPEs στο 6%…

- Εξομαλυμένα κέρδη ανά μετοχή €0,42 το 2022, από €0,13 το 2021, υπερβαίνοντας τον στόχο των €0,37. Απόδοση ενσώματων ιδίων κεφαλαίων (RoΑTBV) 10% σε εξομαλυμένη βάση το 2022, υπερβαίνοντας τον στόχο του 9%

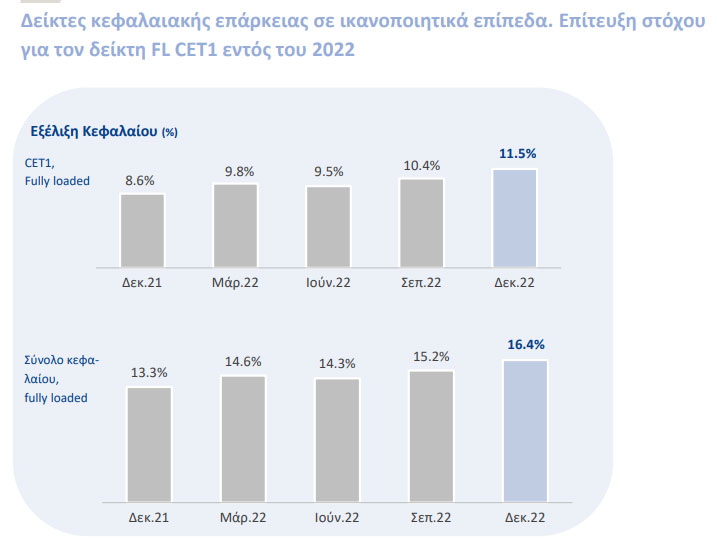

- Ο συνολικός δείκτης κεφαλαίων fully loaded ενισχύθηκε στο 16,4% τον Δεκέμβριο 2022, με δημιουργία κεφαλαίου περίπου 300 μ.β. σε 12 μήνες, ενώ ο δείκτης CET1 διαμορφώθηκε στο 11,5%.

διαμορφώθηκε στο 11,5%, σύμφωνα με τον στόχο του 2022 για επίπεδο άνω του 11%. Ο συνολικός δείκτης

κεφαλαίων διαμορφώθηκε στο 16,4%, υψηλότερα από τις συνολικές κεφαλαιακές απαιτήσεις, αλλά και από τις

εποπτικές κατευθύνσεις. Επιπλέον, ο δείκτης MREL του Ομίλου Τράπεζα Πειραιώς την 1 Ιανουαρίου 2023

διαμορφώθηκε στο 19,4%, υψηλότερα από τις εποπτικές κατευθύνσεις. © Τράπεζα Πειραιώς

- Ο δείκτης NPE προσγειώθηκε στο 6,8%, από 13% έναν χρόνο πριν. Ο δείκτης κάλυψης NPE ενισχύθηκε κατά 14 ποσοστιαίες μονάδες ετησίως, στο 54%. Η εξυγίανση του ισολογισμού και η σταθερή ποιότητα ενεργητικού είναι οι βασικοί παράγοντες για τη διαμόρφωση του οργανικού κόστους κινδύνου στις 78 μ.β. το 4ο τρίμηνο 2022.

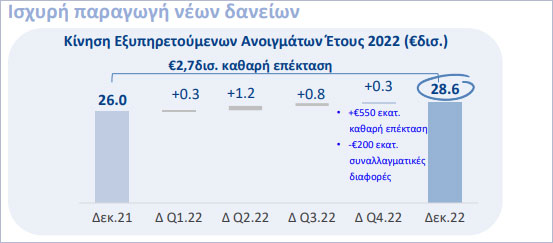

- €2,7 δισ. αύξηση του χαρτοφυλακίου εξυπηρετούμενων δανείων το 2022, με καθαρή πιστωτική επέκταση €550 εκατ. το 4ο τρίμηνο 2022.

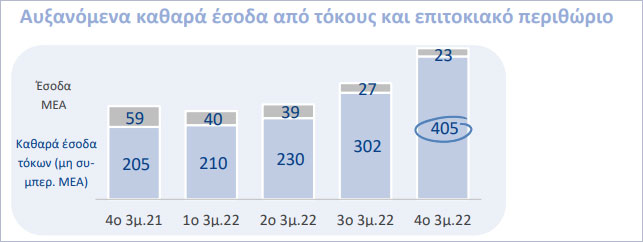

- Αύξηση των καθαρών εσόδων από τόκους το 4ο τρίμηνο 2022 στα €431 εκατ., λόγω του ευνοϊκού περιβάλλοντος επιτοκίων.

- Το επιτόκιο του συνολικού χαρτοφυλακίου εξυπηρετούμενων δανείων το 4ο τρίμηνο 2022 διαμορφώθηκε στο 4,7%, σε συνέχεια και ανατιμολόγησης επιχειρηματικών και στεγαστικών δανείων, ενώ τα επιτόκια των καταναλωτικών δανείων και των δανείων μικρών επιχειρήσεων παραμένουν σχεδόν σταθερά, παρά την αύξηση των επιτοκίων αγοράς.

- Το συνολικό κόστος των προθεσμιακών καταθέσεων αυξήθηκε το 4ο τρίμηνο 2022, όπως ήταν αναμενόμενο, στο 0,54%, ενώ αυξήθηκε περαιτέρω τον Ιανουάριο 2023, στο 0,78%, καθώς η τράπεζα εισήγαγε νέα προϊόντα προθεσμιακών καταθέσεων.

- Οι τρέχουσες ανανεώσεις προθεσμιακών καταθέσεων διαμορφώνονται πάνω από το 1,2%.

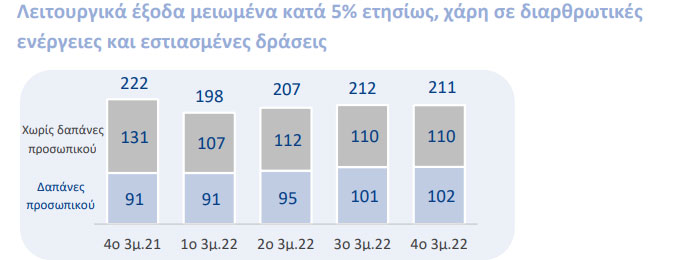

- Τα επαναλαμβανόμενα λειτουργικά έξοδα συνέχισαν την πτωτική τους πορεία το 4ο τρίμηνο 2022, -5% σε ετήσια βάση, στα €211 εκατ. Η νέα δομή ελέγχου κόστους της τράπεζας έφερε απτά αποτελέσματα, απορροφώντας τις πληθωριστικές πιέσεις, με τα γενικά και διοικητικά έξοδα στο -19% σε ετήσια βάση στο τρίμηνο. Ο δείκτης κόστους προς βασικά έσοδα του ομίλου βελτιώνεται σταθερά, φθάνοντας στο 45% το 2022, από 48% το προηγούμενο έτος.

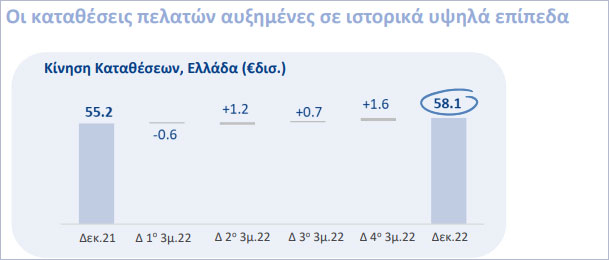

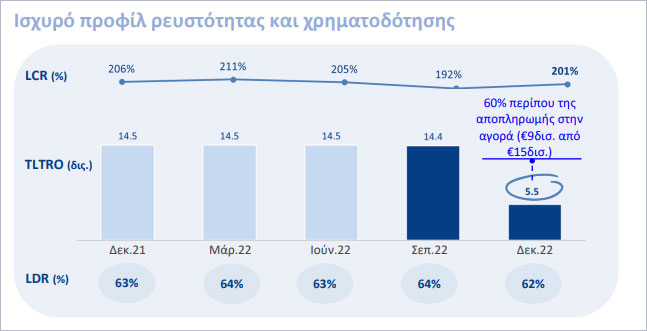

- Το ισχυρό προφίλ ρευστότητας επιβεβαιώνεται, με δείκτη κάλυψης ρευστότητας (LCR) στο 201%, δείκτη δανείων προς καταθέσεις (LDR ) στο 62% και δείκτη σταθερότητας χρηματοδότησης (NSFR) στο 137% τον Δεκέμβριο 2022, ενώ η τράπεζα αποπλήρωσε μακροπρόθεσμη χρηματοδότηση TLTRO €9 δισ. στα τέλη του 2022.

- Τα επαναλαμβανόμενα καθαρά έσοδα από προμήθειες το 2022 αυξήθηκαν κατά 22% σε σχέση με το 2021, με ισχυρή επίδοση σε όλες τις κατηγορίες. Τα καθαρά έσοδα από προμήθειες το 4ο τρίμηνο 2022 διαμορφώθηκαν στα €126 εκατ., σταθερά τριμηνιαίως.

επαναλαμβανόμενα καθαρά έσοδα προμηθειών το 4ο τρίμηνο 2022 ανήλθαν σε €126 εκατ., +1% τριμηνιαίως και

+9% ετησίως. Βασικοί συντελεστές της αύξησης ήταν η νέα δανειακή παραγωγή, τα έσοδα από κίνηση κεφαλαίων

και τα έσοδα από πιστωτικές κάρτες, ενώ τα έσοδα από μισθώματα συνέβαλαν επίσης θετικά. Τα καθαρά έσοδα

προμηθειών ως ποσοστό του ενεργητικού διαμορφώθηκαν σε 0,65% το 4ο τρίμηνο 2022. © Τράπεζα Πειραιώς

- Για το δ’ τρίμηνο του 2022, η Τράπεζα Πειραιώς έδειξε προ προβλέψεων κέρδη 285 εκατ. ευρώ, ενώ έχει καθαρά επιτοκιακά έσοδα στην Ελλάδα της τάξεως των 111 εκατ. ευρώ, από 102 εκατ. το προηγούμενο τρίμηνο, λόγω των υψηλότερων επιτοκίων και της αύξησης των εξυπηρετούμενων δανείων, καθώς επίσης και της ελαφράς περαιτέρω μείωσης του λειτουργικού κόστους.

NPEs, καθώς και της ανθεκτικότητας σε νέες εισροές ΝPEs. Απομειώσεις ύψους €33 εκατ. το 4ο τρίμηνο 2022 σχετίζονται

κυρίως με προβλέψεις όσον αφορά χαρτοφυλάκια ΝPΕs διακρατούμενα προς πώληση. Το οργανικό κόστος κινδύνου επί

των καθαρών δανείων (συμπεριλαμβανομένων των προμηθειών διαχείρισης NPEs και ασφαλίστρων συνθετικών

τιτλοποιήσεων) παρέμεινε σε χαμηλό επίπεδο το 4ο τρίμηνο 2022, στην περιοχή των 78 μ.β., από 83 μ.β. έναν χρόνο πριν. © Τράπεζα Πειραιώς

Το μήνυμα Χρήστου Μεγάλου

Στο γραπτό μήνυμα, που συνόδευε την ανακοίνωση των οικονομικών αποτελεσμάτων, ο CEO της Τράπεζας Πειραιώς, Χρήστος Μεγάλου, τόνισε πως το 2022

- «H Τράπεζα Πειραιώς παρουσίασε ισχυρά οικονομικά αποτελέσματα, υπερβαίνοντας τους στόχους σε όλους τους τομείς».

Παράλληλα, αναφέρθηκε και στην είσοδο της τράπεζας στον MSCI Greece, λέγοντας:

- «Είμαστε περήφανοι για την πρόσφατη αξιολόγηση ESG σε επίπεδο‘A’ από τον MSCI, ενώ συμμετέχουμε στον δείκτη “Gender Equality Index (GEI)” του Bloomberg για 2η συνεχή χρονιά.

- Η Πειραιώς είναι επίσης η μόνη ελληνική εταιρεία στη λίστα των Financial Times με τους ηγέτες για το κλίμα κατά το έτος 2022 πανευρωπαϊκά, και είναι η πρώτη τράπεζα στην Ελλάδα της οποίας ο διεθνής οργανισμός Science Based Targets Initiative (SBTi) διασφάλισε τους στόχους που τέθηκαν μέχρι το 2030 όσον αφορά μείωση εκπομπών CO2 από τη λειτουργία και τις οικονομικές δραστηριότητές της».

O Χρήστος Μεγάλου έθεσε τους στόχους για το 2023:

- Επίτευξη βιώσιμης απόδοσης ενσώματων ιδίων κεφαλαίων 10%,

- Περαιτέρω ενίσχυση του συνολικού κεφαλαίου σε επίπεδο υψηλότερο του 17,3%, και

- Καθαρή πιστωτική επέκταση επιπέδου €1,7 δισ.