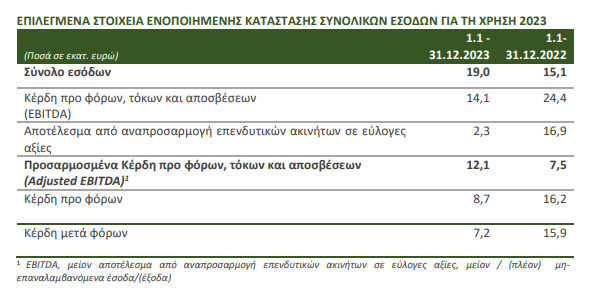

Στα 7,2 εκατ. ευρώ περιορίστηκαν τα καθαρά κέρδη της Premia Properties το 2023, με τα συνολικά έσοδα της εταιρείας να ενισχύονται στα 19 εκατ. ευρώ.

Τα προσαρμοσμένα EBIΤDA της εταιρείας αυξήθηκαν στα 12,1 εκατ. ευρώ, με την εσωτερική αξία της μετοχής (NAV) να ενισχύεται στα 147,2 εκατ. ευρώ ή στο 1,71 ευρώ ανά μετοχή.

Αναλυτικά, η PREMIA Properties («PREMIA» ή «Εταιρεία») ανακοινώνει συνοπτικά (flash note) τα χρηματοοικονομικά αποτελέσματα για το έτος 2023.

o 51 ακίνητα και περ. 384 χιλιάδες τ.μ. κτιρίων υπό διαχείριση από τον Όμιλο, με τη συνολική αξία επενδύσεων να διαμορφώνεται σε € 307,2 εκ., αυξημένη κατά 13% σε σχέση με το 2022.

o Προσθήκη νέων ακινήτων και έναρξη σημαντικών έργων εντός του 2023. Αποκτήθηκαν δύο (2) νέα επενδυτικά ακίνητα (εγκαταστάσεις ΙΟΛΗ και κτίριο προς μετατροπή σε φοιτητική εστία στην Ξάνθη) ) καθώς και ένα όμορο με το Athens Heart οικόπεδο το οποίο εντάσσεται στο σχεδιασμό αξιοποίησης του ακινήτου. Εντός του 2023, ξεκίνησαν και βρίσκονται σε εξέλιξη με ορίζοντα ολοκλήρωσης το πρώτο εξάμηνο του 2024, η μετατροπή του εμπορικού κέντρου Athens Heart σε πράσινο συγκρότημα γραφείων περ. 26.500 τ.μ. που θα στεγάσει τις κεντρικές υπηρεσίες της ΑΑΔΕ καθώς και η προαναφερθείσα μετατροπή του ακινήτου στην Ξάνθη σε σύγχρονη φοιτητική εστία δυναμικότητας 102 δωματίων.

o Επενδύσεις σε υφιστάμενα ακίνητα και ενεργητική διαχείριση χαρτοφυλακίου. Εντός του 2023: α) ολοκληρώθηκαν οι εργασίες στο ακίνητο της Εταιρείας στο Ωραιόκαστρο Θεσσαλονίκης με μισθωτή τη Leroy Merlin, β) η επέκταση ακινήτου στην Παιανία με μισθωτή την Pepco και γ) η επέκταση ακινήτου στον Ασπρόπυργο με μισθωτή την Friesland. Επιπλέον, το Οκτώβριο 2023 ολοκληρώθηκε η πώληση ακινήτου της Εταιρείας στο Βοτανικό με σημαντικό κέρδος.

o Συμμετοχή σε μια από τις μεγαλύτερες συναλλαγές ακινήτων των τελευταίων ετών στην ελληνική αγορά. Τον Φεβρουάριο 2023 υπεγράφη δεσμευτική συμφωνία για τη μεταβίβαση του 65% του μετοχικού κεφαλαίου της εταιρείας «Skyline Ακίνητα Μονοπρόσωπη Α.Ε.» («Skyline») από τον όμιλο ALPHA BANK στο επενδυτικό σχήμα «P&E INVESTMENTS ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ ΑΞΙΟΠΟΙΗΣΗΣ ΚΑΙ ΑΝΑΠΤΥΞΗΣ ΑΚΙΝΗΤΩΝ» στο οποίο η PREMIA συμμετέχει με ποσοστό 25% ενώ με 75% συμμετέχει ο όμιλος DIMAND. Η σύναψη συνεργασιών με εγνωσμένου κύρους συνεταίρους αποτελεί βασική προτεραιότητα της PREMIA όπως αποδεικνύει και η πρόσφατη στρατηγική συνεργασία με την ΤΕΜΕΣ Α.Ε. στον κλάδο των οινοποιιών τον Ιανουάριο 2024.

o Αύξηση εσόδων κατά 26% και αύξηση λειτουργικής κερδοφορίας (Adjusted EBITDA) κατά 62%, σε ενοποιημένη βάση, σε σχέση με το 2022. Τα κέρδη μετά φόρων διαμορφώθηκαν σε χαμηλότερα επίπεδα επηρεαζόμενα κυρίως από τις χαμηλότερες αναπροσαρμογές επενδύσεων σε εύλογη αξία σε σχέση με την προηγούμενη χρήση.

o Υψηλά συνολικά ταμειακά διαθέσιμα και ισοδύναμα ύψους €45,0 εκ. για τον Όμιλο και υγιής χρηματοοικονομική διάρθρωση με την Καθαρή Θέση του Ομίλου να διαμορφώνεται σε €147,2 εκ., τον καθαρό δανεισμό σε €154,6 εκ. και το συνολικό Ενεργητικό του Ομίλου να ανέρχεται σε € 356,1 εκ. Η ισχυρή πιστοληπτική ικανότητα της PREMIA επιβεβαιώθηκε από την ICAP CRIF Α.Ε. η οποία τον Οκτώβριο 2023, στο πλαίσιο της ετήσιας αναθεώρησης, διατήρησε τη διαβάθμιση στην κλίμακα A.

o Χρηματοδότηση με ανταγωνιστικούς όρους αξιοποιώντας χρηματοδοτήσεις στο πλαίσιο του Ταμείου Ανάκαμψης και Ανθεκτικότητας (RRF). Κατά το 2023, η PREMIA υπέγραψε δανειακές συμβάσεις για τα υπό ανάπτυξη έργα της (Athens Heart και Ξάνθη) εξασφαλίζοντας χρηματοδοτήσεις ύψους έως €19,8 εκ. από το RRF.

Οι προοπτικές του 2024

Οπως αναφέρει η εταιρεία, οι προοπτικές της ελληνικής οικονομίας παραμένουν θετικές, ωστόσο το διεθνές μακροοικονομικό περιβάλλον είναι ρευστό καθώς εξακολουθεί να υφίσταται σημαντική αβεβαιότητα εν μέσω υψηλών επιτοκίων και γεωπολιτικών αναταραχών με τους εν εξελίξει πολέμους σε Ουκρανία και Μέση Ανατολή.

Στο περιβάλλον που διαμορφώνεται, βασική προτεραιότητα της Διοίκησης παραμένει η συνεπής και αποτελεσματική υλοποίηση του business plan της Εταιρείας, αποσκοπώντας στη βελτιστοποίηση της σύνθεσης και στη διαφοροποίηση του επενδυτικού χαρτοφυλακίου της καθώς και στην ενίσχυση των ποιοτικών χαρακτηριστικών του.

Η Εταιρεία παραμένει επικεντρωμένη σε κλάδους στους οποίους μεσοπρόθεσμα οι προσδοκίες παραμένουν θετικές, όπως τα logistics και τα εξυπηρετούμενα διαμερίσματα, ενώ παράλληλα αξιολογεί συνεχώς τις συνθήκες της αγοράς με στόχο τον εντοπισμό των κατάλληλων ευκαιριών που συνάδουν με την επενδυτική στρατηγική της.

Ιδιαίτερη έμφαση δίδεται επίσης στην χρηματοδότηση με ανταγωνιστικούς όρους, αξιοποιώντας όλα τα κατάλληλα χρηματοδοτικά εργαλεία όπως χρηματοδοτήσεις στο πλαίσιο του Ταμείου Ανάκαμψης και Ανθεκτικότητας.

Η Εταιρεία προσβλέπει σε μια ακόμη χρονιά ανάπτυξης βασιζόμενη στην ολοκλήρωση σημαντικών επενδύσεων εντός του 2024 οι οποίες σταδιακά θα ενισχύσουν τις οικονομικές της επιδόσεις καθώς και σε χαρακτηριστικά που διαθέτει όπως:

– Μικτή απόδοση των ακινήτων εισοδήματος (gross yield) 7,6%

– Μέση σταθμισμένη διάρκεια μισθώσεων ακινήτων (WALT) 7,0 έτη

– Καθαρός συντελεστής μόχλευσης (Net LTV) 50,3%,

– Μέση σταθμισμένη διάρκεια δανείων 8 έτη και ανθεκτικότητα σε μεταβολές των επιτοκίων καθώς περίπου το 54% του υφιστάμενου δανεισμού διαθέτει σταθερό επιτόκιο.

Η Διοίκηση παρακολουθεί συστηματικά και αξιολογεί τα μακροοικονομικά και χρηματοοικονομικά δεδομένα που διαμορφώνονται ώστε, εφόσον απαιτηθεί, να προβεί στις απαραίτητες προσαρμογές, καταλήγει η ανακοίνωση