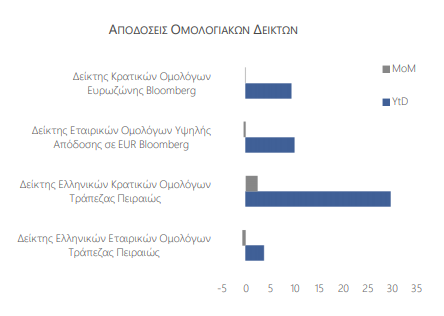

Σημαντικά κέρδη αλλά και εμφανή σημάδια σταθεροποίησης στην ανοδική πορεία των προηγούμενων μηνών κατέγραψε η αγορά κρατικών ομολόγων τον Σεπτέμβριο με την αβεβαιότητα για την επιβράδυνση στο διεθνές σκηνικό να δημιουργεί πιέσεις στην ελληνική χρηματοπιστωτική αγορά.  Σε αυτό το κλίμα, ο Δείκτης Κρατικών Ομολόγων σημείωσε αύξηση της τάξης του 2,22% στα τέλη Σεπτεμβρίου σε σχέση με τον προηγούμενο μήνα φτάνοντας τις 635,6 μονάδες και μεσοσταθμική απόδοση στο 1,32%. Επιπρόσθετα, οι ανησυχίες για επιβράδυνση στην παγκόσμια οικονομία και τα σενάρια επανέναρξης των πολιτικών νομισματικής χαλάρωσης δείχνουν τον δρόμο προς περαιτέρω σταθεροποίηση σε χαμηλότερες αποδόσεις των κρατικών ομολόγων, παρά το γεγονός ότι τα ελληνικά κρατικά ομόλογα έχουν ήδη σημειώσει κέρδη της τάξης του 30% από τις αρχές του έτους.

Σε αυτό το κλίμα, ο Δείκτης Κρατικών Ομολόγων σημείωσε αύξηση της τάξης του 2,22% στα τέλη Σεπτεμβρίου σε σχέση με τον προηγούμενο μήνα φτάνοντας τις 635,6 μονάδες και μεσοσταθμική απόδοση στο 1,32%. Επιπρόσθετα, οι ανησυχίες για επιβράδυνση στην παγκόσμια οικονομία και τα σενάρια επανέναρξης των πολιτικών νομισματικής χαλάρωσης δείχνουν τον δρόμο προς περαιτέρω σταθεροποίηση σε χαμηλότερες αποδόσεις των κρατικών ομολόγων, παρά το γεγονός ότι τα ελληνικά κρατικά ομόλογα έχουν ήδη σημειώσει κέρδη της τάξης του 30% από τις αρχές του έτους.

Στο εγχώριο πλαίσιο, οι σημαντικότερες εξελίξεις που αναμένεται να καθορίσουν τις κινήσεις στην αγορά κρατικών ομολόγων το επόμενο διάστημα συνοψίζονται στον καθορισμό του δημοσιονομικού κενού το 2020 καθώς επίσης και στην προσπάθεια αντικατάστασης του

βραχυπρόθεσμου χρέους του ελληνικού δημοσίου από τον ΟΔΔΗΧ με πιο μακροπρόθεσμες ομολογιακές εκδόσεις. Σε αυτή την κατεύθυνση κινήθηκε και η επανέκδοση του 10ετούς ομολόγου του Μαρτίου η οποία χαρακτηρίστηκε από αυξημένη ζήτηση υπερκαλύπτοντας το

προσφερόμενο ποσό πάνω από 3 φορές σε επιτόκιο 1,5%.

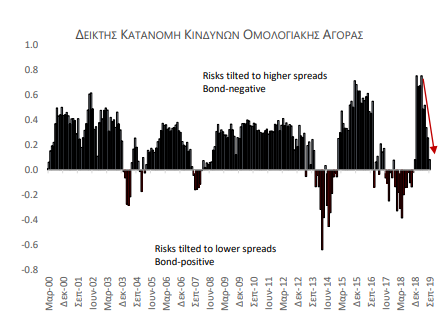

Το εύρος επιτοκίων (spread) της ελληνικής 10ετίας έναντι των αντίστοιχων γερμανικών ομολόγων μειώθηκε τον Σεπτέμβριο σε σχέση με τον προηγούμενο μήνα κατά 41 μβ στις 192 μβ συνεχίζοντας την καθοδική πορεία των τελευταίων 7 μηνών. Η συγκεκριμένη καθοδική τάση ενισχύεται και από την εξισορρόπηση των κινδύνων όπως αντικατοπτρίζεται στον Δείκτη Κατανομής Κινδύνων της αγοράς κρατικών ομολόγων. Συγκεκριμένα, η πιθανότητα περαιτέρω πιέσεων προς τα πάνω στο 10ετες spread (downside risk) τείνει να αντισταθμίζεται πλέον από την πιθανότητα για τάση προς χαμηλότερα spread (upside risk).

Εξελίξεις στην αγορά των εταιρικών ομολόγων

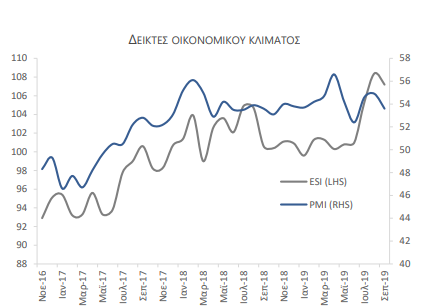

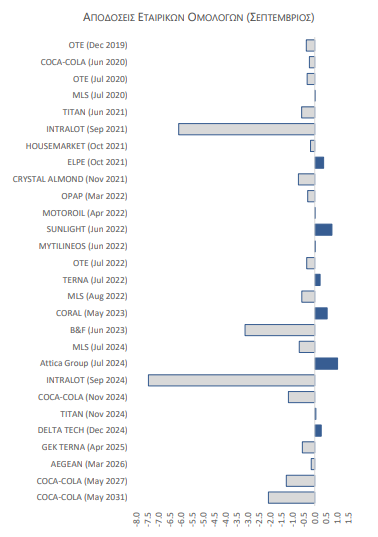

Πτωτικά κινήθηκε ο Δείκτης Εταιρικών Ομολόγων τον Σεπτέμβριο προς τις 137,9 μονάδες καταγράφοντας πτώση της τάξης του 0,63% που σημειώθηκε κυρίως την τελευταία βδομάδα του μήνα. Η μεσοσταθμική απόδοση του δείκτη έφτασε το 3,77% στα τέλη Σεπτεμβρίου καταγράφοντας πτώση της τάξης των 38 μβ. Ένας σημαντικός παράγοντας που οδήγησε σε αυτή την κίνηση εντοπίζεται στην διεύρυνση του εύρους πιστωτικού κινδύνου στα ομόλογα υψηλής απόδοσης στην Ευρωζώνη αλλά και στην επιβράδυνση των δεικτών οικονομικού κλίματος τον Σεπτέμβριο. Συγκεκριμένα, το εύρος πιστωτικού κινδύνου στην ευρωπαϊκή

Ένας σημαντικός παράγοντας που οδήγησε σε αυτή την κίνηση εντοπίζεται στην διεύρυνση του εύρους πιστωτικού κινδύνου στα ομόλογα υψηλής απόδοσης στην Ευρωζώνη αλλά και στην επιβράδυνση των δεικτών οικονομικού κλίματος τον Σεπτέμβριο. Συγκεκριμένα, το εύρος πιστωτικού κινδύνου στην ευρωπαϊκή

αγορά ομολόγων έχει διευρυνθεί κατά 21 μβ στις 111,6 μβ μέσα στο δίμηνο Αυγούστου –Σεπτεμβρίου ενώ οι δείκτες ESI και PMI μειώθηκαν κατά 1,1% και 2,4% στις 107,2 και 53,6 αντίστοιχα.

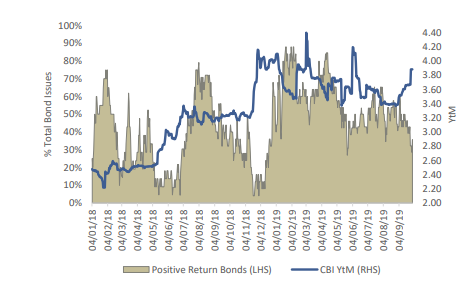

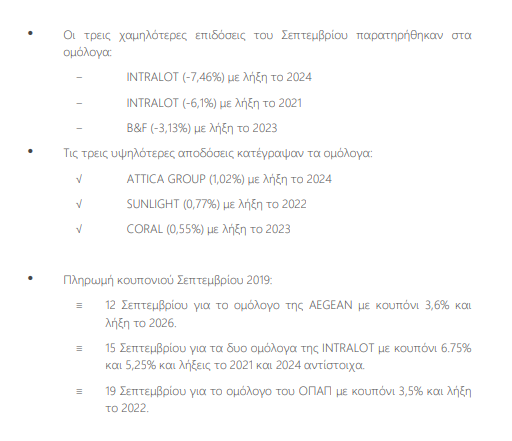

Ως αποτέλεσμα αυτής της νευρικότητας των αγορών στα εταιρικά ομόλογα χαμηλής διαβάθμισης, απώλειες εμφανίστηκαν στην πλειονότητα των μελών του δείκτη οι οποίες ήταν σημαντικά πιο έντονες στα δυο ομόλογα της INTRALOT με λήξη το 2021 και 2024. Στο σύνολό των ομολόγων του δείκτη μόλις το 1/3 των ομολόγων εμφάνισε κέρδη τον Σεπτέμβριο, επίπεδο χαμηλότερο κατά 9 ποσοστιαίες μονάδες σε σχέση με τον προηγούμενο μήνα.

Αποδόσεις εταιρικών ομολογιακών εκδόσεων

Διαβάστε ολόκληρη την ανάλυση της Τρ. Πειραιώς, “ΕΞΙΣΟΡΡΟΠΗΣΗ ΤΩΝ ΚΙΝΔΥΝΩΝ ΣΤΑ ΚΡΑΤΙΚΑ ΟΜΟΛΟΓΑ ΜΕ ΕΠΙΦΥΛΑΞΕΙΣ ΓΙΑ ΤΙΣ ΔΙΕΘΝΕΙΣ ΕΞΕΛΙΞΕΙΣ”, ΟΙΚΟΝΟΜΙΚΗ ΑΝΑΛΥΣΗ & ΕΠΕΝΔΥΤΙΚΗ ΣΤΡΑΤΗΓΙΚΗ, Σεπτέμβριος 2019