Μιχάλης Μάρκου, MBA, Διευθυντικό Στέλεχος-Σύμβουλος Επιχειρήσεων & Καθηγητής Διοίκησης Επιχειρήσεων/Marketing

Μιχάλης Μάρκου, MBA, Διευθυντικό Στέλεχος-Σύμβουλος Επιχειρήσεων & Καθηγητής Διοίκησης Επιχειρήσεων/Marketing

Έχουν περάσει τέσσερα χρόνια από το ξέσπασμα της υγειονομικής πανδημίας (Covid-19) σε όλο τον κόσμο, η οποία επηρέασε όλες τις εμπορικές δραστηριότητες πολλών παραγωγικών κλάδων, όπως και αυτόν της μοτοσυκλέτας.

Σε αυτό το δυσμενές περιβάλλον προστέθηκαν, η έλλειψη ημιαγωγών που παρατηρείται τον τελευταίο χρόνο στην αγορά (επηρεάζοντας κυρίως τον χώρο του αυτοκινήτου), ο πόλεμος που ξέσπασε (και διαρκεί ακόμα) στην Ουκρανία και οι εκρηκτικές αυξήσεις που πραγματοποιήθηκαν στα καύσιμα και το ρεύμα. Μέσα λοιπόν σε αυτό το περίεργο μακρο-περιβάλλον, η ελληνική αγορά μοτοσυκλέτας κατάφερε να πραγματοποιήσει αξιολογότατες πωλήσεις, φτάνοντας τις 55.691 μονάδες (αύξηση +24,85% σε σχέση με το 2021). Τέτοια νούμερα είχαμε να δούμε από το 2003 όταν είχαν ταξινομηθεί 56.069 δίκυκλα.

Πώς έκλεισε η αγορά το 2022

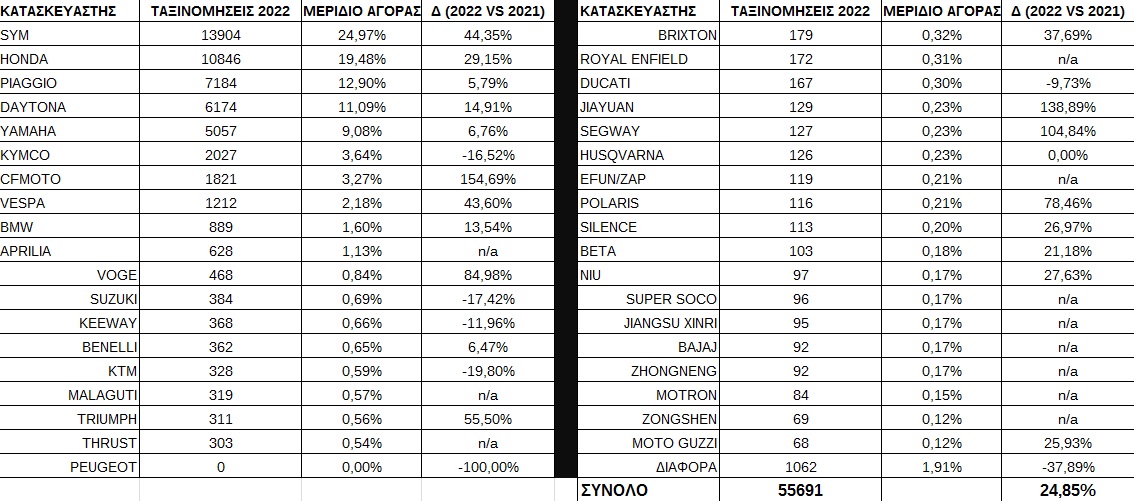

Πρωταθλήτρια πωλήσεων για άλλη μια χρονιά αναδείχτηκε η SYM με 13904 πωλήσεις (και μερίδιο αγοράς 24,97%), ενώ στην 2η θέση βρέθηκε η Honda με 10.846 πωλήσεις (και μερίδιο αγοράς 19,48%). Οι συγκεκριμένες εταιρείες ήταν και οι μόνες που πραγματοποίησαν πενταψήφιες πωλήσεις για το 2022. Στην 3η θέση βρέθηκε η Piaggio με 7.184 πωλήσεις (και μερίδιο αγοράς 12,90%), στην 4η θέση η Daytona με 6.174 πωλήσεις (και μερίδιο αγοράς 11,09%) ενώ την πρώτη πεντάδα συμπληρώνει η Yamaha με 5.057 πωλήσεις και μερίδιο 9,08%. Αξιοπρόσεκτο είναι ότι οι πρώτες 5 εταιρείες κατέχουν το 77,5% του συνολικού μεριδίου της αγοράς.

Από εκεί και κάτω η Kymco βρέθηκε στην 6η θέση με 2.027 πωλήσεις, η CF Moto στην 7η θέση με 1.821 πωλήσεις (έχοντας να δείξει μια εκπληκτική αύξηση +154,69% των πωλήσεων της σε σχέση με το 2021), ενώ στην 8η θέση βρέθηκε η Vespa με 12.12 πωλήσεις. Την πρώτη δεκάδα, κλείνουν η BMW με 889 πωλήσεις και η Aprilia με 628 πωλήσεις.

Ταξινομήσεις Δικύκλων στην ελληνική αγορά για το 2022

Η αγορά του δικύκλου τα χρόνια της πανδημίας

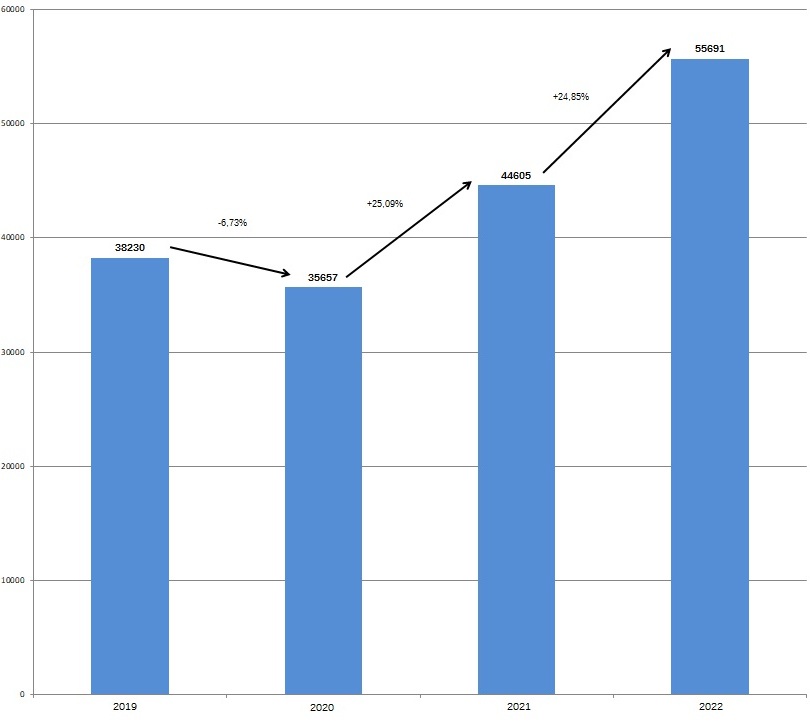

Η αγορά το 2019 είχε πραγματοποιήσει 38.230 πωλήσεις καινούργιων δικύκλων (σε μια πολύ δύσκολη δεκαετία που τέλειωνε τότε) και μέσα στο 2020 οι πωλήσεις μειωθήκαν μόνο κατά 6,73%, φτάνοντας τις 35.657 πωλήσεις. Κύριο χαρακτηριστικό της συγκεκριμένης χρονιάς ήταν η μερική κατάρρευση της αγοράς τους μήνες Μάρτιο, Απρίλιο και Μάιο με κάθετη πτώση των πωλήσεων κατά 42,12% (6.124 πωλήσεις το 2020 σε σχέση με 10.582 πωλήσεις το 2019). Ενδεικτικά, τον Απρίλιο του 2020, η πτώση των πωλήσεων ήταν της τάξης του 72,2% οδηγώντας περισσότερες από 15 εταιρείες να έχουν μονοψήφιες πωλήσεις δικύκλων τον συγκεκριμένο μήνα. Την πτώση του 2020, διαδέχτηκε η αύξηση του 2021, κατά 25,09% και συνεχίστηκε το 2022 με μια αύξηση 24,85%.

Για να υπάρχει πληρέστερη κατανόηση της πορείας της αγοράς τα χρόνια της πανδημίας, παραθέτονται οι ταξινομήσεις των 4 τελευταίων ετών (2019 – προ πανδημίας), 2020, 2021 (εν μέσω πανδημίας) και 2022. Η αγορά το 2019 έκλεισε στις 38.230 μονάδες, βελτιωμένη κατά 14,5% σε σχέση με την αντίστοιχη του 2018 (33.378 ταξινομήσεις) και εκείνη η χρονιά ήταν μόλις η 2η συνεχόμενη με θετικό πρόσημο στην ελληνική αγορά δικύκλου από το ιστορικό χαμηλό των 28.852 πωλήσεων το 2017 και φαινόταν ότι συνερχόταν από το σοκ της οικονομικής κρίσης της προηγούμενης δεκαετίας. Δυστυχώς, όμως η εμφάνιση του Covid-19 στους πρώτους μήνες του 2020 και τα lock down που επιβλήθηκαν, πισωγύρισαν την αγορά.

Συγκρίνοντας τον μέσο όρο των πωλήσεων των ετών 2020 και 2021, με εκείνα του 2019, διαπιστώνουμε ότι οι περισσότερες εταιρείες είδαν αύξηση των πωλήσεων τους σε σχέση με το 2019 κάτι που είναι ιδιαιτέρα θετικό για την αγορά, ιδιαίτερα αν αναλογιστεί κανείς τον αντίκτυπο που είχε η πανδημία στον κλάδο του αυτοκινήτου. Ενδεικτικά αναφέροντας, η αγορά αυτοκινήτου το 2019 είχε πραγματοποιήσει 114.109 πωλήσεις και μέσα στο 2020 συρρικνώθηκαν κατά 29,04%, πραγματοποιώντας πενταψήφιο αριθμό ταξινομήσεων, φτάνοντας τις 80.977 πωλήσεις. Κύριο χαρακτηριστικό της συγκεκριμένης χρονιάς ήταν η σχεδόν πλήρης κατάρρευση της αγοράς τους μήνες Μάρτιο, Απρίλιο και Μάιο με κάθετη πτώση των πωλήσεων κατά 70% (10.674 πωλήσεις το 2020 σε σχέση με 35.653 πωλήσεις το 2019), σε μια περίοδο που είναι ιδιαίτερα αυξημένες οι πωλήσεις RAC/LTR. Συγκρίνοντας τον μέσο όρο των πωλήσεων των ετών 2020 και 2021, με εκείνα του 2019, διαπιστώσαμε ότι οι περισσότερες εταιρείες είδαν πτώση των πωλήσεων τους σε σχέση με το 2019. Πιο συγκεκριμένα, 26 εταιρείες είχαν μείωση στις πωλήσεις τους, ενώ μόνο 9 είδαν αύξηση των πωλήσεων τους.

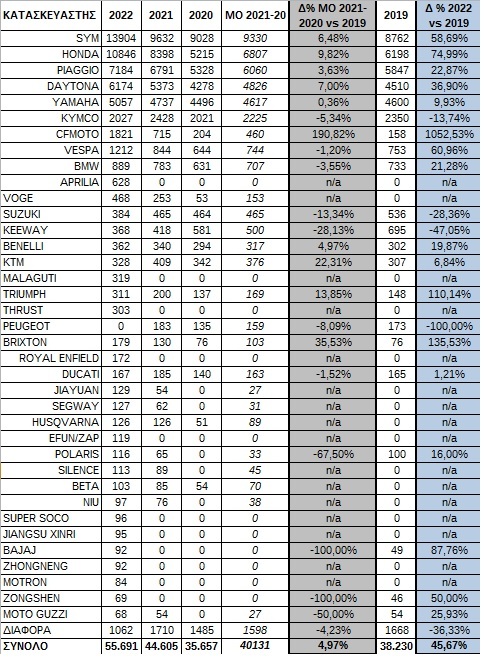

Επιστρέφοντας στο χώρο του δικύκλου, στον παρακάτω πίνακα φαίνεται η πορεία των εταιρειών κατά την διάρκεια της πανδημίας και πως εξελίχθηκαν οι πωλήσεις τους το 2022, κάνοντας μια σύγκριση με τις πωλήσεις τους προ-πανδημίας (2019). Εδώ είναι σημαντικό να αναφερθεί η ανυπαρξία του καινούργιου Συνδέσμου Εισαγωγέων Μοτοσυκλετών Ελλάδος (ΣΕΜΕ) που δημιουργήθηκε τον Μάρτιο του 2021. Δυστυχώς έως και σήμερα, δεν έχουν αναρτήσει δημόσια τα αποτελέσματα των ταξινομήσεων δικύκλων για τα έτη 2021 και 2022, κάτι το όποιο έκανε τα προηγούμενα χρόνια, ο ΣΕΑΑ (Σύνδεσμος Εισαγωγέων Αντιπροσωπειών Αυτοκινήτου). Οι ταξινομήσεις ανά μάρκα και τα μοντέλα που πουλήθηκαν κάθε μήνα είναι ιδιαίτερα σημαντικά στοιχεία για το κοινό και ευελπιστούμε ο ΣΕΜΕ να ανταποκριθεί άμεσα και να συμπεριλάβει αυτά τα στατιστικά στοιχεία στο site τους.

Σύγκριση πωλήσεων για τα έτη 2022, (ΜΟ 2021 & 2020) vs 2019 στην ελληνική αγορά δικύκλου

Η SYM είδε τις πωλήσεις της όχι μόνο να διατηρούνται (βελτιώνοντας το ποσοστό τους κατά την διάρκεια της πανδημίας κατά 6,48%) αλλά είδε κυριολεκτικά τις πωλήσεις της να αυξάνονται σημαντικά κατά 58,69% (13.904 το 2022 σε σχέση με τις 8.762 το 2019). Η Honda είχε αύξηση των πωλήσεων της κατά την διάρκεια της πανδημίας 9,82% και το 2022 κατά 74,99% σε σχέση με το 2019. Η Piaggio είχε μια μικρή αύξηση των πωλήσεων της κατά την διάρκεια της πανδημίας 3,63% (σε σύγκριση με το 2019) και συνολικά 22,87% το 2022 (σε σύγκριση με το 2019). Η Daytona είχε και αυτή μια αύξηση των πωλήσεων της κατά την διάρκεια της πανδημίας 7% (σε σύγκριση με το 2019) και συνολικά 36,9% το 2022 (σε σύγκριση με το 2019). Η Yamaha είχε παρόμοιες πωλήσεις την περίοδο της πανδημίας με αυτές του 2019 (με μια πολύ μικρή αύξηση 0,36%) ενώ συγκρίνοντας τις πωλήσεις του 2022 με αυτές του 2019, βλέπουμε μια αύξηση 9,93%. Η Kymco ήταν μια από τις χαμένες εταιρείες του κλάδου μιας και είδε τις πωλήσεις της να μειώνονται κατά την διάρκεια της πανδημίας κατά 5,34% και κατά 13,74% συγκρίνοντας τις πωλήσεις της 2022 με αυτές του 2019.

Άκρως διαφορετική είναι η πορεία της CF Moto στην ελληνική αγορά από την Kymco. Η εταιρεία έχει να δείξει μια αξιοζήλευτη πορεία κατά την διάρκεια της πανδημίας αυξάνοντας τις πωλήσεις της με το εντυπωσιακό 190,82%, ενώ το εξωπραγματικό ποσοστό αύξησης πωλήσεων κατέγραψε το 2022, κατά 1.052,53% σε σχέση με το 2019. Η εισαγωγή νέων μοντέλων στην ελληνική αγορά, οι σωστές τιμολογήσεις αυτών, οι πρότερες γνώσεις του ιδιοκτήτη της εισαγωγικής εταιρείας από τον χώρο του αυτοκινήτου και η σκληρή δουλειά του, αποτέλεσαν τα εφόδια για να φέρουν την εταιρεία εκεί που είναι, έχοντας μάλιστα τις προοπτικές μέσα στα επόμενα 2-3 χρόνια να μπει στο τοπ 5 εταιριών με τις περισσότερες ταξινομήσεις.

Όσον αφορά την Vespa και την BMW, οι εταιρείες είχαν μείωση στις πωλήσεις τους κατά την διάρκεια της πανδημίας (1,20% και 3,55% αντίστοιχα σε σχέση με το 2019), ενώ αντίθετα είχαν αύξηση στις πωλήσεις τους το 2022 (κατά 60,96% και 21,28% αντίστοιχα σε σχέση με το 2019).

Στα αξιοπρόσεκτα της περιόδου αυτής είναι επίσης η αύξηση των πωλήσεων για τις Benelli (4,97% και 19,87% αντίστοιχα), KTM (22,31% και 6,84% αντίστοιχα), Triumph (13,85% και 110,14% αντίστοιχα), και Brixton (35,53% και 135,53% αντίστοιχα). Αντίθετη πορεία είχαν η Suzuki (μείωση 13,34% και 28,36% αντίστοιχα) και η Keeway (μείωση -28,13% και -47,05% αντίστοιχα).

Τέλος, άξιο αναφοράς για την περίοδο της πανδημίας είναι το γεγονός ότι τα προβλήματα που παρουσιαστήκαν στην αγορά αυτοκινήτου (ο πόλεμος που ξέσπασε στην Ουκρανία, η έλλειψη ημιαγωγών, οι καθυστερήσεις στις παραδόσεις καινούργιων αυτοκινήτων και οι αυξήσεις στα καύσιμα και το ρεύμα), ώθησαν αρκετούς στην αγορά του δικύκλου (ιδιαίτερα στο τέλος του 2021 και όλο το 2022) κάτι που ήταν ιδιαίτερα ενθαρρυντικό για την αγορά του δικύκλου στην Ελλάδα.

Γενικότερα, διαπιστώνουμε ότι το καταναλωτικό κοινό ξεκίνησε να αγκαλιάσει πιο πολύ τον χώρο της μοτοσυκλέτας/δικύκλου, κατά την περίοδο της πανδημίας. Ο κόσμος είδε ότι μπορεί να καλύψει την βασική ανάγκη της μετακίνησης του, γρήγορα, με ασφάλεια, υγειονομικά (αποφεύγοντας το συγχρωτισμό των ΜΜΜ) και οικονομικά. Τα κυβικά που κυριαρχούν στην ελληνική αγορά είναι έως τα 300 κ.εκ. (σκούτερ & παπιά) και ο κυριότερος λόγος προτίμησης τους είναι η χαμηλή τιμή κτήσης τους, και τα χαμηλά κόστη χρήσης & συντήρησης τους.