Πετυχημένη ήταν η έκδοση του ομολόγου Tier II της Τρ. Πειραιώς, ύψους 400 εκατ. ευρώ, σύμφωνα με την Moody’s. Όπως σημειώνει ο οίκος αξιολόγησης σε έκθεσή του, η έκδοση χρέους από την τράπεζα Πειραιώς στηρίζει την κεφαλαιακή βάση και τη διαφοροποίηση της χρηματοδότησης και είναι πιστωτικά θετική.

Η έκδοση, όπως τονίζει η έκθεση

- στηρίζει την συνολική επάρκεια κεφαλαίων προσθέτοντας περίπου 90 μονάδες βάσης στον δείκτη κεφαλαιακής επάρκειας και

- διαφοροποιεί τις πηγές χρηματοδότησης

- αναδεικνύει το ανανεωμένο ενδιαφέρον των επενδυτών για μη εξασφαλισμένο ελληνικό τραπεζικό χρέος, πέντε χρόνια αφότου οι εγχώριος κλάδος βρέθηκε εκτός της συγκεκριμένης αγοράς εξαιτίας της κρίσης.

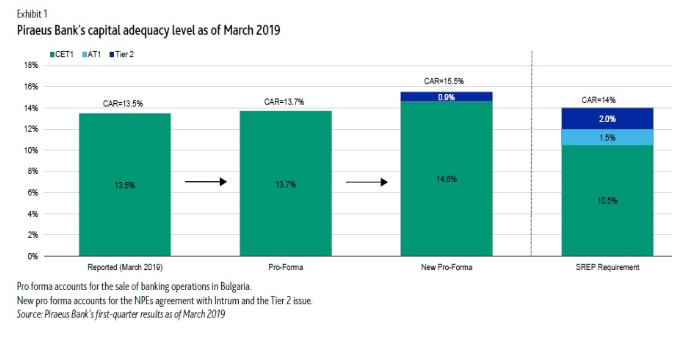

Η Πειραιώς ανακοίνωσε pro forma phased-in δείκτη CET 1 13,7% στα τέλη Μαρτίου λαμβάνοντας υπόψη την πώληση των δραστηριοτήτων στη Βουλγαρία. Η Moody’s υπολογίζει τώρα τον συγκεκριμένο δείκτη στο 15,5% έναντι 14% όπως προέκυπτε από την αξιολόγηση των ρυθμιστικών αρχών (SREP). Η αύξηση μεταφράζεται σε ένα κεφαλαιακό «μαξιλάρι» 690 εκατ. ευρώ και η τράπεζα πλέον άνετα υπερβαίνει τις απαιτήσεις του SREP, κάτι που επίσης είναι πιστωτικά θετικό.

Η έκδοση δίνει επίσης στην Πειραιώς

- μια εναλλακτική πηγή χρηματοδότησης πέραν των καταθέσεων, της ΕΚΤ και των repos.

H υποδεέστερη (subordinated) έκδοση ομολόγου επιτρέπει στην τράπεζα να μειώσει την εξάρτησή της από χρηματοδότηση με εξασφαλίσεις που απαιτεί δέσμευση ενεχύρων, βελτιώνοντας την χρηματοδοτική θέση και τη ρευστότητα. Οι καταθέσεις στην Πειραιώς αυξήθηκαν περίπου 5% το 2018.

Σύμφωνα με τον οίκο Moods’s, το γεγονός ότι εξασφαλίζεται εκ νέου πρόσβαση στις αγορές θα βελτιώσει την χρηματοδοτική θέση των ελληνικών τραπεζών, αν και αυτό θα γίνει με υψηλότερο κόστος απ΄ ότι η χρηματοδότηση με εξασφαλίσεις από την ΕΚΤ ή την αγορά repos.