Mετά από πολλές διαβουλεύσεις και μακροχρόνιες μυστικές διαπραγματεύσεις, η Eurobank ανακοίνωσε ότι δεν επέλεξε την προσφορά της Pimco (που είναι και μέτοχος της) αλλά -της “έμπειρης” σε θέματα “Ηρακλή”- Ιταλικής εταιρείας διαχείρισης κόκκινων δανείων doValue S.p.A

Mετά τη συμμαχία της Σουηδικής INTRUM με την Τρ. Πειραιώς, στο ελληνικό χρηματοπιστωτικό σύστημα δημιουργείται ο νέος Μέγα-διαχειριστής κόκκινων δανείων και ανοιγμάτων από την Eurobank, που ενέκρινε την πώληση του 80% της θυγατρικής της, FPS, στην ιταλική doValue.

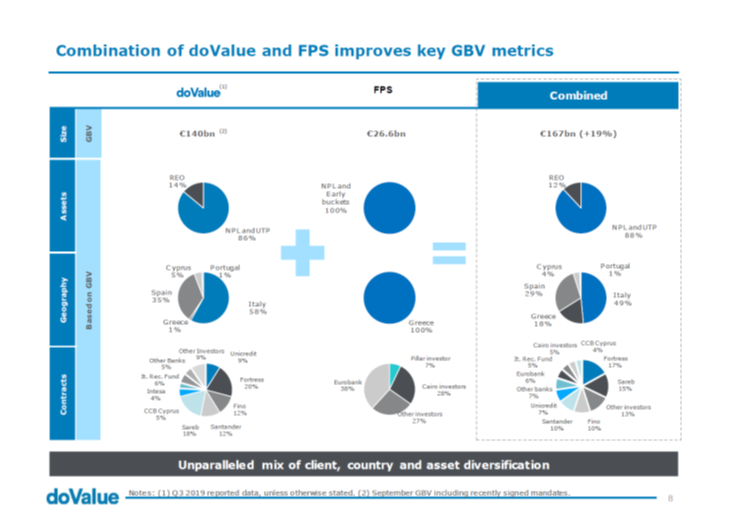

Η doValue, μεγαλύτερος μέτοχος της οποίας είναι η Fortress Investment Group, έχει ισχυρή παρουσία στην Ιταλία, στην Ισπανία, στην Πορτογαλία και στην Κύπρο. Το συνολικό υπό διαχείριση χαρτοφυλάκιο ανέρχεται σε 140 δισ. ευρώ, και 166 δισ. ευρώ μετά τη συμφωνία με τη Eurobank. Ο δείκτης μη εξυπηρετούμενων δανείων της Eurobank θα υποχωρήσει στο 15% ήδη από το α’ τρίμηνο του 2020.

Δημιουργείται έτσι μία από τις μεγαλύτερες εταιρείες διαχείρισης κόκκινων δανείων στην Ελλάδα, με ρόλο στην ευρύτερη αγορά της Κεντρικής και Ανατολικής Ευρώπης.

Η δεσμευτική συμφωνία που υπογράφηκε με την ιταλική εταιρεία doValue S.p.A. αφορά:

- (α) την πώληση του 80% των μετοχών της θυγατρικής της Eurobank Financial Planning Services S.A. (FPS)

- (β) την πώληση μέρους των ομολογιών ενδιάμεσης (mezzanine notes) και χαμηλής (junior notes) διαβάθμισης της τιτλοποίησης απαιτήσεων €7,5 δις (Project Cairo). Το υπόλοιπο 20% του μετοχικού κεφαλαίου της FPS θα το κρατήσει η Eurobank.

Η Eurobank απαλλάσσεται από 27 δισ Ευρώ προβληματικών δανείων της που μέχρι σήμερα διαχειρίζονταν η FPS.

Η Eurobank υπέγραψε δεκαετή σύμβαση με την FPS σύμφωνα με την οποία η Eurobank θα αναθέσει στην FPS τη διαχείριση μελλοντικών δανείων σε καθυστέρηση μικρότερη των 90 ημερών καθώς και των μη εξυπηρετούμενων δανείων.

- Η FPS αναλαμβάνει τη διαχείριση 5,6 δισ.€ μη εξυπηρετούμενων ανοιγμάτων (NPE) και 5,7 δισ € δανείων λιανικής τραπεζικής που είναι σε μικρή καθυστέρηση, καθώς και τη διαχείριση των ανάλογων μελλοντικών απαιτήσεων.

Επιπλέον, η FPS διαχειρίζεται την τιτλοποίηση μη εξυπηρετούμενων στεγαστικών δανείων 2 δισ. Ευρώ (συναλλαγή «Pillar»), τις τιτλοποιήσεις της συναλλαγής «Cairo» και χαρτοφυλάκια τρίτων διεθνών επενδυτών.

Συνολικά, οι υπό διαχείριση απαιτήσεις ανέρχονται σε περίπου 26 δισ.Ευρώ για τις οποίες η FPS θα παρέχει και υπηρεσίες διαχείρισης ακινήτων.

Η συμφωνία αποτιμά την πλατφόρμα διαχείρισης των μη εξυπηρετούμενων δανείων και των λοιπών υπηρεσιών που αναλαμβάνει η FPS στο ποσό των 360 εκατομμυρίων Ευρώ.

- Η απόκτηση του 80% της συμμετοχής στην FPS έχει αποτιμηθεί στα 248 εκατομμύρια Ευρώ (310 εκατομμύρια για το 100%), πλέον πρόσθετου τιμήματος έως του ποσού των 40 εκατομμυρίων Ευρώ (€50 εκατομμύρια για το 100%), ανάλογα με την επίτευξη ορισμένων οικονομικών αποδόσεων σε ορίζοντα δεκαετίας.

- Η συμφωνία περιλαμβάνει την πώληση του 20% των ομολογιών ενδιάμεσης διαβάθμισης (mezzanine notes) και του ελάχιστου απαιτούμενου ποσοστού των ομολογιών χαμηλής (junior notes) διαβάθμισης της τιτλοποίησης στην εταιρεία doValue, αντί τιμήματος που θα καταβληθεί σε μετρητά.

Η αποτίμηση του χαρτοφυλακίου προκύπτει με βάση την ονομαστική αξία των ομολογιών υψηλής διαβάθμισης και την τιμή πώλησης των ομολογιών ενδιάμεσης και χαμηλής διαβάθμισης αντιστοιχεί περίπου στο 33,3% της συνολικής λογιστικής αξίας του χαρτοφυλακίου.

- Η Eurobank θα διατηρήσει στην κυριότητά της το 100% των ομολογιών υψηλής διαβάθμισης (senior notes), καθώς και το 5% των ομολογιών ενδιάμεσης και χαμηλής διαβάθμισης και η τιτλοποίηση Cairo θα ενταχθεί στο Πρόγραμμα Παροχής Εγγυήσεων σε Τιτλοποιήσεις Πιστωτικών Ιδρυμάτων («Ηρακλής»).

Οι υπόλοιπες ομολογίες ενδιάμεσης και χαμηλής διαβάθμισης θα διανεμηθούν στους μετόχους, εφόσον πληρωθούν ορισμένες προϋποθέσεις, μεταξύ των οποίων η λήψη των αναγκαίων εταιρικών και κανονιστικών εγκρίσεων.

Οι ονομαστικές αξίες των ομολογιών της Συναλλαγής Cairo έχουν ως εξής:

- Ομολογίες υψηλής διαβάθμισης 2,4 δισ Ευρώ

- Μεσαίας διαβάθμισης 1,5 δισ Ευρώ

- Χαμηλής διαβάθμισης 3,6 δισ Ευρώ

Οι ανωτέρω αξίες έχουν λάβει υπόψη το εκτιμώμενο κόστος της συμμετοχής στο πρόγραμμα «Ηρακλής» και υπόκεινται στην επίτευξη επαρκούς πιστοληπτικής αξιολόγησης.

- Η τιτλοποίηση Cairo είναι η πρώτη που θα ενταχθεί στο σχέδιο «Ηρακλής».

- Μαζί με την τιτλοποίηση Pillar, είναι οι πρώτες τιτλοποιήσεις NPE στην Ελλάδα, και συνιστούν βασικά συστατικά στοιχεία της εμπροσθοβαρούς στρατηγικής της Eurobank για τη μείωση των NPE, που έχει στόχο τη μείωση του δείκτη NPE κάτω του 15%.

Οι δύο πλευρές στοχεύουν στο κλείσιμο των Συναλλαγών μέχρι το τέλος του 1ου τριμήνου του 2020, υπό την προϋπόθεση λήψης των σχετικών κανονιστικών εγκρίσεων, κατά τη συνήθη πρακτική. Οι συναλλαγές αποτελούν μέρος του σχεδίου επιτάχυνσης για την εξυγίανση του ισολογισμού της Eurobank που ανακοινώθηκε στις 26 Νοεμβρίου 2018.

H νέα FPS

Μέσα από αυτήν τη συμφωνία, η FPS αποκτά ηγετική θέση ως ανεξάρτητη εταιρεία διαχείρισης απαιτήσεων στην Ελλάδα, συνδυάζοντας τα πλεονεκτήματα της υφιστάμενης πλατφόρμας και της εξειδικευμένης τεχνογνωσίας του προσωπικού της με τις βέλτιστες πρακτικές της doValue και την κορυφαία εμπειρία που διαθέτει στη διαχείριση απαιτήσεων και ακινήτων, στις χώρες της Νότιας Ευρώπης: Ιταλία, Ισπανία, Πορτογαλία, Ελλάδα και Κύπρο.

Φωκίων Καραβίας: Η πρώτη τράπεζα που αντιμετωπίζει ριζικά τα NPE’s

Ο Φωκίων Καραβίας, Διευθύνων Σύμβουλος της Eurobank, δήλωσε τα εξής:

- «Με αυτήν τη συμφωνία-ορόσημο, εισερχόμαστε στο τελικό στάδιο για την ολοκλήρωση του Σχεδίου Επιτάχυνσης για την εξυγίανση του ισολογισμού μας. Καθώς η Eurobank υλοποιεί το σχέδιό της, γίνεται η πρώτη ελληνική τράπεζα που αντιμετωπίζει ριζικά το μείζον ζήτημα της διαχείρισης του αποθέματος μη εξυπηρετούμενων δανείων. Ήδη εστιάζουμε αφενός στη χρηματοδότηση της ανάπτυξης της οικονομίας τόσο στην Ελλάδα όσο και σε όλη τη γεωγραφική μας περιοχή και αφετέρου στη διασφάλιση για τους μετόχους μας μιας απόδοσης κεφαλαίων κοντά στο 10% Είμαστε εξαιρετικά ικανοποιημένοι για τη συμφωνία και την έναρξη μιας μακροπρόθεσμης σύμπραξης με τη doValue, η οποία – με την προσθήκη της FPS στις υφιστάμενες επιχειρηματικές της δραστηριότητες στην Ιταλία και την Ισπανία – καθιερώνεται ως η κορυφαία εταιρία διαχείρισης δανείων και ιδιόκτητων ακινήτων στη Νότια Ευρώπη».

Η doValue

- Η doValue SpA είναι η μεγαλύτερη εταιρεία διαχείρισης δανείων και ακινήτων στη Νότια Ευρώπη,market leader σε όλες τις χώρες όπου έχει δραστηριότητα:

- η μεγαλύτερη εταιρεία διαχείρισης μη εξυπηρετούμενων ανοιγμάτων στην Ιταλία

- η μεγαλύτερη στην Ιβηρική Χερσόνησο (Ισπανία & Πορτογαλία)

- η μεγαλύτερη στην Κύπρο

- μετά την ενοποίηση με την FPS θα είναι η μεγαλύτερη και στην Ελλάδα.

- Διαθέτει 20ετή παρουσία στο χώρο, απασχολεί 500 εργαζομένους, με 140 δισ. ευρώ συνολικά υπό διαχείριση κεφάλαια που διαμορφώνονται στα 167 δισ. ευρώ μετά τη συμφωνία με τη Eurobank.

- Σήμερα, η doValue στην Ελλάδα έχει προσωπικό 40 ατόμων, ενώ με την ενσωμάτωση της FPS οι εργαζόμενοι θα ανέλθουν σε περίπου 1.000 άτομα– μέγεθος περίπου ανάλογο της εταιρείας στην Ιταλία- και θα είναι η μεγαλύτερη εταιρεία διαχείρισης δανείων και ακινήτων στην Ελλάδα τόσο σε απασχολούμενους όσο και σε υπό διαχείριση χαρτοφυλάκια.

Χρηματοοικονομικοί Σύμβουλοι για την Eurobank: Mediobanca–Banca di Credito Finanziario S.p.A., PricewaterhouseCoopers Business Solutions S.A. και Alantra Corporate Portfolio Advisors International Limited

Νομικοί Σύμβουλοι για την Eurobank: Δικηγορική Εταιρεία Καρατζά και Συνεργάτες, Allen & Overy LLP, Δικηγορική Εταιρεία Κουταλίδη