Ετήσια Αποτελέσματα 2022 του Oμίλου Talanx, που εκπροσωπείται στη χώρα μας από το ελληνικό υποκατάστημα της HDI Global SE Hellas

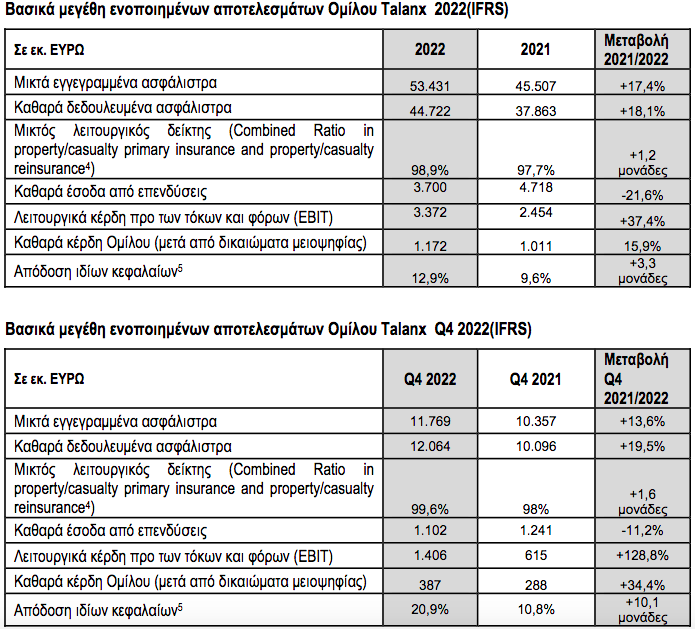

- Τα μικτά εγγεγραμμένα ασφάλιστρα αυξήθηκαν κατά 17,4% (13,2% έπειτα από τις συναλλαγματικές προσαρμογές) και ανήλθαν στα 53,4 Δις ευρώ (από 45,5)

- Οι μεγάλες ζημιές από φυσικές καταστροφές, άγγιξαν τα 2,18 Δις ευρώ, το οποίο είναι το υψηλότερο επίπεδο ζημιών στην ιστορία της εταιρείας

• Ο μικτός λειτουργικός δείκτης (Combined Ratio – C.R.)1 κυμάνθηκε στο 98,9 % (από 97,7%) λόγω των αποθεμάτων για τον πόλεμο της Ρωσίας κατά της Ουκρανίας και τον Τυφώνα «Ian»

• Τα καθαρά έσοδα του Ομίλου ανήλθαν στα 1.172 εκ. ευρώ (από 1.011) παρά τις μεγάλες ζημιές

• Η απόδοση ιδίων κεφαλαίων, ήταν σαφώς αυξημένη σε σχέση με την αντίστοιχη περίοδο το 2021 και ανήλθε στο 12,9% (από 9,6%)

• Το Διοικητικό Συμβούλιο και το Εποπτικό Συμβούλιο προτείνουν αύξηση μερίσματος στα 2,00 ευρώ (από 1,60) ανά μετοχή, σύμφωνα με τη στρατηγική της Εταιρείας

• Τα κέρδη για το 2023, σύμφωνα με τις προβλέψεις, αναμένεται να κυμανθούν περίπου στο 1,4 Δις ευρώ2 (σύμφωνα με τα ΔΠΧΑ 17/ΔΠΧΑ 9) ενώ βρίσκονται πολύ κοντά στην επίτευξη του στόχου των 1,6 Δις ευρώ3 για το 2025

Ρεκόρ ασφαλίστρων και καθαρών εσόδων για τον Όμιλο Talanx το 2022. Τα μικτά εγγεγραμμένα ασφάλιστρα αυξήθηκαν κατά 17,4% και ανήλθαν στα 53,4 Δις ευρώ, ή κατά13,2% μετά τις σχετικές συναλλαγματικές προσαρμογές. Οι αποζημιώσεις για τις μεγάλες ζημιές ανήλθαν συνολικά στα 2,18 Δις ευρώ, κυρίως εξαιτίας των φυσικών καταστροφών και των αποθεμάτων που δεσμεύτηκαν για τον επιθετικό πόλεμο της Ρωσίας κατά της Ουκρανίας. Παρά τις δυσμενείς αυτές επιπτώσεις, τα καθαρά έσοδα του Ομίλου αυξήθηκαν κατά 15,9% στα 1.172 εκ. ευρώ. Στο 12,9% (από 9,6%) η απόδοση των ιδίων κεφαλαίων ήταν πολύ μεγαλύτερη από τον στόχο του 8,4%. Ως εκ τούτου, το Διοικητικό Συμβούλιο και το Εποπτικό Συμβούλιο του Ομίλου, πρότειναν σημαντική αύξηση του μερίσματος κατά 0,40 σεντς στη Γενική Συνέλευση, ήτοι δηλαδή στα 2,00 ευρώ ανά μετοχή. Τα καθαρά έσοδα του Ομίλου για το οικονομικό έτος 2023 αναμένονται στο 1,4 Δις ευρώ2

«Σε ένα έντονα μεταβαλλόμενο περιβάλλον, αναπτύξαμε τις δραστηριότητες μας με κερδοφορία και αυξήσαμε ακόμη περισσότερο τα πολύ ισχυρά κέρδη μας, αποδεικνύοντας την ανθεκτικότητά μας. Τα καθαρά έσοδα τόσο στον κλάδο πρωτασφάλισης όσο και στις αντασφαλιστικές μας δραστηριότητες βελτιώθηκαν, κυρίως λόγω των διεθνών μας δραστηριοτήτων. Τα ασφάλιστρα από τις εργασίες εκτός Γερμανίας, αντιπροσωπεύουν πλέον το 83% του συνόλου των μικτών εγγεγραμμένων ασφαλίστρων, αυξημένα κατά 3 ποσοστιαίες μονάδες, σε σχέση με το προηγούμενο έτος. Η στρατηγική μας, η οποία βασίζεται στα αποκεντρωμένα παραρτήματα και την κουλτούρα εμπιστοσύνης, καθώς και η εκτεταμένη διαφοροποίησή μας σε πολλές χώρες, κλάδους και κινδύνους, αποδίδει σωστά αποτελέσματα για άλλη μια φορά. Αυτό αποδεικνύεται εξίσου και από το γεγονός ότι ξεπεράσαμε όλους τους φιλόδοξους οικονομικούς μας στόχους έως το 2022. Κατά συνέπεια, είμαστε αισιόδοξοι για τις προοπτικές μας παρά το δύσκολο περιβάλλον της αγοράς και επιδιώκουμε να υλοποιήσουμε τους απαιτητικούς μας στόχους έως το 2025 με μεγάλη σιγουριά». δήλωσε ο Torsten Leue, Πρόεδρος του Διοικητικού Συμβουλίου της Talanx AG.

Οι δραστηριότητες του κλάδου πρωτασφάλισης του Ομίλου Talanx (που περιλαμβάνουν τον Τομέα Βιομηχανικών Ασφαλίσεων, τον Τομέα Ατομικών Ασφαλίσεων Γερμανίας (Retail Germany), και τον Τομέα Ατομικών Ασφαλίσεων Παγκοσμίως (Retail International) συνέβαλαν σημαντικά σε αυτήν την ισχυρή επιχειρηματική απόδοση, ανεβάζοντας το μερίδιο του κλάδου στα καθαρά έσοδα του Ομίλου, σε σχέση με την προηγούμενη χρονιά, στα 541 εκ. ευρώ (από 493). Ο μικτός λειτουργικός δείκτης (Combined Ratio – C.R.) για ολόκληρο τον Όμιλο ήταν 98,9% (από 97,7%) για το οικονομικό έτος 2022. Αυτό οφείλεται, κυρίως, στα αποθεματικά που δεσμεύθηκαν για την Ουκρανία και στις υψηλές ζημίες που σχετίζονται με φυσικές καταστροφές. Ο προϋπολογισμός μεγάλων ζημιών για το οικονομικό έτος 2022 ήταν 1,8 Δις ευρώ, αρκετά χαμηλότερος από τα πραγματικά έξοδα για μεγάλες ζημιές, τα οποία ανήλθαν τελικά στα 2,2 Δις ευρώ. Ο Όμιλος Talanx έχει δεσμεύσει συνολικά αποθεματικό ύψους 367 εκατομμυρίων ευρώ για πιθανές αξιώσεις πελατών που προκύπτουν από τον επιθετικό πόλεμο της Ρωσίας κατά της Ουκρανίας. Οι συνολικά μεγάλες ζημιές από φυσικές καταστροφές κυμάνθηκαν στα 1,5 Δις ευρώ το οικονομικό έτος 2022, οι μεγαλύτερες που έχουν σημειωθεί στην ιστορία του ταχέως αναπτυσσόμενου Ομίλου, ενώ 386 εκ. ευρώ εξ’ αυτών αφορούσαν ζημιές που προκλήθηκαν από τον τυφώνα «Ian».

Τα καθαρά έσοδα από επενδύσεις ανήλθαν στα 3,7 Δις ευρώ (από 4,7), κυρίως λόγω των χαμηλότερων καθαρών κερδών από πωλήσεις. Τα λειτουργικά κέρδη αυξήθηκαν κατά 37,4%, στα 3,4 Δις ευρώ (από 2,5), ενώ τα καθαρά κέρδη του Ομίλου αυξήθηκαν κατά 15,9% στα 1.172 εκ. ευρώ (από 1.011).

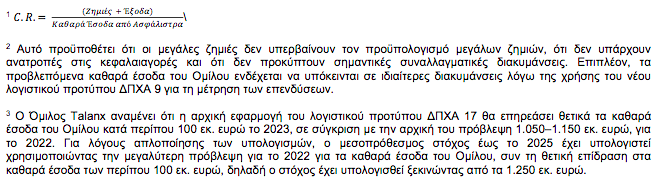

Τέταρτο τρίμηνο: σαφής αύξηση στα καθαρά έσοδα του Ομίλου

Τα μικτά εγγεγραμμένα ασφάλιστρα του Ομίλου Talanx αυξήθηκαν κατά 13,6%, σε σχέση με την αντίστοιχη περίοδο το τέταρτο τρίμηνο, και ανήλθαν στα 11,8 Δις ευρώ (από 10,4%). Το τεχνικό αποτέλεσμα παρουσίασε αύξηση ύψους 70,0% στα –177 εκ. ευρώ (από –590), ενώ τα καθαρά έσοδα από επενδύσεις κυμάνθηκαν στα 1.102 εκ. ευρώ (από 1.241). Η ξαφνική αύξηση των λειτουργικών κερδών στα 1.406 εκ. ευρώ (από 615), οφείλεται κυρίως στα μέτρα αναδιάρθρωσης του χαρτοφυλακίου στον κλάδο Αντασφαλίσεων, τα οποία εφαρμόστηκαν κυρίως το τέταρτο τρίμηνο του έτους. Τα καθαρά κέρδη του Ομίλου αυξήθηκαν κατά 34,4% στα 387 εκ. ευρώ (από 288).

Αλλαγή στρατηγικής για την περίοδο έως το 2025, από τα τέλη του 2022

Ο Όμιλος ολοκλήρωσε επιτυχώς το στρατηγικό πλάνο του για την περίοδο έως το 2022. Όλοι οι στόχοι που τέθηκαν το 2018 επιτεύχθηκαν παρά τα ισχυρά εμπόδια: Για παράδειγμα, η μέση απόδοση ιδίων κεφαλαίων για την περίοδο 2019–2022 ήταν 9,6%, πολύ πάνω από τον ελάχιστο στόχο των 800 μονάδων βάσης πάνω από τα επιτόκια άνευ κινδύνου. Ομοίως, ο μέσος ετήσιος ρυθμός αύξησης του EPS (κέρδους ανά μετοχή) του Ομίλου, ύψους 13,6%, υπερέβη τον ελάχιστο στόχο του 5%. Το ίδιο ισχύει και για το μέσο όρο των πληρωμών, ο οποίος στο 45,2% πέτυχε τον στόχο του 35–45%. Ο Όμιλος έχει πλέον θέσει νέους, φιλόδοξους στόχους έως το 2025: Προβλέπεται αύξηση 25% στα καθαρά έσοδα σε σύγκριση με το 2022, απόδοση ιδίων κεφαλαίων σε όλο τον Όμιλο άνω του 10% και αύξηση μερίσματος στα 2,50 ευρώ έως το 2025.

Τομέας Βιομηχανικών Ασφαλίσεων: H μεσοπρόθεσμη πρόβλεψη για τον μικτό λειτουργικό δείκτη κοντεύει ήδη να επιτευχθεί

Ο Τομέας Βιομηχανικών Ασφαλίσεων αύξησε τα κέρδη του από ασφάλιστρα κατά 17,9% το οικονομικό έτος 2022, στα 8,9 Δις ευρώ (από 7,6). Η αύξηση, μετά τις συναλλαγματικές προσαρμογές ανήλθε στο 12,9%. Βασικοί τομείς ανάπτυξης ήταν η ασφάλιση Αστικής Ευθύνης και Περιουσίας και η ασφάλιση Ειδικών Κινδύνων. Η ανάπτυξη οδηγήθηκε τόσο από νέες εργασίες όσο και από τις προσαρμογές των επιτοκίων και εν μέρει ως αποτέλεσμα του πληθωρισμού. Η HDI Global Specialty συνέχισε την επιτυχημένη ανάπτυξή της, αυξάνοντας τα έσοδα από ασφάλιστρα κατά 660 εκ. ευρώ, σε σχέση με την ίδια περίοδο το 2021, αγγίζοντας συνολικά τα 3,1 Δις ευρώ. Οι εμπορικοί κίνδυνοι παρουσίασαν αύξηση κατά 693 εκατ. ευρώ.

Παρά την αύξηση των συνολικών μεγάλων ζημιών και των επιπτώσεων του πληθωρισμού, η μείωση στη συχνότητα των ζημιών είχε ως συνέπεια και την μείωση του μικτού λειτουργικού δείκτη για τον Τομέα Βιομηχανικών Ασφαλίσεων στο 95,7% (από 98,7), σύμφωνα με τη στρατηγική του Ομίλου. Ως αποτέλεσμα, το τμήμα έχει σχεδόν επιτύχει την μεσοπρόθεσμη πρόβλεψη του 95%, πολύ νωρίτερα από το χρονοδιάγραμμα. Αυτό αντανακλά τις θετικές επιδράσεις των μέτρων που ελήφθησαν για την βελτίωση της κερδοφορίας από το 2019. Οι υψηλές απαιτήσεις αποζημιώσεων λόγω φυσικών καταστροφών όπως ο τυφώνας «Ian», ο τυφώνας «Fiona» και οι πλημμύρες στην Αυστραλία επηρέασαν τις εργασίες κατά 270 εκ. ευρώ. Επιπλέον, τα αποθέματα για ζημιές που σχετίζονται με τον επιθετικό πόλεμο της Ρωσίας κατά της Ουκρανίας ανήλθαν συνολικά στα 36 εκ. ευρώ. Το χαμηλό επίπεδο ζημιών, κάτω από τα 17 εκ. ευρώ, που προκλήθηκαν από τη Χειμερινή Καταιγίδα «Elliot», το τέταρτο τρίμηνο, αντανακλά την αυστηρή αναδιάρθρωση τουχαρτοφυλακίου του κλάδου Περιουσίας. Τα λειτουργικά κέρδη για τον Τομέα Βιομηχανικών Ασφαλίσεων ανήλθαν σε 252 εκ. ευρώ (από 196) το 2022. Ο τομέας συνεισέφερε συνολικά 177 εκ. ευρώ (από 143) στα καθαρά έσοδα του Ομίλου.

Τα μικτά εγγεγραμμένα ασφάλιστρα του τέταρτου τριμήνου αυξήθηκαν κατά 18,2%, σε σχέση με την ίδια περίοδο το 2021, στα 2,0 Δις. Ευρώ (από 1,7). Η αύξηση μετά τις συναλλαγματικές προσαρμογές, ανήλθε στο 13,5%. Ο μικτός λειτουργικός δείκτης μειώθηκε στο 93,1% (από 98,9), ενώ τα λειτουργικά κέρδη ανήλθαν στα 93 εκ. ευρώ (από 46). Ως αποτέλεσμα, η συνεισφορά του τομέα, στο τέταρτο τρίμηνο, στα καθαρά έσοδα του Ομίλου αυξήθηκε στα 64 εκ. ευρώ (από 42).

Προβλέψεις για το 2023: φιλόδοξοι στόχοι παρά τις αβεβαιότητες

Το οικονομικό έτος 2023, ο Όμιλος Talanx θα παρουσιάσει τα οικονομικά του αποτελέσματα χρησιμοποιώντας τα λογιστικά πρότυπα ΔΠΧΑ 17/ΔΠΧΑ 9 για πρώτη φορά. Τα «ασφαλιστικά έσοδα» θα αντικαταστήσουν τον προηγούμενο δείκτη KPI, «μικτά εγγεγραμμένα ασφάλιστρα». Τα χρηματοοικονομικά έσοδα και οι αντασφαλίστηκες προμήθειες δεν θα περιλαμβάνονται πλέον στα «ασφαλιστικά έσοδα», ενώ αντιθέτως, τα “ασφαλιστικά έσοδα” θα αποτελούνται αποκλειστικά από τις πληρωμές για ασφαλιστικές υπηρεσίες που παρασχέθηκαν στους αντισυμβαλλόμενους κατά τη διάρκεια της περιόδου αναφοράς. Σε αυτή τη βάση, ο Όμιλος αναμένει ασφαλιστικά έσοδα περίπου 42 Δις. ευρώ. Τα καθαρά έσοδα του Ομίλου προβλέπεται να είναι περίπου 1,4 Δις ευρώ2, παρουσιάζοντας μια υψηλή αύξηση από έτος σε έτος. Η πρόβλεψη για την απόδοση ιδίων κεφαλαίων του Ομίλου είναι τουλάχιστον 10%, σύμφωνα με την στρατηγική του.

Ως συνήθως, οι προβλέψεις για το οικονομικό έτος 2023 υπόκεινται στην προϋπόθεση ότι δεν υπάρχουν ανατροπές στις συναλλαγματικές και κεφαλαιακές αγορές και ότι οι μεγάλες ζημιές παραμένουν σύμφωνες με τις προβλέψεις. Ο πόλεμος της Ρωσίας κατά της Ουκρανίας, ο υψηλότερος πληθωρισμός και οι επακόλουθες αλλαγές στη νομισματική πολιτική των κεντρικών τραπεζών αποτελούν σημαντικές πηγές αβεβαιότητας για το τρέχον οικονομικό έτος.

4. Συμπεριλαμβανομένων καθαρών εσόδων από τόκους από επενδύσεων αποθεμάτων &καταθέσεων από συμβόλαια

5 Ο λόγος των (ετησιοποιημένων) καθαρών κερδών για την περίοδο αναφοράς εξαιρουμένων των δικαιωμάτων μειοψηφίας προς τον μέσο όρο των ιδίων κεφαλαίων εξαιρουμένων των δικαιωμάτων μειοψηφίας.