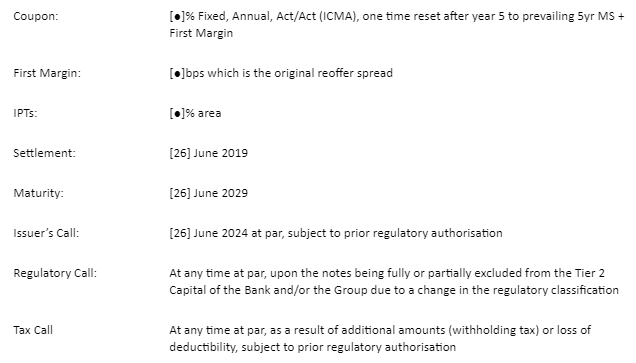

Η Τρ. Πειραιώς “ντεμπουτάρει” στην αγορά τραπεζικών ομολόγων, απευθυνόμενη στους διεθνείς επενδυτές για την άντληση κεφαλαίων με την έκδοση ομολόγου Tier II. Το βιβλίο προσφορών άνοιξε σήμερα με στόχο άντλησης το ποσό των 300 εκατ. ευρώ αλλά οι εκτιμήσεις της διοίκησης εκτιμούν ότι θα υπάρξουν προσφορές μεγαλύτερες του 1 δις Ευρώ από τους μεγαλύτερους διεθνείς παίκτες της συγκεκριμένης αγοράς. Το guidance βρίσκεται στο 10,25%, με τις μέχρι τώρα εκτιμήσεις να διαμορφώνουν το επιτόκιο της έκδοσης στο 9,5-10%. Το “Β” είχε επισημάνει την περασμένη Παρασκευή πως αν η Τρ. Πειραιώς καταφέρει να δανειστεί με έως 9% τότε …θα κάνει πάρτι ενώ στο 10% θα πάρει τα λεφτά και θα επικεντρωθεί στην ποιότητα και στο πλήθος των προσφορών που θα έχουν υποβληθεί.

Όπως ακριβώς είχε δεσμευτεί στη διοίκηση του Ενιαίου Εποπτικού Μηχανισμού (SSM) αλλά και στο επενδυτικό κοινό, η διοίκηση της Τρ. Πειραιώς ολοκλήρωσε το σχέδιο αναδιάρθρωσης του Ομίλου και μείωσε τα σταθμισμένα στοιχεία του Ενεργητικού κατά 3,6 δις Ευρώ.

Σε περίπτωση που το επιτόκιο κινηθεί κάτω του 9%, θα πρόκειται αναμφίβολα για σημαντικό γεγονός, δεδομένου ότι άλλες ευρωπαϊκές τράπεζες του Νότου με σημαντικά χαμηλότερο ποσοστό NPEs εξέδωσαν Tier IΙ τίτλους με επιτόκιο της τάξης του 8%.

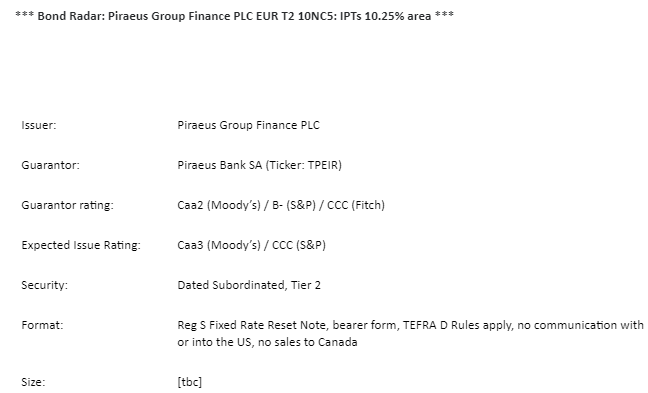

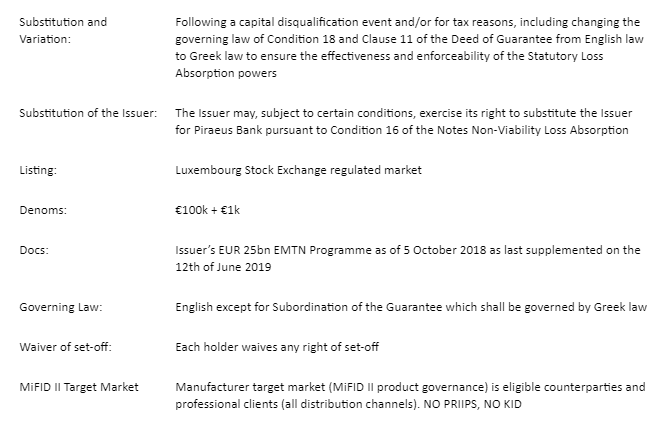

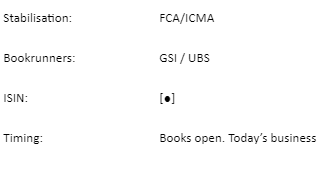

Η έκδοση θα διέπεται από το αγγλικό δίκαιο καθώς εκδότης είναι η Piraeus Group Finance PLC, με εγγυητή την Τράπεζα Πειραιώς. Η αξιολόγηση της έκδοσης από Moody’s και S&P αναμένεται να είναι Caa3 και CCC, αντίστοιχα.