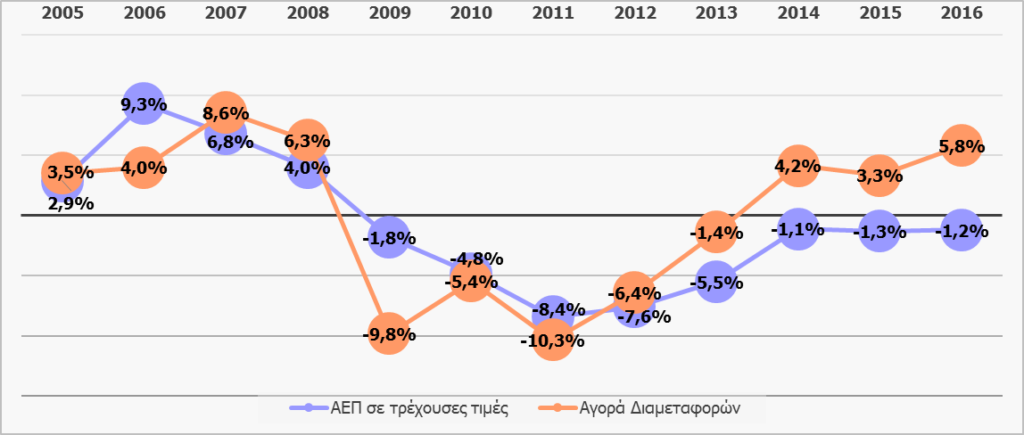

Άνοδο της τάξης του 5,8% παρουσίασε το 2016 η συνολική αξία της αγοράς των υπηρεσιών διαμεταφοράς, ενώ περαιτέρω αύξηση εκτιμάται ότι καταγράφηκε το 2017 (+4,3%).

Σύμφωνα με νέα μελέτη της ICAP Group, η ζήτηση για υπηρεσίες διαμεταφοράς είναι άρρηκτα συνδεδεμένη με τη ζήτηση για εμπορευματικές μεταφορές. Πέραν της εξέλιξης της βιομηχανικής και εμπορικής δραστηριότητας, άλλοι παράγοντες που επιδρούν στη ζήτηση για εμπορευματικές μεταφορές είναι το μέγεθος και η εξέλιξη των εισαγωγών και εξαγωγών εμπορευμάτων, το κόστος των ναύλων και καυσίμων καθώς και των διαδικασιών εκτελωνισμού. Επίσης, οι υποδομές των μεταφορών της χώρας παίζουν καθοριστικό ρόλο στο επίπεδο των παρεχόμενων υπηρεσιών.

Αξιοσημείωτο είναι ότι η Ελλάδα κατέχει διαχρονικά την πρώτη θέση παγκοσμίως στο συνολικό αριθμό εμπορικών πλοίων βάσει χωρητικότητας (και τη 2η θέση βάσει συνολικού αριθμού). Το λιμάνι του Πειραιά κατατάσσεται στην 7 θέση ανάμεσα στα μεγαλύτερα ευρωπαϊκά λιμάνια μεταφοράς εμπορευματοκιβωτίων. Ειδικότερα, το 2016 ο αριθμός των διακινούμενων εμπορευματοκιβωτίων ανήλθε σε 3,47 εκατ. containers, αυξημένος κατά 14,5% σε σχέση με το 2015 (Προβλήτες ΙΙ & ΙΙΙ). Ωστόσο στην Προβλήτα Ι που διαχειρίζεται ο ΟΛΠ το συνολικό υπό διαμετακόμιση εμπορευματικό έργο μειώθηκε το 2016 σε 203.658 TEU’s από 255.581 το 2015.

Στον κλάδο των «Υπηρεσιών Διαμεταφοράς» δραστηριοποιείται μεγάλος αριθμός επιχειρήσεων, οι οποίες είτε είναι (δια)μεταφορικές που παρέχουν παράλληλα και υπηρεσίες logistics, είτε αμιγείς επιχειρήσεις παροχής (δια)μεταφορικών υπηρεσιών. Οι μεταφορές σε συνδυασμό με τις υπηρεσίες logistics αποτελούν για τη χώρα (λόγω και γεωγραφικής θέσης) μια πολύ σημαντική οικονομική δραστηριότητα.

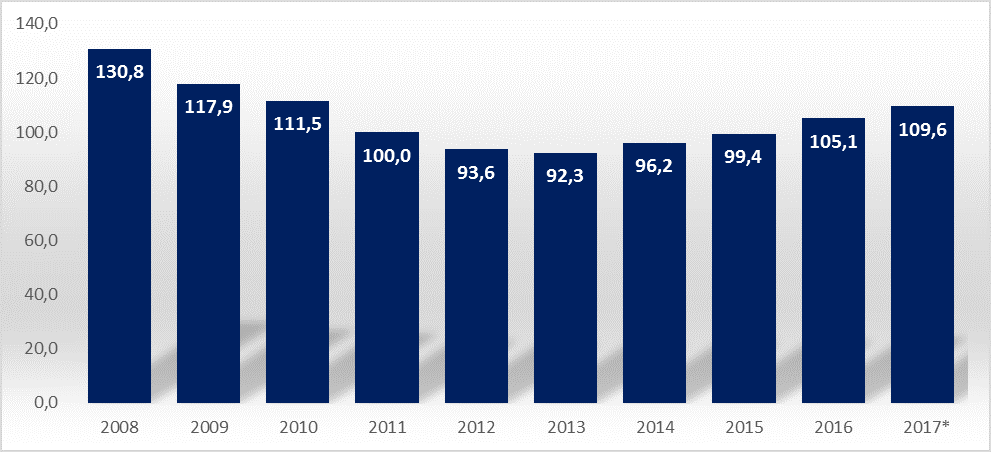

Σχετικά με την πορεία της συγκεκριμένης αγοράς, η Σταματίνα Παντελαίου, Διευθύντρια Οικονομικών Κλαδικών Μελετών της ICAP Group, αναφέρει ότι η συνολική εγχώρια αγορά υπηρεσιών διαμεταφοράς σε αξία παρουσίασε διαχρονική άνοδο καθ΄ όλη την περίοδο 2001-2008 με μέσο ετήσιο ρυθμό αύξησης 7,9%. Ωστόσο από το 2009 κι έπειτα, η αγορά κατέγραψε έντονα πτωτική πορεία, τάση η οποία ανακόπηκε το 2014. Σύμφωνα με εκτιμήσεις η συνολική αξία της αγοράς των υπηρεσιών διαμεταφοράς παρουσίασε το 2016 άνοδο 5,8% σε σχέση με το 2015. Περαιτέρω αύξηση εκτιμάται για το 2017 (+4,3%). Η αγορά των υπηρεσιών διαμεταφοράς είναι κατακερματισμένη ανάμεσα σε μεγάλο αριθμό επιχειρήσεων. Οι 10 πρώτες εταιρείες του κλάδου εκτιμάται ότι κατέλαβαν από κοινού το 37% περίπου επί της συνολικής αγοράς.

Στα πλαίσια της μελέτης πραγματοποιήθηκε χρηματοοικονομική ανάλυση του κλάδου (βάσει αριθμοδεικτών), ενώ σχηματίστηκε και ομαδοποιημένος ισολογισμός με τη χρήση αντιπροσωπευτικού δείγματος 40 επιχειρήσεων για τις οποίες υπήρχαν διαθέσιμα δημοσιευμένα οικονομικά στοιχεία την περίοδο 2013-2016.Αναφορικά με την κατανομή της αγοράς των υπηρεσιών διαμεταφοράς ανά μεταφορικό μέσο, οι οδικές μεταφορές καταλαμβάνουν το μεγαλύτερο μέρος αποσπώντας μερίδιο 60% περίπου επί της συνολικής αξίας των παρεχόμενων υπηρεσιών το 2016. Ακολουθούν οι θαλάσσιες μεταφορές με 17%, οι αεροπορικές με 14,5%, οι σιδηροδρομικές με 5,5% και οι μικτές με 3%.

Στα πλαίσια της μελέτης πραγματοποιήθηκε χρηματοοικονομική ανάλυση του κλάδου (βάσει αριθμοδεικτών), ενώ σχηματίστηκε και ομαδοποιημένος ισολογισμός με τη χρήση αντιπροσωπευτικού δείγματος 40 επιχειρήσεων για τις οποίες υπήρχαν διαθέσιμα δημοσιευμένα οικονομικά στοιχεία την περίοδο 2013-2016.Αναφορικά με την κατανομή της αγοράς των υπηρεσιών διαμεταφοράς ανά μεταφορικό μέσο, οι οδικές μεταφορές καταλαμβάνουν το μεγαλύτερο μέρος αποσπώντας μερίδιο 60% περίπου επί της συνολικής αξίας των παρεχόμενων υπηρεσιών το 2016. Ακολουθούν οι θαλάσσιες μεταφορές με 17%, οι αεροπορικές με 14,5%, οι σιδηροδρομικές με 5,5% και οι μικτές με 3%.

Όπως προκύπτει από τα σχετικά δεδομένα, το σύνολο του ενεργητικού των εταιρειών του δείγματος εμφάνισε μικρή αύξηση 1,2% το 2016 σε σχέση με το 2013, ενώ πτώση 5,3% κατέγραψαν τα ίδια κεφάλαια την ίδια περίοδο. Οι συνολικές πωλήσεις παρουσίασαν σημαντική αύξηση κατά 19,1% το 2016/2013, οι οποίες σε συνδυασμό με τον περιορισμό του κόστους οδήγησαν στην ενίσχυση των μικτών κερδών κατά 24,4% το 2016 έναντι του 2013. Τα κέρδη EBITDA των επιχειρήσεων του δείγματος παρέμειναν στα ίδια σχεδόν επίπεδα με το 2013, περιορίστηκαν όμως κατά 12% περίπου σε σχέση με το 2015.

Όσον αφορά τις προοπτικές του κλάδου, η περαιτέρω ανάπτυξή του θα επέλθει παράλληλα με τη βελτίωση της ελληνικής οικονομίας. Επισημαίνεται, ότι η ενίσχυση της ανταγωνιστικότητας των επιχειρήσεων που δραστηριοποιούνται στον κλάδο θα πραγματοποιηθεί μέσω επενδύσεων στο δίκτυο υποδομών της χώρας (και τη μεταξύ τους διασύνδεση), αλλά και μέσα από την ταχύτερη διεκπεραίωση των διαδικασιών που σχετίζονται με την παροχή υπηρεσιών διαμεταφοράς.

Στον πίνακα που ακολουθεί παρουσιάζονται ορισμένες εκ των κυριότερων εταιρειών που συμπεριελήφθησαν στην κλαδική μελέτη Υπηρεσίες Διαμεταφοράς, με δημοσιευμένο κύκλο εργασιών άνω των €20 εκατ. για το 2016. Βασική δραστηριότητα των αναφερόμενων εταιρειών είναι η παροχή υπηρεσιών logistics και διαμεταφοράς σε τρίτους.