Του Χρήστου Αλωνιστιώτη, Senior Portfolio Manager of XSpot Wealth

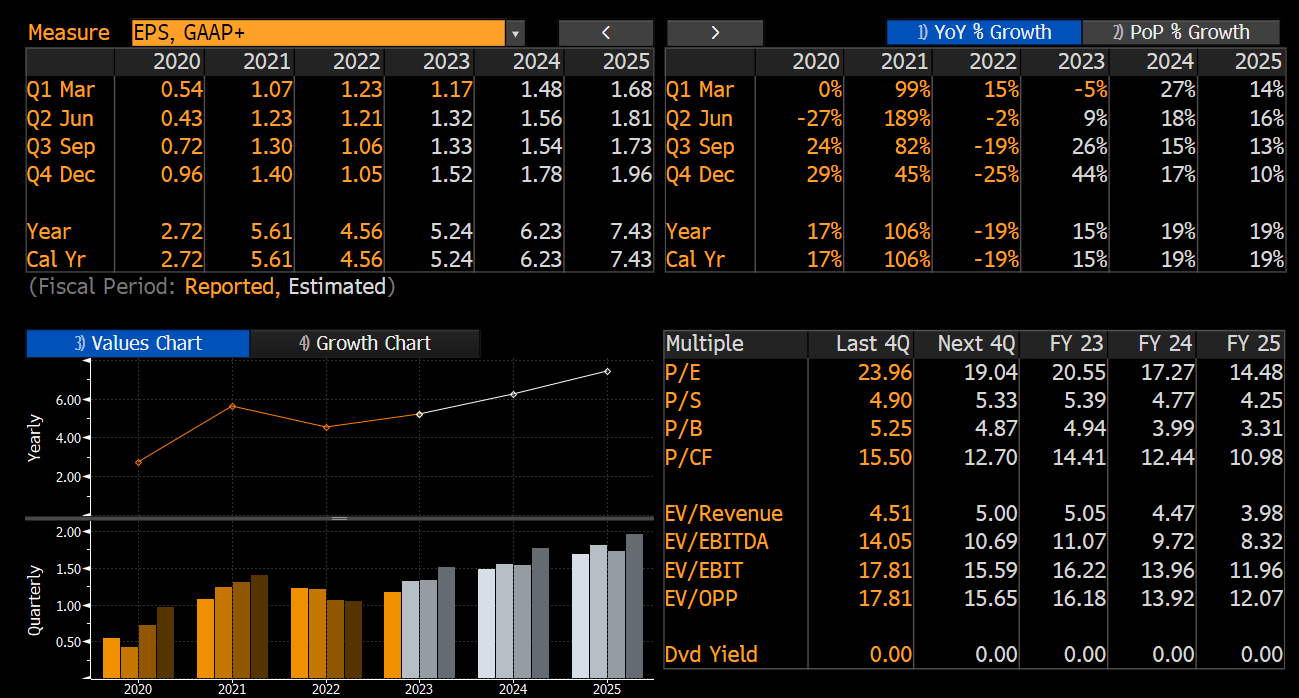

Η ανάκαμψη των αγορών από τον περασμένο Οκτώβριο έχει ως οδηγό τον κλάδο τεχνολογίας, ο οποίος καταγράφει κέρδη διπλάσια από τον S&P 500 για την ίδια χρονική περίοδο.

Πηγή: Bloomberg

Πηγή: Bloomberg

Ο κλάδος τεχνολογίας δέχθηκε δυο ισχυρά χτυπήματα κατά το 2022. Το πρώτο ήταν η απότομη άνοδος των επιτοκίων που αποτελεί πλήγμα για τις εταιρίες με υψηλά P/Es και το δεύτερο από την επιστροφή των κερδών τους σε χαμηλότερα επίπεδα μετά από την απότομη άνοδο που προκλήθηκε κατά την περίοδο της πανδημίας.

Αυτό είχε σαν αποτέλεσμα οι κορυφαίες εταιρίες του κλάδου να σημειώσουν πτώση που σε κάποιες από αυτές ξεπέρασε και το 30%. Όμως τα εταιρικά αποτελέσματα για το πρώτο τρίμηνο του 2023 κατάφεραν να ξεπεράσουν κάθε προσδοκία και πιθανόν το ίδιο να συμβεί και για το δεύτερο τρίμηνο καθώς όλες οι εταιρίες έχουν προχωρήσει σε σοβαρές κινήσεις για τη μείωση του κόστους.

Όπως είχαμε αναφέρει σε σχετικό report μας κατά τον περασμένο Σεπτέμβριο αλλά και Οκτώβριο, οι μεγάλες τεχνολογικές εταιρίες είχαν φτάσει να διαπραγματεύονται με πολύ χαμηλό P/E και αυτό ήταν μια ευκαιρία που δεν θα έπρεπε να χαθεί. Όμως, εκείνη την περίοδο η καθημερινή ειδησεογραφία αλλά και η πορεία της αγοράς ήταν τόσο αρνητικές που ο φόβος ήταν διάχυτος.

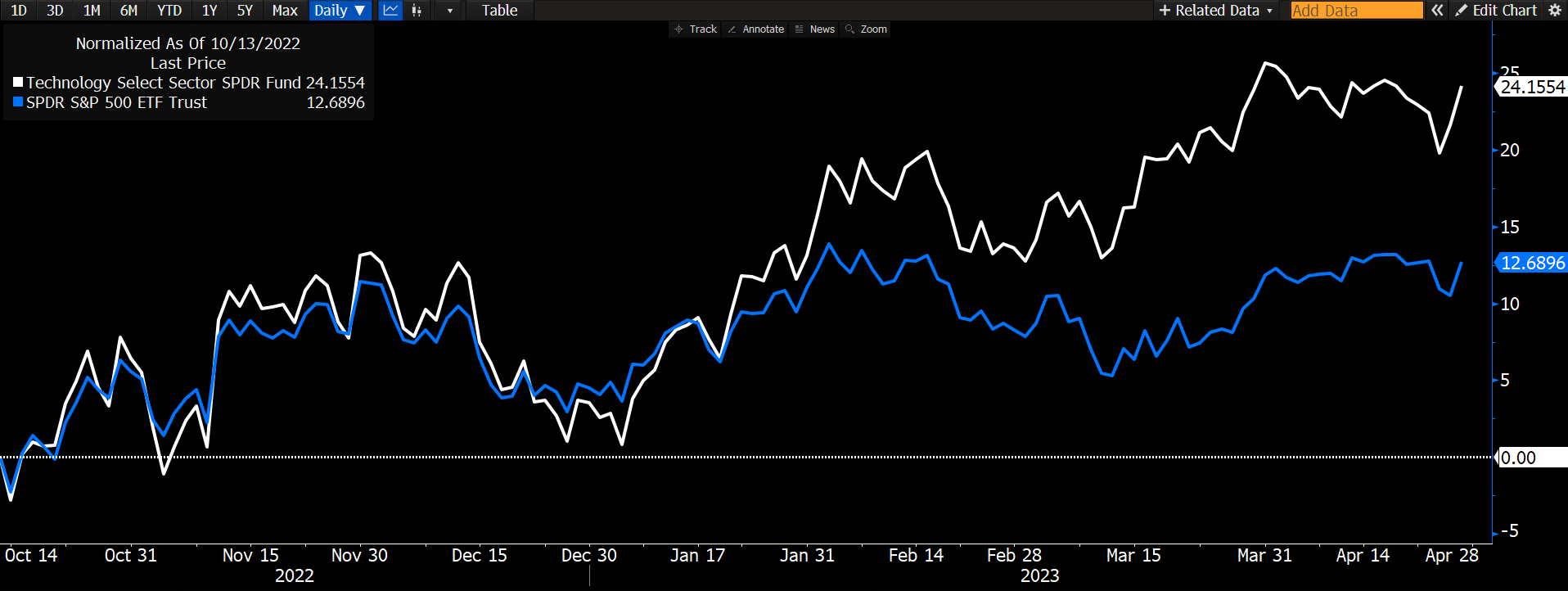

Όμως, από την αρχή του έτους, τα κέρδη για τις μεγαλύτερες εταιρίες του κλάδου είναι εκκωφαντικά, όπως φαίνεται και στο παρακάτω γράφημα. META και AMZN δεν ανήκουν ακριβώς στον κλάδο τεχνολογίας, όμως συνηθίζεται να συγκρίνονται όλες μαζί ως οι μεγαλύτερες εταιρίες και φυσικά καθώς η τεχνολογία είναι βασικός κορμός αυτών των εταιριών.

Πηγή: Bloomberg

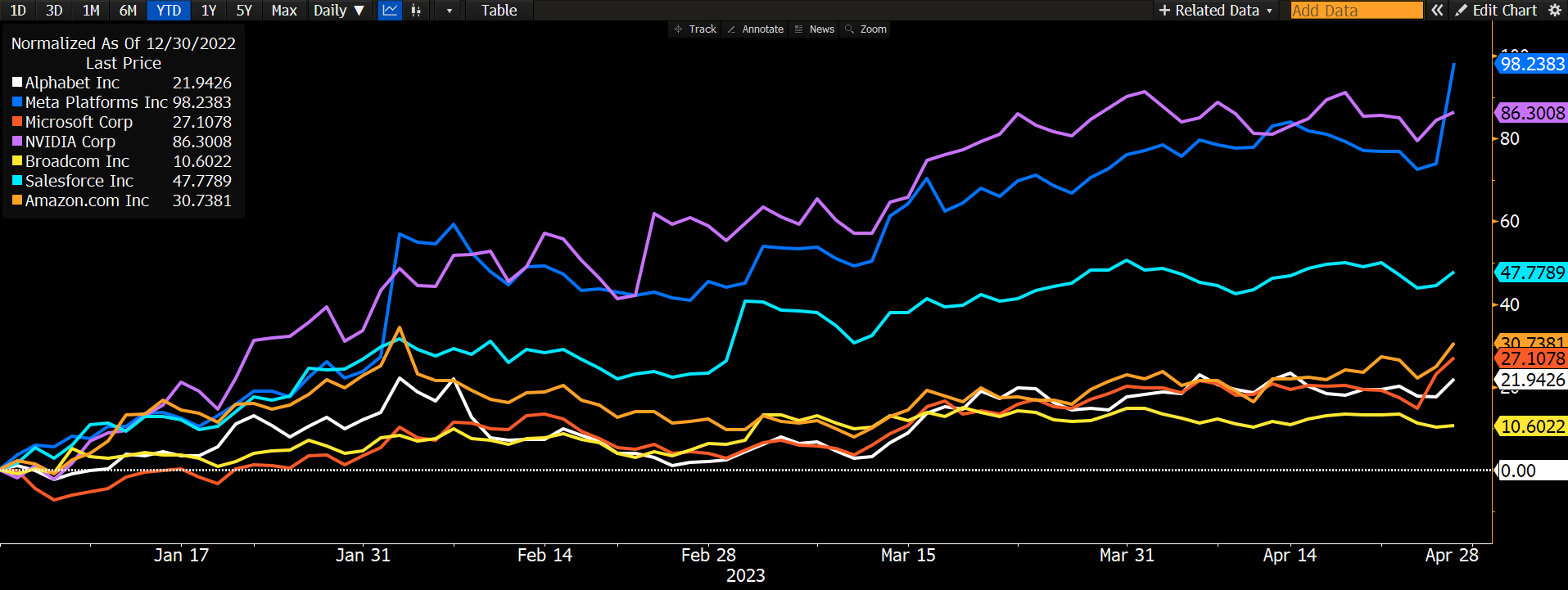

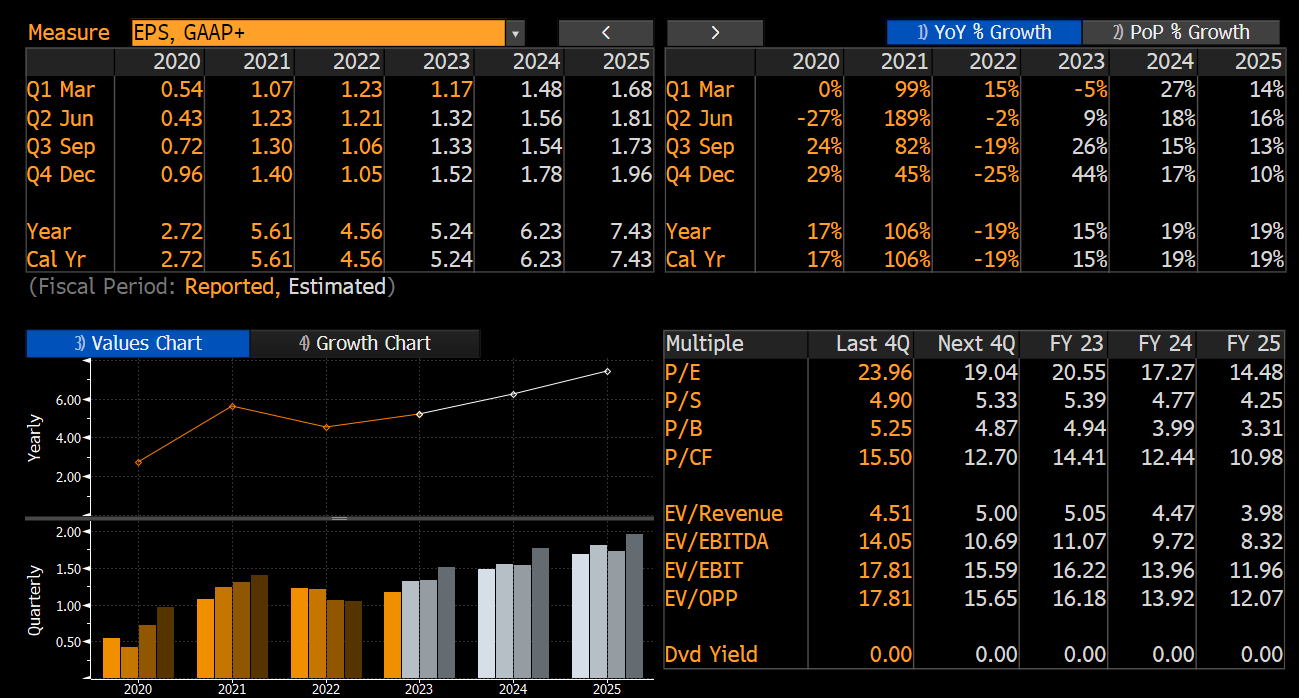

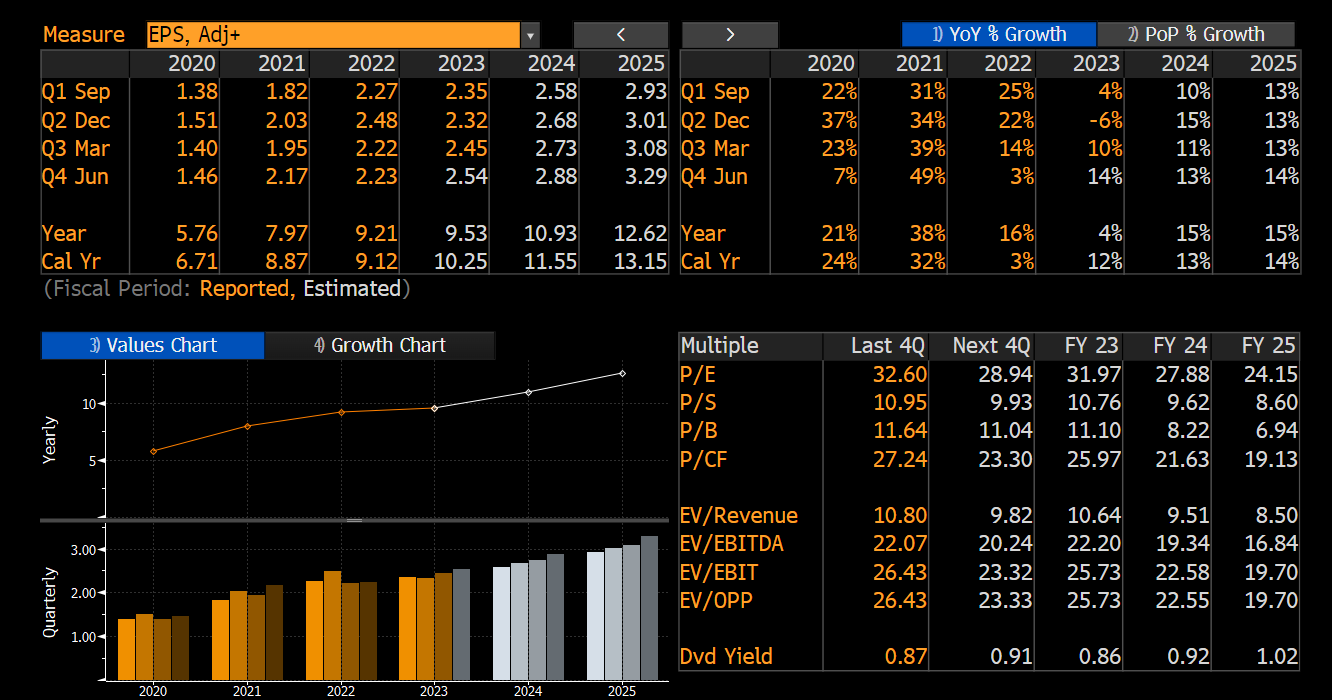

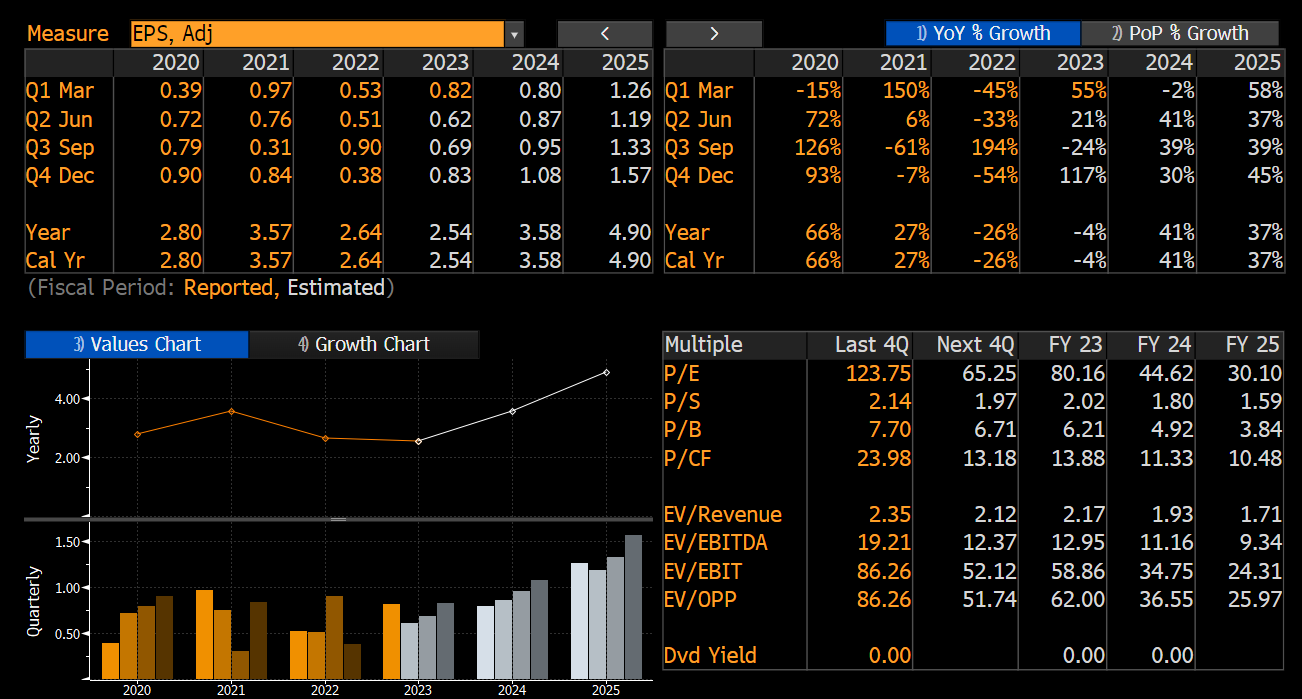

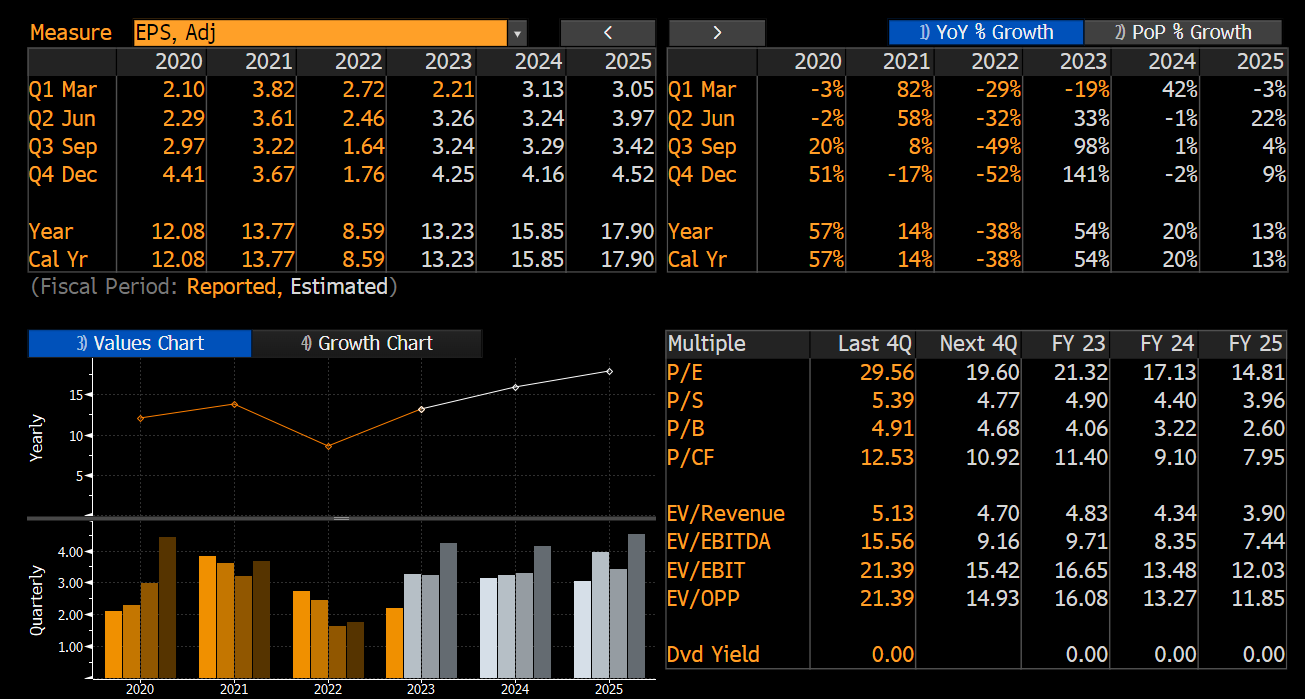

Συνοπτικά εταιρικά αποτελέσματα για τις μεγαλύτερες εταιρίες του S&P 500

Τα επόμενα τρίμηνα είναι εξαιρετικά πιθανό να συνεχίσουμε να βλέπουμε εντυπωσιακά αποτελέσματα από τις μεγάλες τεχνολογικές εταιρίες. Αν αυτή η τάση επιβεβαιωθεί, τότε εκτιμούμε ότι τα κέρδη θα συνεχίσουν να είναι εντυπωσιακά για τις μετοχές καθώς θα «τρέξουν» για να κλείσουν την απόσταση που τις χωρίζει από τα υψηλά τους.

Google – Αναμένεται εντυπωσιακή αύξηση βασικών οικονομικών μεγεθών

Οι περισσότερες ανησυχίες για τη Google αφορούν τον κλάδο του AI στον οποίο φαίνεται ότι οι ανταγωνίστριες εταιρίες έχουν ένα προβάδισμα. Όμως, είναι δύσκολο να πιστέψει κανείς ότι η Google, στο επόμενο χρονικό διάστημα δεν θα καταφέρει να μας εκπλήξει και σε αυτό τον τομέα.

Η απόσταση της τιμής της μετοχής, από τη μέση τιμή-στόχο των αναλυτών για τους επόμενους 12 μήνες είναι ακριβώς 20%.

Πηγή: Bloomberg

Microsoft – Σταθερή πορεία κερδοφορίας και αύξησης μερίσματος

Η απόσταση της μετοχής από τη μέση τιμή-στόχο των αναλυτών για τους επόμενους μήνες είναι 7,6% ενώ η μετοχή απέχει 14,5% από τα ιστορικά της υψηλά.

Amazon – Αναμένεται ισχυρή επιστροφή σε τροχιά ανάπτυξης

Η Amazon βρέθηκε αντιμέτωπη με διάφορα θέματα τα οποία επηρέασαν την πορεία της μετοχής και των οικονομικών της μεγεθών (προβλήματα εφοδιαστικής αλυσίδας, υπεράριθμο προσωπικό από την εποχή του Covid, εκπτώσεις για αύξηση μεριδίου αγοράς).

Δεδομένου ότι οι αγορές είναι ένας forward looking μηχανισμός, εκτιμούμε ότι η Amazon θα προσφέρει αρκετές συγκινήσεις. Η απόσταση από τη μέση τιμή-στόχο των αναλυτών για τους επόμενους 12 μήνες, είναι 23,2%.

Πηγή: Bloomberg

Meta – Metaverse και AI αποτελούν ασφαλή δικλείδα ασφαλείας για το μέλλον

Η μετοχή απέχει 10% από τη μέση τιμή-στόχο των αναλυτών για τους επόμενους 12 μήνες και 62% από τα υψηλά της.

Πηγή: Bloomberg

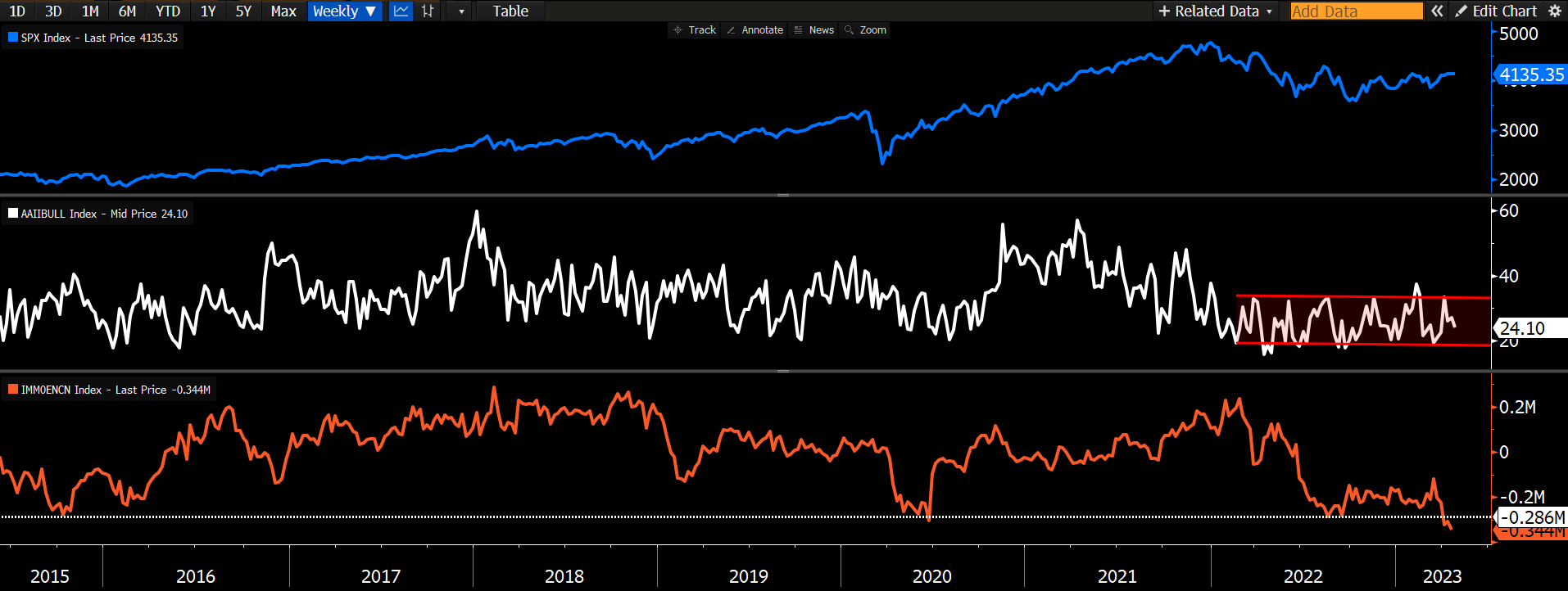

Markets climb the wall of worry

Οι αγορές εκτός από αριθμούς, οικονομικά μεγέθη, projects, deals και άλλα επιχειρηματικά μεγέθη, λειτουργούν με βάση μιας πολύ σημαντικής παραμέτρου. Της επενδυτικής ψυχολογίας. Και η παράμετρος αυτή παραμένει σταθερή από το ξεκίνημα των αγορών.

Οι αγορές κάνουν πάντοτε το αντίθετο από αυτό που πιστεύει η πλειοψηφία. Αν η πλειοψηφία εκτιμά ότι οι αγορές θα κάνουν ράλι και τοποθετούνται για αυτή την εξέλιξη, οι αγορές πέφτουν. Αν η πλειοψηφία εκτιμά ότι οι αγορές θα πέσουν και τοποθετείται για αυτή την εξέλιξη, οι αγορές ανεβαίνουν. Αυτό στη γλώσσα των quant investors, λέγεται “pain trade”.

Πολλοί επενδυτές εξακολουθούν να μιλάνε για bear market rally, παρά το γεγονός ότι οι αγορές έχουν πλέον συμπληρώσει έξι μήνες ανόδου και πολλοί κλάδοι ακόμα περισσότερους (από τον Ιούνιο του 2022).

Πολλοί επενδυτές αναφέρονται σε bear market την ώρα που οι μετοχές σημειώνουν διαρκώς νέα υψηλά 52 εβδομάδων και διαρκώς όλο και περισσότεροι κλάδοι συμμετέχουν στην άνοδο. Στο παρακάτω γράφημα, η απαισιοδοξία είναι εμφανής τόσο στους μικρούς επενδυτές (μεσαίο panel) όσο και στους επαγγελματίες επενδυτές (τελευταίο panel).

Πηγή: Bloomberg

Stay invested – Οι αγορές δεν είναι «παιχνίδι» της σωστής πρόβλεψης

Ο Warren Buffett έλεγε: «το να φωνάξεις έναν οικονομολόγο να σου μιλήσει για το μέλλον της οικονομίας, είναι ο πιο σίγουρος τρόπος να πετάξεις τα χρήματά σου».

Τους τελευταίους μήνες η επικαιρότητα είναι γεμάτη από ειδήσεις σχετικά με την επερχόμενη ύφεση της αμερικανικής οικονομίας. Όμως, μια ύφεση ποτέ δεν προβλέπεται και φυσικά κανένας δε μπορεί να πει με βεβαιότητα το πόσο βαθιά ή όχι θα είναι αυτή.

Είναι σημαντικό να θυμίσουμε ότι στην ύφεση του 2008, όλοι έλεγαν ότι είναι η μεγαλύτερη από το 1929, όμως η πραγματικότητα ήταν εντελώς διαφορετική. Όπως και τότε, έτσι και σήμερα, πολλοί είναι αυτοί που επιλέγουν να μη βρίσκονται στις αγορές και αυτό το τίμημα, ήδη το πληρώνουν.

Μια ύφεση είναι αναπόφευκτη και είναι και σημαντική για τους επενδυτές. Αλλά όχι για τους λόγους που οι επενδυτές πιστεύουν. Οι επενδυτές που έχουν πλάνο και επιλέγουν να τοποθετούν διαρκώς το περίσσευμά τους σε αυτές, είναι οι πλέον κερδισμένοι.

Η εξίσωση «ύφεση» δε μπορεί να επιλυθεί, καθώς όταν το αποτέλεσμα βγάζει ύφεση, τότε οι αγορές έχουν ήδη ξεκινήσει να ανεβαίνουν. Όταν η ύφεση τελειώσει, οι αγορές έχουν πραγματοποιήσει ισχυρά κέρδη και οι επενδυτές δεν έχουν τα ψυχικά αποθέματα να ακολουθήσουν, αφού έχουν χάσει το μεγαλύτερο κομμάτι της ανόδου.

Παραπάνω αναφέρεται ότι το Σεπτέμβριο-Οκτώβριο του 2022 τα πράγματα έδειχναν πραγματικά τραγικά. Όμως τότε είναι που οι μεγαλύτερες επενδυτικές αποφάσεις πρέπει να λαμβάνονται.

Αναζητώντας την καλύτερη απεικόνιση για τις επενδύσεις σε κάθε οικονομικό κύκλο, ένα διάγραμμα της Schroders, είναι ότι καλύτερο μπορεί να συμβουλευτεί ένας επενδυτής. Ακόμα και στις φάσεις της οικονομικής επιβράδυνσης και της ύφεσης, οι μετοχές μπορεί να σημειώσουν θετικές ετήσιες αποδόσεις.

Ασφαλώς και η μεταβλητότητα μπορεί να είναι μεγαλύτερη αλλά η ουσία παραμένει πολύ ξεκάθαρη: Αν κάποιος επιθυμεί να αυξήσει τα κεφάλαιά του, να διατηρήσει ακέραιο το επίπεδο ζωής του και να διασφαλίσει το μέλλον των παιδιών του, δεν υπάρχει άλλη επιλογή από μια σωστή επένδυση.