Το Bitcoin πέτυχε με επιτυχία το «πρώτο πραγματικό τεστ πίεσης» κατά τη διάρκεια της παγκόσμιας οικονομικής αναταραχής του Μαρτίου που προκλήθηκε από την πανδημία coronavirus (COVID-19), σύμφωνα με τους στρατηγικούς της JPMorgan.

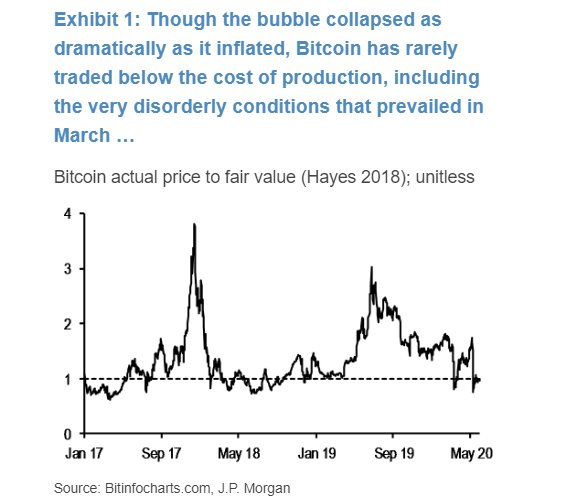

Στην έκθεσή τους που δημοσιεύθηκε την περασμένη εβδομάδα και ελήφθησαν από το The Block, οι στρατηγικοί της τράπεζας με επικεφαλής τους Joshua Younger και Nikolaos Panigirtzoglou, δήλωσαν ότι το bitcoin σπάνια παρεκκλίνει από την εγγενή αξία του ή το κόστος εξόρυξης τους τελευταίους μήνες και υπεραπέδωσε άλλες παραδοσιακές τάξεις περιουσιακών στοιχείων, αποδεικνύοντας την ανθεκτικότητά του.

Υπήρχε επίσης μικρό σημάδι μιας πτώσης προς ρευστότητα στην αγορά κρυπτογράφησης και η δομή της αγοράς ήταν «πιο ανθεκτική» από το forex, τις μετοχές, τα θησαυροφυλάκια και τον χρυσό, σύμφωνα με τους στρατηγικούς.

Το Bitcoin είδε μία από τις «πιο σοβαρές» πτώσεις ρευστότητας γύρω από την κορυφή της κρίσης τον Μάρτιο, «αλλά αυτή η διαταραχή θεραπεύτηκε πολύ πιο γρήγορα από άλλες κατηγορίες περιουσιακών στοιχείων. Σε αυτό το σημείο, το βάθος της αγοράς Bitcoin είναι πάνω από το μέσο όρο ενός έτους, ενώ η ρευστότητα σε πιο παραδοσιακές κατηγορίες περιουσιακών στοιχείων δεν έχει ακόμη ανακάμψει », ανέφεραν οι στρατηγικοί.

Οι σταθεροί πόροι, των οποίων οι τιμές είναι γενικά συνδεδεμένες με τα κυβερνητικά νομίσματα, πήραν μια σύντομη αναφορά και χαρακτηρίστηκαν ως σχετικά «άθικτες» από την αναταραχή του Μαρτίου.

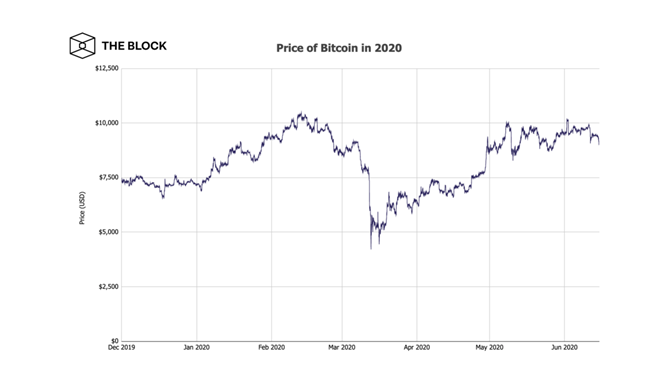

Από τις 2 έως τις 23 Μαρτίου, το S&P 500 έπεσε στο 29% καθώς οι επενδυτές έβλεπαν να εξαργυρώσουν εν μέσω αυξανόμενων ανησυχιών για τον κοροναϊό.

«Ότι τα κρυπτονομίσματα επέζησαν σε μεγάλο βαθμό από τις πιέσεις του Μαρτίου, απέδειξαν τη μακροζωία τους ως κατηγορία περιουσιακών στοιχείων», πρόσθεσαν, «αλλά η δράση τιμών δείχνει τη συνεχιζόμενη χρήση τους περισσότερο ως όχημα για κερδοσκοπία παρά μέσο ανταλλαγής ή αποθήκευσης αξίας».

Οι στρατηγικοί δήλωσαν ότι υπάρχουν μερικά στοιχεία που επαληθεύουν ότι το bitcoin χρησίμευσε ως ασφαλές καταφύγιο, δηλαδή «ψηφιακός χρυσός» κατά τη διάρκεια του πανικού στην αγορά του Μαρτίου. Αντ ‘αυτού, η αξία του φαίνεται να έχει συσχετιστεί «πολύ» με επικίνδυνα περιουσιακά στοιχεία όπως μετοχές.

«Αν και οι συσχετίσεις ήταν μέτριες και ως επί το πλείστων μέση-επαναφορά γύρω στο μηδέν για τα τελευταία δύο χρόνια, τους τελευταίους μήνες έχουν κινηθεί απότομα υψηλότερες σε ορισμένες περιπτώσεις (μετοχές) και χαμηλότερες σε άλλες (δολάριο ΗΠΑ, χρυσός). Αυτό υποδηλώνει ότι … τα κρυπτονομίσματα έχουν διαπραγματευτεί περισσότερο σύμφωνα με τα περιουσιακά στοιχεία κινδύνου από τις αρχές Μαρτίου», ανέφεραν οι στρατηγικοί.

Η Stablecoins πήρε επίσης αναφορά στην έκθεση JPMorgan. Οι στρατηγικοί ανέφεραν ότι τα σταθερά νομίσματα όπως το Tether (USDT) και το USD Coin (USDC), εμφανίστηκαν σε μεγάλο βαθμό «χωρίς τραυματισμό» από την αναταραχή.

«Αν και η καθημερινή μεταβλητότητα είναι πολύ υψηλότερη από ό, τι θα θέλαμε από μια πραγματικά διαχειριζόμενη συναλλαγματική ισοτιμία, δεν αυξήθηκε αισθητά ούτε τον Μάρτιο. Υπό αυτήν την έννοια, η υποστήριξή τους κράτησε στις πιο οξείες φάσεις της κρίσης », πρόσθεσαν.

Αν και αυτό μπορεί να ακούγεται αχνό έπαινο, η αξιολόγηση των αναλυτών διαφέρει από τα προηγούμενα σχόλια του προέδρου και διευθύνων σύμβουλου της JPMorgan, Jamie Dimon , που απέρριψε το bitcoin ως « απάτη » γύρω από το ύψος της αγοράς ταύρων του 2017. Τον επόμενο « χειμώνα κρυπτογράφησης », γίγαντες χρηματοοικονομικών υπηρεσιών όπως η Fidelity και η ICE άρχισαν να θέτουν τις βάσεις για πιθανές θεσμικές επενδύσεις στην κατηγορία περιουσιακών στοιχείων.

Η JPMorgan Chase πειραματίζεται με την τεχνολογία blockchain από το 2016 και άρχισε πρόσφατα να τραπεζίζει δύο από τα μεγαλύτερα χρηματιστήρια κρυπτογράφησης των ΗΠΑ, τους πρώτους πελάτες της megabank στον τομέα.

του Ευάγγελου Τσάπα