Ιδιαίτερο ενδιαφέρον παρουσιάζει η έκθεση της Αμερικανικής Επενδυτικής Τράπεζας Goldman Sachs για τις ελληνικές τράπεζες, μετά την ανάλυση των οικονομικών τους αποτελεσμάτων β’ τριμήνου και τις συζητήσεις με τις διοικήσεις των τραπεζών.

Παρά το κλίμα αδράνειας και αποχής που επικρατεί στο Χρηματιστήριο της Αθήνας, η Goldman Sachs θέτει υψηλότερες τιμές-στόχους (+9% κατά μέσο όρο) για τις 4 συστημικές τράπεζες για το επόμενο δωδεκάμηνο.

Προβλέπει υψηλότερα κέρδη ανά μετοχή και τα αυξημένα αποθέματα εποπτικών κεφαλαίων.

- Εθνική 4,10 ευρώ από 3,95 ευρώ,

- Αlpha Bank 1,19 ευρώ από 1,07 ευρώ ,

- Eurobank 1,04 ευρώ από 0,92 ευρώ

- Τράπεζα Πειραιώς 0,96 ευρώ από 0,84 ευρώ

- αγορά (buy) για Eθνική και Alpha Βank

- ουδέτερη σύσταση για Eurobank και Τράπεζα Πειραιώς.

Τα κριτήρια για την προσέγγιση της Goldman Sachs είναι:

- τα βασικά κεφαλαιακά αποθέματα,

- την πιστωτική ποιότητα,

- τη δυνατότητα βελτιστοποίησης του κόστους

- τη δημιουργία απόδοσης (RoTE).

Διατηρεί buy για την ΕΤΕ, καθώς η εταιρεία θα έχει το υψηλότερο επίπεδο CET1 και NPE εντός των ελληνικών τραπεζών το 2023, κοντά στον μέσο όρο των ευρωπαϊκών τραπεζών.

Επαναλαμβάνει σύσταση buy για την Alpha, καθώς η εταιρεία θα διαφανεί ως παρόμοια με τη Eurobank/ΕΤΕ σε βασικά λειτουργικά μεγέθη το 2024, ενώ σήμερα διαπραγματεύεται με σημαντικό discount από την αγορά της τάξης του 30% περίπου, σε σχέση με τις δύο αυτές ομοειδείς τράπεζες στο 2024E, σε όρους ενσώματης λογιστικής αξίας (P/TBV).

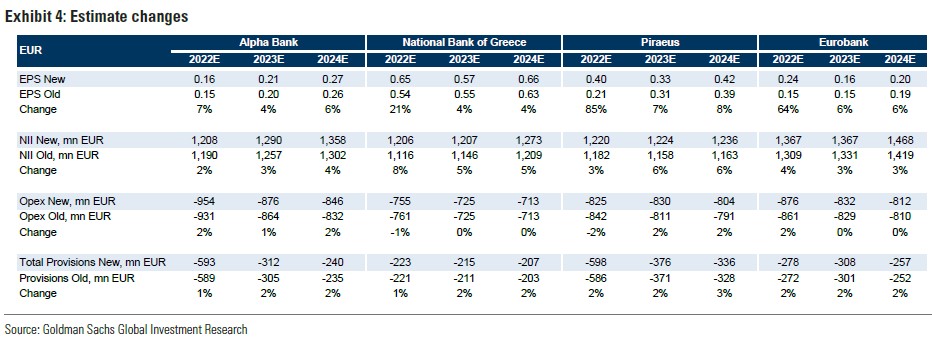

- «Επικαιροποιούμε τις εκτιμήσεις μας για τις ελληνικές τράπεζες για να ενσωματώσουμε τις αναθεωρημένες οδηγίες των εταιρειών και τις τελευταίες τάσεις της αγοράς. Αυξάνουμε τις προβλέψεις μας για τα κέρδη ανά μετοχή 6% κατά μέσο όρο για τα έτη 2023-2024 και πιο σημαντικά για φέτος, αντανακλώντας τα έκτακτα κέρδη αντιστάθμισης/εμπορικών συναλλαγών στο β’ τρίμηνο»

.jpg)

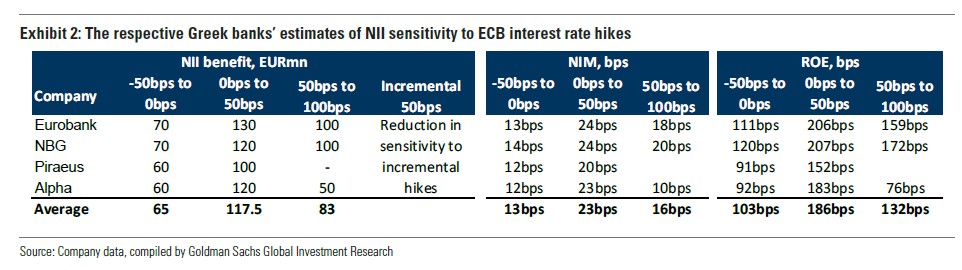

Η λογική πίσω από τις αλλαγές στις εκτιμήσεις είναι παρόμοια για όλες τις τράπεζες και αντικατοπτρίζει τα βασικά σημεία:

(1) αύξηση του καθαρού εσόδου από τόκους (NII) 4% κατά μέσο όρο το 2022-2024, αντανακλώντας την ισχυρότερη από την αναμενόμενη καθαρή πιστωτική επέκταση το β’ τρίμηνο (περίπου 3% υψηλότερη σε σχέση με τις προσδοκίες της τράπεζας) και την επικαιροποιημένη εταιρική καθοδήγηση

(2) την αύξηση των προβλέψεων 2% κατά μέσο όρο το 2022-2024, αντανακλώντας την ισχυρότερη από την αναμενόμενη απόδοση του δανειακού χαρτοφυλακίου.

- «Αναβαθμίζουμε τα κέρδη ανά μετοχή (EPS) κατά 6% κατά μέσο όρο για το 2023-2024, αντανακλώντας την ισχυρότερη από την αναμενόμενη τάση του β’ τριμήνου και τις επικαιροποιημένες προοπτικές των εταιρειών», εξηγεί η Goldman Sachs.