Η δυναμική που καταγράφει η ελληνική κεφαλαιαγορά συνδυαστικά με την φθίνουσα πορείας του spread του δεκαετούς ελληνικού κρατικού ομολόγου σε σχέση με το αντίστοιχο γερμανικό μαρτυρούν τη σημαντική ενίσχυση των προσδοκιών του επενδυτικού κοινού για την αναπτυξιακή προοπτική της ελληνικής οικονομίας και τη σταθερότητα των δημοσίων οικονομικών και του τραπεζικού συστήματος.

Αυτό υπογραμμίζει η Alpha Bank στο τελευταίο εβδομαδιαίο δελτίο Οικονομικών Εξελίξεων.

Συγκεκριμένα, ο γενικός δείκτης του Χρηματιστηρίου Αξιών Αθηνών (Χ.Α.Α.) ακολούθησε έντονα ανοδική πορεία κατά τους πρώτους μήνες του 2019 και επανήλθε τον Απρίλιο σε υψηλότερο επίπεδο από το μέσο όρο του καλοκαιριού του 2018, ανακάμπτοντας πλήρως από την προσωρινή φθινοπωρινή διαταραχή, καθώς το Νοέμβριο είχε φθάσει σε επίπεδο χαμηλότερο των 600 μονάδων.

Οι αναλυτές σημειώνουν ότι η ποσοστιαία αύξηση του γενικού δείκτη από τις αρχές του 2019 έως και τα μέσα Απριλίου διαμορφώθηκε στο 26,1%.

Παράλληλα, το περιθώριο απόδοσης του δεκαετούς ομολόγου του ελληνικού Δημοσίου, η διαφορά δηλαδή μεταξύ της απόδοσής του και της απόδοσης του αντίστοιχου γερμανικού ομολόγου, μειώθηκε κατά 93 μονάδες βάσης, από την αρχή του 2019 έως τα μέσα Απριλίου. Στο ίδιο χρονικό διάστημα, το περιθώριο απόδοσης του δεκαετούς ομολόγου του πορτογαλικού Δημοσίου μειώθηκε, κατ’ αναλογία με το ελληνικό, κατά 34 μονάδες βάσης.

Η πτώση του περιθωρίου απόδοσης του ελληνικού δεκαετούς ομολόγου επιταχύνθηκε περαιτέρω μετά την έκδοση που πραγματοποιήθηκε τον Μάρτιο του 2019 και μάλιστα με ακόμα ταχύτερο ρυθμό σε σύγκριση με του αντίστοιχου πορτογαλικού, γεγονός που καταδεικνύει εν μέρει την αυξημένη ζήτηση που παρουσιάζουν τα ελληνικά ομόλογα.

Οι ανωτέρω εξελίξεις σε συνδυασμό με την άνοδο της οικονομικής δραστηριότητας και την εκ νέου επίτευξη των υψηλών δημοσιονομικών στόχων αντανακλώνται και στη βελτίωση των αξιολογήσεων για την πιστοληπτική ικανότητα του ελληνικού κράτους από τους τρεις διεθνείς οίκους αξιολόγησης: Standard & Poor’s, Moody’s και Fitch. Κάθε ένας από τους τρεις οίκους αξιολόγησης πραγματοποίησαν δύο αναβαθμίσεις για την Ελλάδα, η οποία ωστόσο παραμένει κάτω από το επίπεδο της επενδυτικής βαθμίδας (investment grade). Η προοπτική επιστροφής στο επίπεδο αυτό έχει ενισχυθεί καθώς οι αποδόσεις των ελληνικών ομολόγων φαίνεται ότι έχουν επανέλθει στα προ της οικονομικής κρίσης επίπεδα.

Ενδεικτικά αναφέρεται ότι η απόδοση του δεκαετούς ομολόγου διαμορφώθηκε σε 3,28% και του πενταετούς σε 2,17% στις 15 Απριλίου 2019, τιμές οι οποίες προσεγγίζουν τα επίπεδα του 2005.

Στο παρόν Δελτίο αναλύονται οι καταλύτες των ευνοϊκών εξελίξεων στις αγορές ομολόγων και μετοχών.

Πρώτον, οι δύο επιτυχείς εκδόσεις ομολόγων τους πρώτους μήνες του έτους ήταν κομβικής σημασίας καθώς σηματοδότησαν την επάνοδο της χώρας στις αγορές και την τοποθέτησαν εκ νέου στον επενδυτικό χάρτη. Τα € 5 δισ. που έχουν έως τώρα εισπραχθεί, επαρκούν σε σημαντικό βαθμό για την κάλυψη του στόχου έκδοσης ομολόγων για το 2019 (€ 5 – 7 δισ. σύμφωνα με τον ΟΔΔΗΧ), ενώ αναμένεται εκ νέου έξοδος στις αγορές το διάστημα Μαΐου – Ιουνίου, με σκοπό την άντληση περαιτέρω ρευστότητας.

Δεύτερον, το “πράσινο φως” που έδωσε το Eurogroup, για την καταβολή ποσού € 970 εκατ. που αφορά στην επιστροφή των κερδών των ελληνικών ομολόγων (ANFAs/ SMPs), σε συνδυασμό με τη συζήτηση για τη δυνατότητα των ελληνικών αρχών να προβούν σε μερική αποπληρωμή των ακριβών δανείων του Διεθνούς Νομισματικού Ταμείου με σημαντικό ετήσιο δημοσιονομικό όφελος, ενισχύουν το αξιόχρεο του ελληνικού κράτους και την πιθανότητα επιστροφής των συνθηκών χρηματοδότησής του σε συνθήκες κανονικότητας.

Τρίτον, η συμφωνία για το νέο πλαίσιο προστασίας της πρώτης κατοικίας, αφενός διευκόλυνε τη συμφωνία στο Eurogroup, αφετέρου εκτιμάται ότι θα συμβάλλει θετικά στη μείωση του αποθέματος των μη εξυπηρετούμενων δανείων που διακρατούν οι τράπεζες, επιτρέποντάς τους να επεκτείνουν σημαντικά τη χρηματοδότηση της πραγματικής οικονομίας.

Τέταρτον, ο εκλογικός κύκλος τον οποίο διάγει η χώρα δε λειτουργεί αποσταθεροποιητικά στην παρούσα κατάσταση, καθώς η ευστάθεια του πολιτικού συστήματος επιτρέπει την αισιόδοξη εκτίμηση ότι οι αναγκαίες μεταρρυθμίσεις θα συνεχισθούν απρόσκοπτα.

Οι παράγοντες αυτοί εκτιμάται ότι επηρεάζουν θετικά το αξιόχρεο της ελληνικής οικονομίας, με αποτέλεσμα να αναμένεται σύντομα περαιτέρω αναβάθμιση της πιστοληπτικής ικανότητας της ελληνικής οικονομίας από τους οίκους αξιολόγησης. Μία τέτοια εξέλιξη θα φέρει τη χώρα μας πιο κοντά στην “επενδυτική” βαθμίδα, κάτι που συνεπάγεται πρόσβαση σε μεγάλα επενδυτικά κεφάλαια και σε αγορές με συγκριτικώς φθηνότερα επιτόκια.

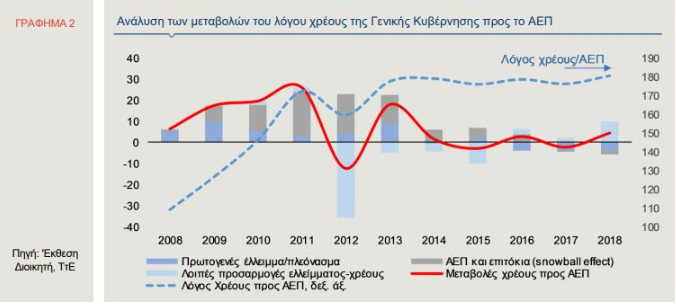

Στο Γράφημα 2, παρουσιάζεται διαχρονικά η διακριτή επίπτωση που έχουν οι βασικοί παράγοντες στη μεταβολή του χρέους ως ποσοστό του ΑΕΠ ανά έτος, δηλαδή:

α) το ύψος του πρωτογενούς πλεονάσματος/ελλείμματος,

β) η διαφορά μεταξύ του έμμεσου επιτοκίου δανεισμού του Ελληνικού Δημοσίου και του ρυθμού μεταβολής

του ονομαστικού ΑΕΠ (snowball effect) και

γ) οι λοιπές προσαρμογές (προσαρμογή ελλείμματος/ χρέους), δηλαδή δαπάνες που ενώ δεν επηρεάζουν

το έλλειμμα αυξάνουν το χρέος, και αντίστοιχα έσοδα τα οποία δεν επηρεάζουν το έλλειμμα αλλά επιδρούν

μειωτικά στο χρέος, όπως για παράδειγμα τα έσοδα των αποκρατικοποιήσεων.

Όπως παρατηρείται στο Γράφημα 2, το δημόσιο χρέος ως ποσοστό του ΑΕΠ εκτιμάται ότι αυξήθηκε σε 180,4% το 2018 από 176,1% το 2017. Η αύξηση αυτή προέρχεται κυρίως από τις “λοιπές προσαρμογές ελλείμματος – χρέους”, καθώς η ονομαστική αύξηση του χρέους για τη δημιουργία του ταμειακού αποθέματος ασφαλείας που κατεγράφη σε αυτήν την κατηγορία, υπερέβη τη μειωτική επίδραση του πρωτογενούς πλεονάσματος και του θετικού ρυθμού ανάπτυξης.

Συγκεκριμένα, η επίδραση του πρωτογενούς πλεονάσματος στη μεταβολή του λόγου χρέους προς ΑΕΠ επέδρασε μειωτικά για τρίτο συνεχές έτος, γεγονός που συνδέεται με την υπέρβαση του στόχου που έχει τεθεί για τα πρωτογενή πλεονάσματα. Η μειωτική επίδραση του πρωτογενούς πλεονάσματος στο λόγο χρέους προς ΑΕΠ εκτιμάται σε 4,1 ποσοστιαίες μονάδες για το 2018. Επιπλέον, συνεχίστηκε για δεύτερο συνεχές έτος η μειωτική επίδραση της διαφοράς μεταξύ επιτοκίου δανεισμού και ονομαστικού ρυθμού μεγέθυνσης της οικονομίας. Ειδικότερα, η επίδραση του snowball effect συνέβαλε στη μείωση του λόγου χρέους προς ΑΕΠ κατά 1,7 ποσοστιαίες μονάδες το 2018.

Εξετάζοντας σωρευτικά τις μεταβολές του χρέους για την περίοδο 2008 – 2018 (αύξηση κατά 77,3 ποσοστιαίες μονάδες), η διαφορά μεταξύ του επιτοκίου δανεισμού και του ονομαστικού ρυθμού μεγέθυνσης (snowball effect) συνέβαλε στην αύξηση του λόγου χρέους προς το ΑΕΠ κατά 86 ποσοστιαίες μονάδες, αποτελώντας τον σημαντικότερο προσδιοριστικό παράγοντα. Επιπροσθέτως, το πρωτογενές ισοζύγιο συνέβαλε κατά 26,8 ποσοστιαίες μονάδες στην αύξηση του χρέους, ενώ οι λοιπές προσαρμογές ελλείμματος/χρέους (όπως η ανταλλαγή ομολόγων μέσω του PSI) αντιστάθμισαν εν μέρει αυτές τις αυξήσεις (-35,6 ποσοστιαίες μονάδες).

Το 2019 αναμένεται σταδιακή αποκλιμάκωση του λόγου χρέους προς το ΑΕΠ. Συγκεκριμένα, ο Προϋπολογισμός του 2019 προβλέπει μείωση του χρέους στο 167,8% του ΑΕΠ, ενώ το Διεθνές Νομισματικό Ταμείο (IMF Country Report No. 19/73) και η Ευρωπαϊκή Επιτροπή (2nd Enhanced Surveillance Report) προβλέπουν μείωση του χρέους σε 174,2% και 172,2% του ΑΕΠ αντίστοιχα, ως αποτέλεσμα της μείωσης του χρέους αλλά και της ανόδου του ΑΕΠ.