Οι αγορές ανταποκρίθηκαν στη νίκη του Donald Trump προβλέποντας πολιτικές υπέρ της ανάπτυξης και αυξημένο πληθωρισμό. Οι αναλυτές της Schroders μοιράζονται τις απόψεις τους για τις μακροπρόθεσμες επιπτώσεις της επιστροφής του στην αμερικανική οικονομία, το διεθνές εμπόριο, τις παγκόσμιες μετοχές, τα ομόλογα και την ενεργειακή μετάβαση.

Η Johanna Kyrklund, Group Chief Investment Officer, είπε:

«Η εκλογική νίκη του Trump δεν άλλαξε την αισιόδοξη στάση μας για τις παγκόσμιες μετοχές, με προτίμηση στις αμερικανικές μετοχές. Κατά την προηγούμενη θητεία του, ο Trump χρησιμοποιούσε τον δείκτη Dow Jones ως βασικό δείκτη επιτυχίας.

Ταυτόχρονα, εξακολουθούμε να αναμένουμε μια σταδιακή επιβράδυνση της αμερικανικής οικονομίας (soft landing), με τη δημοσιονομική πολιτική να παραμένει υποστηρικτική.

Ο μεγαλύτερος κίνδυνος αφορά το εμπόριο, ωστόσο σύντομα ενδέχεται να ακούσουμε δηλώσεις από τον Trump. Βραχυπρόθεσμα, μια προστατευτική εμπορική πολιτική ενισχύει το δολάριο ΗΠΑ, αποτελεί όμως κίνδυνο για την ανάπτυξη εκτός των Ηνωμένων Πολιτειών. Αναμένουμε ότι οι κινεζικές αρχές θα συνεχίσουν να εφαρμόζουν πολιτικές ενίσχυσης προκειμένου να εξισορροπήσουν την κατάσταση.

Η Ευρώπη, ωστόσο, ανησυχεί περισσότερο, καθώς ενδέχεται να βρεθεί στο επίκεντρο ενός πιο εχθρικού εμπορικού περιβάλλοντος – χωρίς την ενιαία ηγεσία που απαιτείται για να το διαχειριστεί.

Συνεχίζουμε να υποστηρίζουμε την αγορά ομολόγων για παραδοσιακούς λόγους – τη δημιουργία εισοδήματος. Ο ρόλος των ομολόγων ως μέσο διαφοροποίησης παραμένει υπό αμφισβήτηση λόγω της πιθανότητας εφαρμογής επεκτατικών δημοσιονομικών πολιτικών.

Ωστόσο, στο ευρύτερο πλαίσιο συνεχίζουμε να εκτιμούμε ότι ο κίνδυνος μιας απότομης οικονομικής προσγείωσης (hard landing) παραμένει χαμηλός, ενώ θεωρούμε ότι η κυβέρνηση ενδέχεται να αυξήσει τον κίνδυνο για άνοδο του πληθωρισμού το 2025, εξαιτίας των εμπορικών και δημοσιονομικών πολιτικών της.

Το χειρότερο σενάριο θα ήταν μια αμφισβητούμενη εκλογή, την οποία τελικά έχουμε αποφύγει».

Οικονομικός αντίκτυπος: Η νίκη του Τραμπ αναμένεται να έχει αναπτυξιακή επίδραση στην οικονομία των ΗΠΑ, αυξάνοντας τον πληθωρισμό.

Ο George Brown, Senior US Economist, ανέφερε:

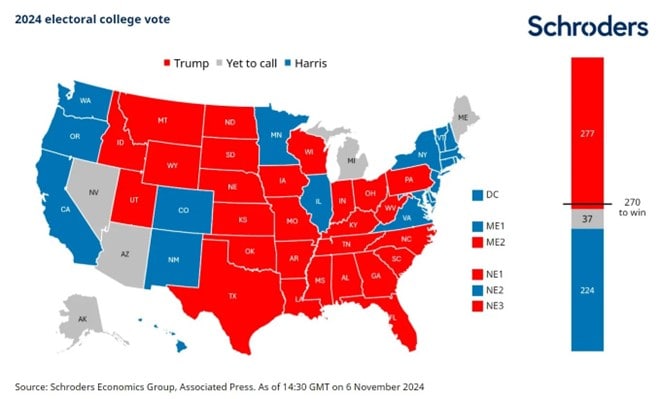

«Παρά το γεγονός ότι η αναμέτρηση φαινόταν να είναι στενή, ο Donald Trump απέσπασε μια καθοριστική νίκη έναντι της Kamala Harris. Έτσι, είναι μόλις το δεύτερο άτομο στην ιστορία των ΗΠΑ που εκλέγεται για δεύτερη, μη διαδοχική, θητεία ως πρόεδρος.

Το μοναδικό ζήτημα που παραμένει ανοιχτό είναι εάν οι Ρεπουμπλικάνοι θα καταφέρουν να κερδίσουν και τα δύο σώματα του Κογκρέσου. Παρόλο που διαθέτουν την πλειοψηφία στη Γερουσία, η κατάσταση στη Βουλή των Αντιπροσώπων παραμένει αβέβαιη, με κρίσιμες εκλογικές αναμετρήσεις σε Καλιφόρνια και Νέα Υόρκη.

Ωστόσο, αναμένεται πως θα διατηρήσουν την πλειοψηφία και στη Βουλή των Αντιπροσώπων. Αυτή τη στιγμή, οι στοιχηματικές αποδόσεις στην πλατφόρμα Polymarket δίνουν πάνω από 90% πιθανότητα για πλήρη επικράτηση των Ρεπουμπλικάνων, από το μόλις 35% που ίσχυε όταν έκλεισαν οι κάλπες στις πολιτείες της Ανατολικής Ακτής.

Επομένως, ο Trump βρίσκεται σε πλεονάζουσα θέση για να υλοποιήσει την πολιτική του ατζέντα. Έχει υποσχεθεί περαιτέρω μείωση των φόρων και των κανονιστικών ρυθμίσεων, ενώ παράλληλα θα αυξήσει τους δασμούς και θα περιορίσει τη μετανάστευση, ένας συνδυασμός που θα ενισχύσει την οικονομία των ΗΠΑ.

Έτσι, αργότερα μέσα στον μήνα σκοπεύουμε να αναθεωρήσουμε την πρόβλεψη μας για τον ρυθμό ανάπτυξης του 2025 στο 2,1%, η οποία ήδη υπερβαίνει τη πρόβλεψη της αγοράς. Οι προηγούμενες εκτιμήσεις μας τον Αύγουστο στηρίχθηκαν σε στοιχηματικές αποδόσεις της περιόδου που προέβλεπαν μια διχασμένη κυβέρνηση υπό την Harris.

Επιπλέον, ο πληθωρισμός αναμένεται να παραμείνει σε υψηλά επίπεδα, ενισχύοντας την πεποίθησή μας ότι η Ομοσπονδιακή Τράπεζα (Fed) δεν θα προχωρήσει σε μείωση των επιτοκίων στον βαθμό που είχε αφήσει να εννοηθεί. Δεδομένου ότι εκτιμούμε το ουδέτερο επιτόκιο περίπου στο 3,5%, η επιστροφή του Trump στον Λευκό Οίκο πιθανόν να σημαίνει ότι η Fed θα πρέπει να διατηρήσει τα επιτόκια πάνω από αυτό το επίπεδο». (Το ουδέτερο επιτόκιο είναι ένα θεωρητικό επιτόκιο, το οποίο δεν είναι ούτε πολύ περιοριστικό, ούτε υπερβολικά χαλαρό, έτσι ώστε η ανάπτυξη και ο πληθωρισμός να επιστρέψουν σε σταθερή πορεία).

Σταθερό εισόδημα: Οι εκλογές ενδέχεται να οδηγήσουν σε υψηλότερες αποδόσεις και στην περαιτέρω ενίσχυση του δολαρίου

Ο James Bilson, Fixed Income Strategist, επισήμανε:

«Ενώ περιμένουμε τα τελικά αποτελέσματα για τη Βουλή των Αντιπροσώπων, η σάρωση των Ρεπουμπλικανών μοιάζει πιθανή και εκεί, με αποτέλεσμα να διατηρούν την πλειοψηφία τόσο στη Γερουσία όσο και στη Βουλή, καθώς και στην προεδρία. Επομένως, αναμένουμε ότι η αγορά θα αποτιμήσει περαιτέρω τόσο την επίδραση μιας μεγαλύτερης δημοσιονομικής χαλάρωσης όσο και μιας πιο επιθετικής εμπορικής πολιτικής.

Είναι σημαντικό να μην παραβλέψουμε το γεγονός ότι, ακόμα και χωρίς τις εκλογές, τα τα στοιχεία για την ανάπτυξη στις ΗΠΑ ήταν πολύ ισχυρά το τελευταίο διάστημα. Λαμβάνοντας υπόψη αυτό, οποιαδήποτε χαλάρωση της δημοσιονομικής πολιτικής θα έκανε πιο δύσκολο το έργο της Fed να φέρει και να διατηρήσει τον πληθωρισμό στα επιθυμητά επίπεδα, αυξάνοντας τον κίνδυνο επικράτησης ενός σεναρίου “no landing” για την οικονομία».

(Το “no landing” αναφέρεται σε σενάριο στο οποίο ο πληθωρισμός παραμένει επίμονος και τα επιτόκια ίσως χρειαστεί να παραμείνουν υψηλότερα για μεγαλύτερο διάστημα).

«Έτσι, προβλέπουμε ότι αυτό το αποτέλεσμα θα οδηγήσει σε υψηλότερες αποδόσεις (yields), υποαπόδοδη των αμερικανικών ομολόγων και περαιτέρω ενίσχυση του δολαρίου. Άλλωστε, οι αγορές ήδη έχουν κινηθεί σημαντικά προς αυτήν την κατεύθυνση τις τελευταίες εβδομάδες.

Σε ό,τι αφορά το εμπόριο, η χάραξη πολιτικής αναμένεται να είναι ασταθής στο μεσοπρόθεσμο διάστημα, αλλά βραχυπρόθεσμα προβλέπουμε ότι οι ανησυχίες για τον παγκόσμιο εμπορικό κύκλο θα επηρεάσουν περιοχές όπως η Ευρώπη, οδηγώντας σε αποδυνάμωση του ευρώ σε σύγκριση με το αμερικανικό δολάριο».

Η Lisa Hornby, Head of US Fixed Income, δήλωσε:

«Η πρώτη αντίδραση της αγοράς οδήγησε σε άμεση άνοδο των αποδόσεων των αμερικανικών κρατικών ομολόγων, με τις καμπύλες αποδόσεων να γίνονται πιο απότομες (δηλαδή, η διαφορά μεταξύ βραχυπρόθεσμων και μακροπρόθεσμων επιτοκίων αυξήθηκε). Κατά την άποψή μας, το εύρος των αποδόσεων των κρατικών αμερικανικών ομολόγων έχει πιθανότατα αυξηθεί και θα μας εξέπληττε αν οι αποδόσεις των 10ετών ομολόγων υποχωρήσουν κάτω από το 3,50%, εκτός και αν υπάρξει ύφεση στις ΗΠΑ.

Αντίστοιχα, η ιστορία μας έχει δείξει ότι οι καμπύλες συνήθως γίνονται πιο απότομες όταν ένα κόμμα ελέγχει όλους τους κλάδους της κυβέρνησης, οπότε αναμένουμε ότι αυτή η τάση θα συνεχιστεί και τώρα. Τα credit spreads, ή αλλιώς, το πρόσθετο ασφάλιστρο που κερδίζει κάποιος για την ανάληψη πιστωτικού κινδύνου πάνω από το επιτόκιο άνευ κινδύνου (risk-free rate), μειώθηκαν σημαντικά ως αντίδραση στο εκλογικό αποτέλεσμα, καθώς οι αγορές προεξοφλούν πλήρως ένα πιο υποστηρικτικό περιβάλλον (πιθανόν με χαμηλότερους φόρους και λιγότερες κανονιστικές ρυθμίσεις) για τις επιχειρήσεις .

Αναμένουμε ότι οι επιπτώσεις για συγκεκριμένους κλάδους θα γίνουν πιο ξεκάθαρες μόλις ο Trump αρχίσει να συγκροτεί την κυβέρνηση.

Ωστόσο, ορισμένα τμήματα της αγοράς σταθερού εισοδήματος παρουσιάζουν ασάφειες. Συγκεκριμένα, στις αναδυόμενες αγορές, τόσο τα spreads των επενδυτικών βαθμίδων όσο και των υψηλών αποδόσεων παρουσιάζουν θετική επίδοση. Οι υψηλές αναπτυξιακές προοπτικές των ΗΠΑ ευνοούν την ανάπτυξη των αναδυόμενων αγορών, ωστόσο, οι νομισματικές συνθήκες αυτών των αγορών θα αντιμετωπίσουν τις βασικότερες προκλήσεις.

Φαίνεται ότι το ουδέτερο επιτόκιο της Fed αυξάνεται υπό τις φιλοαναπτυξιακές πολιτικές του Trump, και πιστεύουμε ότι αυτό θα καταστήσει το δολάριο ισχυρό βραχυπρόθεσμα. Παρ’ όλα αυτά, οι μακροπρόθεσμες ανισορροπίες των ΗΠΑ, όπως τα δημοσιονομικά ζητήματα, ενδέχεται να αποδυναμώσουν το δολάριο σε βάθος χρόνου.

Παρόλο που οι εκλογές είναι επίκαιρο θέμα, δεν αποτελούν τον κύριο παράγοντα για τις επενδυτικές τοποθετήσεις. Κατά τη γνώμη μας, η κύρια πρόκληση που αντιμετωπίζουν οι επενδυτές σήμερα είναι η σχέση κινδύνου/απόδοσης, η οποία έχει αλλάξει σημαντικά. Συγκεκριμένα, το ποσό της απόδοσης που απαιτούν ή αποδέχονται οι επενδυτές ανά μονάδα κινδύνου έχει μειωθεί απότομα σε σχέση με τα ιστορικά δεδομένα. Ενώ τα θεμελιώδη στοιχεία των επιχειρήσεων παραμένουν ισχυρά (και ίσως ακόμη περισσότερο με μια πλήρη νίκη των Ρεπουμπλικανών), τα credit spreads βρίσκονται στο κατώτερο δεκατημόριο του ιστορικού τους εύρους. Αυτό υποδηλώνει μια ασύμμετρη σχέση κινδύνου/ανταμοιβής, με πολύ μεγαλύτερη πιθανότητα αρνητικής απόδοσης παρά θετικής. Η πιθανή επικράτηση των Ρεπουμπλικανών προσθέτει έναν ακόμα παράγοντα αβεβαιότητας, γεγονός που υποδηλώνει ότι θα πρέπει να ενσωματωθεί περισσότερη ανατμοιβή για ανάληψη ρίσκου (risk premium) στην αγορά και όχι λιγότερη».

Μετοχές αναδυόμενων αγορών (Emerging Markets – EM): οι δασμοί ενέχουν κίνδυνο

Ο Tom Wilson, Head of Emerging Market Equities, τόνισε:

«Μια κυβέρνηση Trump είναι πιθανό να έχει αρνητικό αντίκτυπο στις μετοχές των αναδυόμενων αγορών (EM).

Ο μεγαλύτερος κίνδυνος για τις αναδυόμενες αγορές είναι η πιθανότητα ευρείας εφαρμογής δασμών στις εισαγωγές προς στις ΗΠΑ, με ιδιαίτερα σημαντική αύξηση των δασμών στην Κίνα. Οι δασμοί θα μπορούσαν να οδηγήσουν σε αποδυνάμωση των νομισμάτων των εκτεθειμένων χωρών, ιδιαίτερα σε περίπτωση υποτίμησης του γουάν. Από την άλλη πλευρά η επιβολή υψηλών δασμών ενδέχεται να προκαλέσει έντονη πολιτική αντίδραση από την Κίνα για να υπερασπιστεί την οικονομική της ανάπτυξη.

Επίσης, υπάρχει, αβεβαιότητα σχετικά με το πραγματικό αποτέλεσμα, ειδικά όσον αφορά την Κίνα – σε ποιο βαθμό η απειλή των υψηλών δασμών είναι η έναρξη μιας διαδικασίας διαπραγμάτευσης; Και ακόμη και αν εφαρμοστούν υψηλοί δασμοί, πόσο πιθανό είναι να εισαχθούν σταδιακά με την πάροδο του χρόνου;

Οι εμπορικοί δασμοί και οι άλλες πολιτικές της κυβέρνησης Trump ενδέχεται να ενισχύσουν τον πληθωρισμό στις ΗΠΑ. Το αναμενόμενο αποτέλεσμα θα ήταν η ενίσχυση του δολαρίου, ο υψηλότερος πληθωρισμός, η περιορισμένη χαλάρωση από την Fed και μια πιο υψηλή καμπύλη αποδόσεων. Όλα αυτά, σε γενικές γραμμές, επιδρούν αρνητικά στις αποδόσεις των μετοχών των αναδυόμενων αγορών, ασκώντας πίεση στα νομίσματα και περιορίζοντας την ευελιξία των κεντρικών τραπεζών.

Ένα άλλο ζήτημα είναι η εξωτερική πολιτική των ΗΠΑ και σε ποιο βαθμό οι Πολιτείες απομονώνονται υπό την προεδρία Trump. Αυτό μπορεί να αυξήσει τα ασφάλιστρα κινδύνου (risk premiums) σε ορισμένες αγορές. Στην Ασία, δεν αναμένεται να αλλάξει σημαντικά η δέσμευση των ΗΠΑ στην Ταϊβάν, δεδομένης της στρατηγικής σημασίας της Ταϊβάν στην αλυσίδα εφοδιασμού τεχνολογίας των ΗΠΑ. Ωστόσο, είναι σημαντικό η σχέση ΗΠΑ-Κίνας να διαχειριστεί προσεκτικά για να αποφευχθεί η κλιμάκωση του κινδύνου.

Επιπλέον, η νέα κυβέρνηση ενδέχεται να οδηγήσει σε ταχύτερη επίλυση της σύγκρουσης στην Ουκρανία, με πιθανά θετικά ή αρνητικά αποτελέσματα (ανασυγκρότηση της Ουκρανίας έναντι των ανησυχιών ότι οποιαδήποτε συμφωνία δεν θα είναι βιώσιμη). Μια πιθανή συνέπεια είναι η συνεχιζόμενη αύξηση των αμυντικών δαπανών στην Ευρώπη.

Σε σχέση με την άμεση αντίδραση των αγορών, η Κίνα εμφανίζει σημάδια αδυναμίας, ενώ η Ινδία δείχνει ισχυρή. Οι ασιατικές αγορές που επηρεάζονται από την πολιτική της Fed παραμένουν σε ήπια κατάσταση, γεγονός που συμβαδίζει με τις προσδοκίες. Η Ινδία είναι λιγότερο εκτεθειμένη στις επιπτώσεις των πολιτικών του Τραμπ σε σχέση με άλλες αναδυόμενες αγορές, κάτι που μπορεί να την κάνει πιο αμυντική βραχυπρόθεσμα. Στην Κίνα, η αγορά έχει πλέον πιο ισχυρή πολιτική στήριξη. Παρά την αβεβαιότητα στο εμπόριο, παραμένουμε επιφυλακτικοί να μεταβούμε από την ουδέτερη στάση μας, καθώς υπάρχει πιθανότητα περαιτέρω πολιτικής στήριξης και θετικής στάσης.»

Παγκόσμιες μετοχές: Οι περικοπές εταιρικών φόρων και η ελάφρυνση των κανονιστικών ρυθμίσεων ενδέχεται προσφέρουν στήριξη στις μετοχές των ΗΠΑ

Ο Simon Webber, Head of Global Equities, δήλωσε:

«Εξακολουθούμε να έχουμε θετική στάση για τις αμερικανικές μετοχές με προοπτική 12 μηνών, καθώς αναμένουμε μέτρια αύξηση των κερδών. Παρ’ όλα αυτά, αν η καμπύλη αποδόσεων συνεχίσει να κινείται ανοδικά (δηλαδή αν αυξηθούν οι αποδόσεις των ομολόγων), αυτό θα έχει επιπτώσεις στις αποτιμήσεις.

Υπάρχουν ορισμένοι κίνδυνοι για την εταιρική κερδοφορία από τη νίκη του Trump, καθώς οι δασμοί ενδέχεται να πλήξουν τα περιθώρια κέρδους σε ορισμένους τομείς που εξακολουθούν να εξαρτώνται από εισαγωγές προϊόντων από την Κίνα. Ταυτόχρονα, η αναμενόμενη αυστηρότερη πολιτική μετανάστευσης μπορεί να οδηγήσει σε αύξηση μισθών, κυρίως στον καταναλωτικό και κατασκευαστικό κλάδο.

Αυτοί οι παράγοντες εντείνουν την πίεση του πληθωρισμού. Οι εταιρείες με τιμολογιακή ισχύ (δηλαδή την ικανότητα να αυξάνουν τις τιμές χωρίς να μειώνεται η ζήτηση) θα ανταποκριθούν καλύτερα σε αυτό το περιβάλλον, αν και η μείωση της ζήτησης παραμένει πιθανό σενάριο.

Παράλληλα η μείωση της εταιρικής φορολογίας που προτείνει ο Trump αποτελεί σαφώς ισχυρό κίνητρο για τις επιχειρήσεις. Η μείωση των κανονιστικών ρυθμίσεων θα μπορούσε επίσης να υποστηρίξει τις αμερικανικές μετοχές, ειδικά για τις μεγάλες τράπεζες και τεχνολογικούς τομείς όπως η τεχνητή νοημοσύνη (AI), πέρα από τις τεχνολογικές εταιρείες-κολοσσούς. Πράγματι, κάποιες επενδυτικές τάσεις με διαρθρωτικό χαρακτήρα ίσως ευδοκιμήσουν σε μια νέα εποχή Τραμπ, όπου η καινοτομία πιθανότατα θα υποστηρίζεται από χαλαρότερο κανονιστικό πλαίσιο για τη διατήρηση της τεχνολογικής ηγεσίας των ΗΠΑ.

Πιστεύουμε ότι η αντιμονοπωλιακή πολιτική του Trump θα προσεγγίσει μια πιο φιλελεύθερη προσέγγιση σε σύγκριση με μια κυβέρνηση Harris. Εξαίρεση μπορεί να αποτελέσουν ορισμένες από τις μεγάλες εταιρείες τεχνολογίας και πλατφόρμες κοινωνικής δικτύωσης, για τις οποίες ο JD Vance πιστεύει ότι ορισμένες απο αυτές πρέπει να διασπαστούν και ότι κάποιες έχουν φιλελεύθερες προκαταλήψεις που πρέπει να αντιμετωπιστούν.

Η ρητορική του Τραμπ σχετικά με τους δασμούς είναι σοβαρή, αλλά χρησιμοποιείται και ως μια διαπραγματευτική τακτική. Θα πρέπει λοιπόν να αξιολογήσουμε προσεκτικά την πραγματική εφαρμογή των δασμών. Εάν επιβληθούν γενικοί δασμοί σε όλες τις εισαγωγές ή στις εισαγωγές από την Κίνα, είναι σχεδόν βέβαιο ότι ο πληθωρισμός θα αυξηθεί και η καταναλωτική δαπάνη θα επηρεαστεί.

Η πολιτική για την ενέργεια και το κλίμα ήταν μία από τις πιο έντονες διαφορές μεταξύ των δύο υποψηφίων. Δεν υπάρχει αμφιβολία ότι υπό τον Trump οι ΗΠΑ θα βγουν από τις περισσότερες παγκόσμιες προσπάθειες για την αντιμετώπιση της κλιματικής αλλαγής. Οι επενδύσεις σε βασικές τεχνολογίες για το περιβάλλον αναμένεται να επιβραδυνθούν, με το ενδιαφέρον να στρέφεται προς τον υπόλοιπο κόσμο, όπου η ενεργειακή μετάβαση θα συνεχίσει να επιταχύνεται.

Το 2016, η αγορά αιφνιδιάστηκε, καθώς κανείς δεν περίμενε να κερδίσει ο Trump. Αυτή τη φορά, οι επενδυτές έχουν ήδη υπολογίσει τις πιθανές επιπτώσεις της πολιτικής του εδώ και μήνες. Επιπλέον, οι αρχικές κινήσεις του το 2016 δεν διήρκησαν. Χαρακτηριστικό παράδειγμα είναι ο τομέας της καθαρής ενέργειας, ο οποίος απέδωσε καλύτερα υπό τον Trump την περίοδο 2016-2020 από ό,τι υπό τον Biden το 2020-2024, παρά την ψήφιση του Νόμου για τη Μείωση του Πληθωρισμού.

Εδώ αξίζει να σημειωθεί πως η πολιτική και οι κυβερνήσεις δεν είναι οι μοναδικοί παράγοντες που επηρεάζουν τις αγορές- μεσοπρόθεσμα, ο συνδυασμός αποτιμήσεων, οικονομικών κύκλων και ανταγωνισμού είναι αυτός που κυριαρχεί».

Ενεργειακή μετάβαση: Τα «πράσινα» κίνητρα βρίσκονται σε κίνδυνο, αλλά η οικονομική βιωσιμότητα των ανανεώσιμων πηγών ενέργειας παραμένει ισχυρή

Ο David Boyce, CEO, North America, Schroders Greencoat, σχολίασε:

«Τα τελευταία 15 χρόνια, το κόστος παραγωγής αιολικής και ηλιακής ενέργειας έχει μειωθεί κατακόρυφα και πλέον ανταγωνίζεται το μεταβλητό κόστος παραγωγής ενέργειας από ορυκτά καύσιμα. Από οικονομική άποψη για τις επιχειρήσεις κοινής ωφέλειας, οι ανανεώσιμες πηγές ενέργειας είναι πλέον μια εύκολη λύση.

Ο εκλεγμένος πρόεδρος Donald Trump έχει υπαινιχθεί ότι θέλει να διακόψει την οικονομική στήριξη της βιομηχανίας καθαρής ενέργειας, αλλά μπορεί να δυσκολευτεί ως προς την μονομερή κατάργηση του Νόμου Μείωσης Πληθωρισμού (IRA). Η κατάργηση των πράσινων φορολογικών κινήτρων θα απαιτούσε την υποστήριξη του Κογκρέσου, την οποία ο νέος Πρόεδρος ίσως να μην μπορέσει να εξασφαλίσει, δεδομένων των ευρέων οικονομικών πλεονεκτημάτων του IRA.

Σύμφωνα με την ανάλυσή μας για τα δεδομένα των πράσινων ενεργειακών έργων, έχουμε διαπιστώσει ότι περισσότερο από το 50% των νέων θέσεων εργασίας και δαπανών έχουν ανακοινωθεί σε πολιτείες με προτίμηση στους Ρεπουμπλικάνους, σε αντίθεση με το 20% στις πολιτείες με προτίμηση στους Δημοκρατικούς μετά την ψήφιση του IRA.

Παρ’ όλα αυτά, μια επιβράδυνση της ενεργειακής μετάβασης είναι πιθανή, καθώς ο Πρόεδρος Trump θα μπορούσε να παρεμποδίσει τον νόμο για το κλίμα μέσω εκτελεστικών αποφάσεων, όπως η αυστηροποίηση των κανόνων για τα φορολογικά κίνητρα ή το πάγωμα των επιχορηγήσεων και δανείων για έργα πράσινης ενέργειας.

Ο Trump μπορεί επίσης να επαναφέρει το άρθρο F, το οποίο θα επαναπροσδιορίσει τον ρόλο χιλιάδων ομοσπονδιακών υπαλλήλων. Με τον τρόπο αυτό, μπορεί να αποκτήσει μεγάλη επιρροή στο προσωπικό κρίσιμων πολιτικών φορέων, όπως η Υπηρεσία Προστασίας του Περιβάλλοντος (EPA). Στη πρώτη του θητεία μείωσε τους προϋπολογισμούς της EPA και περιόρισε τις ρυθμιστικές της δραστηριότητες. Αυτοί οι τομείς της κυβέρνησης θα ήταν ιδιαίτερα ευάλωτοι σε επιπλέον περικοπές».

Ο Alex Monk, Portfolio Manager, Global Resource Equities, δήλωσε:

«Οι πολιτικές της κυβέρνησης Trump πιθανόν να ενισχύσουν τον πληθωρισμό. Το κόστος κεφαλαίου αποτελεί σημαντικό παράγοντα τόσο για την ανάπτυξη έργων βιώσιμης ενέργειας όσο και για τη ζήτηση καθαρών ενεργειακών προϊόντων από τους καταναλωτές. Συνεπώς, υπάρχει κίνδυνος για μείωση των επενδύσεων, συνεχείς καθυστερήσεις έργων και βραδύτερη, από την αναμενόμενη, υιοθέτηση βασικών τεχνολογιών από τους καταναλωτές, όπως ηλεκτρικά οχήματα, ηλιακά συστήματα σε στέγες κατοικιών και αντλίες θερμότητας.

Αν και η επικράτηση των Ρεπουμπλικανών δημιουργεί βραχυπρόθεσμη αβεβαιότητα από πολιτικής άποψης, θεωρούμε ότι ο κίνδυνος για πλήρη κατάργηση βασικών πρωτοβουλιών, όπως ο Νόμος Μείωσης Πληθωρισμού, είναι χαμηλός.

Επιπλέον, η πολιτική δεν είναι ο μόνος παράγοντας που καθοδηγεί την ενεργειακή μετάβαση και οι ΗΠΑ δεν είναι η μόνη αγορά για τις εταιρείες που βρίσκονται σε αυτόν τον τομέα. Ανέκαθεν τονίζαμε ότι οι βασικοί παράγοντες που οδηγούν την παγκόσμια ενεργειακή μετάβαση είναι τρεις: 1) η μείωση του κόστους και η βελτίωση των τεχνολογιών 2) η αυξανόμενη ζήτηση από καταναλωτές και επιχειρήσεις για βιώσιμα προϊόντα και υπηρεσίες ενέργειας και 3) η μακροπρόθεσμη πολιτική υποστήριξη. Στο πλαίσιο αυτό, ενώ η αλλαγή του πολιτικού τοπίου στις ΗΠΑ είναι αναμφισβήτητα αντίξοοη, δεν θα πρέπει να αποσπά την προσοχή από τη δύναμη άλλων παραγόντων που ενθαρρύνουν τις επενδύσεις στον τομέα.

Τέλος, πιστεύουμε ότι οι αποτιμήσεις στον τομέα των μετοχών ενεργειακής μετάβασης έχουν ήδη λάβει υπόψη κάθε πιθανή διαταραχή και αλλαγή».