του Ηλία Λεκκού

Με την ενίσχυση της αβεβαιότητας για την συνέχεια ή μη της στήριξης των ελληνικών κρατικών ομολόγων από την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) αλλά και την σταδιακή απομάκρυνση των σεναρίων για «παροδικές» πληθωριστικές πιέσεις, το περιβάλλον για την ελληνική αγορά χρέους έχει γίνει δυσκολότερο συγκριτικά με τους προηγούμενους πέντε μήνες. Ωστόσο, παρά το γεγονός ότι οι αγορές αρχίζουν να τηρούν πιο επιφυλακτική στάση οι αποδόσεις των ελληνικών ομολόγων παραμένουν σε αρκετά ελκυστικά επίπεδα με τον Δείκτη Κρατικών Ομολόγων της Τράπεζας Πειραιώς να καταγράφει άνοδο της τάξης του 1,11% στις 688 μονάδες τον Νοέμβριο.

Αντίθετα, τις δύο πρώτες βδομάδες του Δεκεμβρίου καταγράφεται σταθεροποίηση του δείκτη κοντά στα επίπεδα των 685 μονάδων με τους επενδυτές να κρατούν στάση αναμονής πριν τις αποφάσεις της ΕΚΤ την Πέμπτη 16 Δεκεμβρίου.

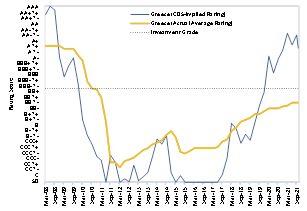

Παρά την συνέχεια στις θετικές εκπλήξεις της ενίσχυσης του ΑΕΠ το τρίτο τρίμηνο του έτους αλλά και την προοπτική για πρόωρη αποπληρωμή των €7,1 δις των δανείων του ΔΝΤ και μέρους των δανείων του πρώτου μνημονίου, η νέα μετάλλαξη της Covid-19 και η στάση της Moodys να διατηρήσει την πιστοληπτική της αξιολόγηση σταθερή ενισχύουν τις πιέσεις στα κρατικά ομόλογα. Συγκεκριμένα, η μέση απόδοση του δείκτη έφτασε το 0,77% στα τέλη Νοεμβρίου και 0,82% στα μέσα Δεκεμβρίου, δηλαδή αυξημένη 56 μονάδες βάσης (μβ) από τα χαμηλά του Ιουλίου με τον δείκτη να έχει χάσει αθροιστικά σχεδόν το 4% της αξίας του.

- Η απόφαση της Moodys να μην προχωρήσει σε αναθεώρηση της πιστοληπτικής διαβάθμισης του ελληνικού χρέους από το Ba3 παρά τις προσδοκίες για το αντίθετο από την πλειονότητα των οικονομικών αναλυτών, ώθησε το 10ετές spread των ελληνικών ομολόγων (έναντι αυτού της γερμανικής 10ετίας) στα υψηλότερα επίπεδα από τον Ιούνιο του 2020. Συγκεκριμένα το 10ετές spread ενισχύθηκε στις 161 μβ στο τέλος Νοεμβρίου και στις 171 μβ στα μέσα Δεκεμβρίου, αυξάνοντας σταδιακά την απόσταση από το επίπεδο των 115 μβ που δικαιολογούν τα βελτιωμένα θεμελιώδη της ελληνικής οικονομίας.

Ο Δείκτης Εταιρικών Ομολόγων κατέγραψε οριακή πτώση 0,06% τον Νοέμβριο παραμένοντας σταθερός στις 146,9 μονάδες με ήπια ανοδική κίνηση να καταγράφεται το πρώτο μισό του Δεκεμβρίου προς τις 147,4 μονάδες. Σύμφωνα με τα στοιχεία από τον Δείκτη Εταιρικών Ομολόγων παρατηρείται ότι σε αντίθεση με τα προηγούμενα έξι χρόνια ο εταιρικός δείκτης υπεραποδίδει του δείκτη κρατικών ομολόγων καταγράφοντας αύξηση της αξίας του δείκτη κατά 4,5-5% για το έτος.

Αντίστοιχα, η μεσοσταθμική απόδοση του δείκτη τον Νοέμβριο κατέγραψε πτώση κατά 9 μβ στο 2,68% ενώ παρέμεινε κοντά σε αυτά τα επίπεδα και τις πρώτες δύο βδομάδες του Δεκεμβρίου (2,67% στις 12 Δεκεμβρίου). Εκμεταλλευόμενες το σχετικά σταθερό κόστος δανεισμού δύο νέες εκδόσεις καταγράφηκαν τον Δεκέμβριο με πρώτη αυτή του 7ετούς ομολόγου της Noval Properties με την ζήτηση να υπερκαλύπτει το ποσό των €120 εκ κατά 2.8 φορές και το κουπόνι να διαμορφώνεται στο 2,65%. Επιπλέον η ΓΕΚ ΤΕΡΝΑ προχώρησε σε έκδοση 7ετούς ομολόγου το οποίο υπερκαλύφθηκε 2,3 φορές με κουπόνι 2.3% (στο κάτω όριο του αρχικού εύρους απόδοσης) με την εταιρεία να αντλεί 300 εκατ. ευρώ.