γράφει ο Ηλίας Λεκκός

Και στο δεύτερο τρίμηνο του έτους διατηρήθηκε ένα πολύ θετικό επενδυτικό κλίμα καθώς οι περισσότερες ριψοκίνδυνες αξίες είχαν θετικές αποδόσεις.

Όμως, ενώ κατά τα δυο προηγούμενα τρίμηνα η επανεκκίνηση των οικονομιών αποτέλεσε την βασική κινητήρια δύναμη των αγορών, η εικόνα που παρουσίασαν οι αγορές το πρόσφατο τρίμηνο είναι δύσκολο να εξηγηθεί μέσα σε αυτό το πλαίσιο.

Πιο συγκεκριμένα, οι θετικές αποδόσεις των μετοχικών αγορών και των εμπορευμάτων, όπως και η σύσφιξη των περισσοτέρων spread κατά πάσα πιθανότητα δεν δικαιολογούνται από την αισιοδοξία της παγκόσμιας οικονομικής επανεκκίνησης αλλά από τον παράγοντα ρευστότητα ο οποίος ήρθε εκ νέου στο προσκήνιο καθώς οι πληθωριστικές πιέσεις έχουν στρέψει την προσοχή των αγορών στην νομισματική πολιτική των ΗΠΑ.

Στην στρατηγική αυτή, λαμβάνοντάς υπ’ όψη το μήνυμα της αγοράς ομολόγων και τα πληθωριστικά στοιχεία που έχουν ανακοινωθεί θεωρούμε πλέον πολύ πιθανό να είμαστε στο σημείο από όπου θα παρατηρηθεί μια επιβράδυνση της οικονομικής ανάπτυξης με πιθανότερες τις αρνητικές εκπλήξεις από τις θετικές.

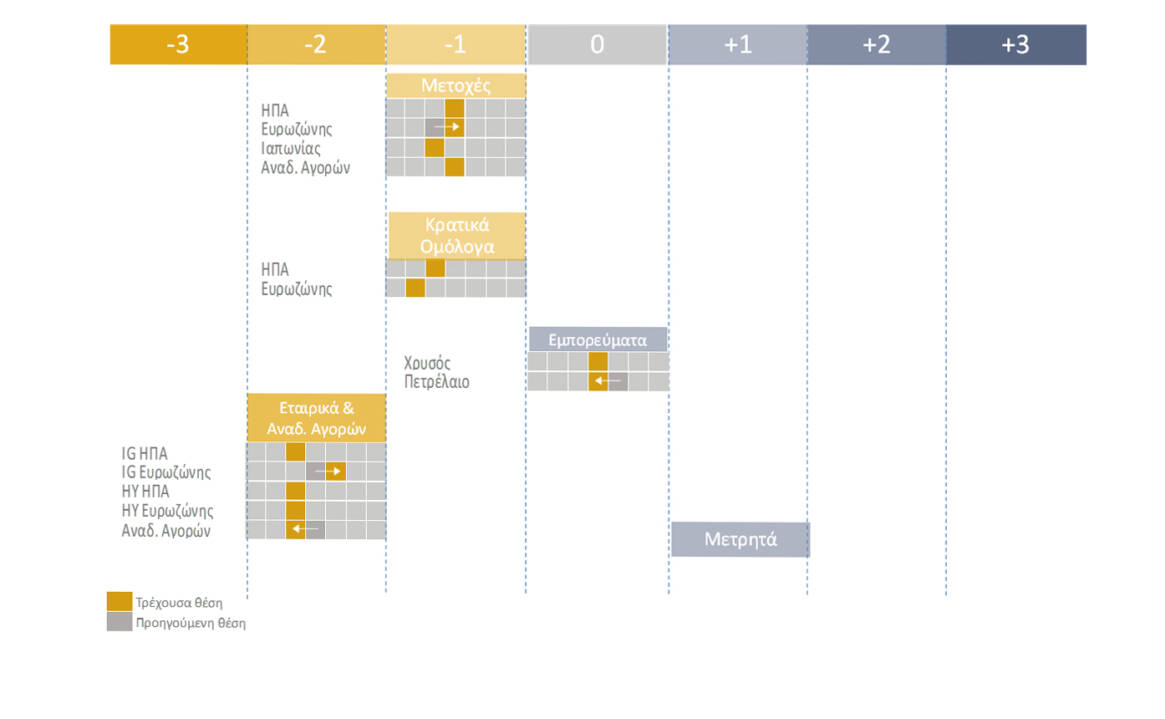

Προχωρούμε σε επιλεκτικές μεταβολές των θέσεων μας. Στις μετοχικές αγορές, συνολικά, παραμένουμε υποεπενδεδυμένοι, λόγω των υψηλών αποτιμήσεων, αναβαθμίζοντας ωστόσο τη θέση μας στην Ευρωζώνη σε ουδέτερη.

Στα κρατικά ομόλογα ΗΠΑ και Ευρωζώνης η θέση μας παραμένει ως είχε, ήπια αρνητική και αρνητική αντίστοιχα.

Τα εταιρικά ομόλογα Επενδυτικής Διαβάθμισης (IG) Ευρωζώνης αναβαθμίζονται σε ήπια θετική θέση ενώ αυτά των Αναδ. Αγορών υποβαθμίζονται σε ήπια αρνητική. Τέλος τα εμπορεύματα υποβαθμίζονται μαζί με το πετρέλαιο σε ουδέτερη θέση και ο χρυσός παραμένει σε ουδέτερη θέση.

{Ο Ηλίας Λεκκός είναι Chief Economist για την Οικονομική

Ανάλυση και Επενδυτική Στρατηγική του Ομίλου Τράπεζας Πειραιώς}