Με το μοιρογνωμόνιο του Ηλία Ζαχαράκη (Fast Finance), (ΧΡΗΜΑ WEEK, 24/11/2020)

Έπρεπε να περάσουν σχεδόν εννέα μήνες για να απεγκλωβιστεί το Χρηματιστήριο Αθηνών από το «τέλμα» και να διαφανούν οι πρώτες ενθαρρυντικές ενδείξεις αναστροφής της τάσης. Θα είναι ο Νοέμβριος μήνας “make or break” για την αγορά –που έχασε το ράλι των διεθνών– ή θα αποτελέσει ένα θετικό διάλειμμα προτού (ξανά) βυθιστεί χαμηλότερα, στο ενδεχόμενο ενός διορθωτικού «γυρίσματος» στη Wall Street;

Η ανακοίνωση των οικονομικών αποτελεσμάτων εννεαμήνου/τρίτου τριμήνου αποτελεί γνώμονα για την αξιολόγηση των εισηγμένων, όπως η μέχρι τώρα πορεία τους αλλά και οι νέες συνθήκες που διαμορφώνονται.

Σε αυτό το Χρήμα Week επιχειρείται η προσέγγιση τριών εισηγμένων της «μεγάλης κεφαλαιοποίησης». Τα 2 από τα 3 big caps (Motor Oil, TITAN) είναι χαρακτηριστικές περιπτώσεις ομίλων –από τους στυλοβάτες της οικονομίας– που δοκιμάστηκαν κατά το διάστημα Μαρτίου-Οκτωβρίου, αλλά πλέον δείχνουν να επανέρχονται σε τροχιά ανάκαμψης.

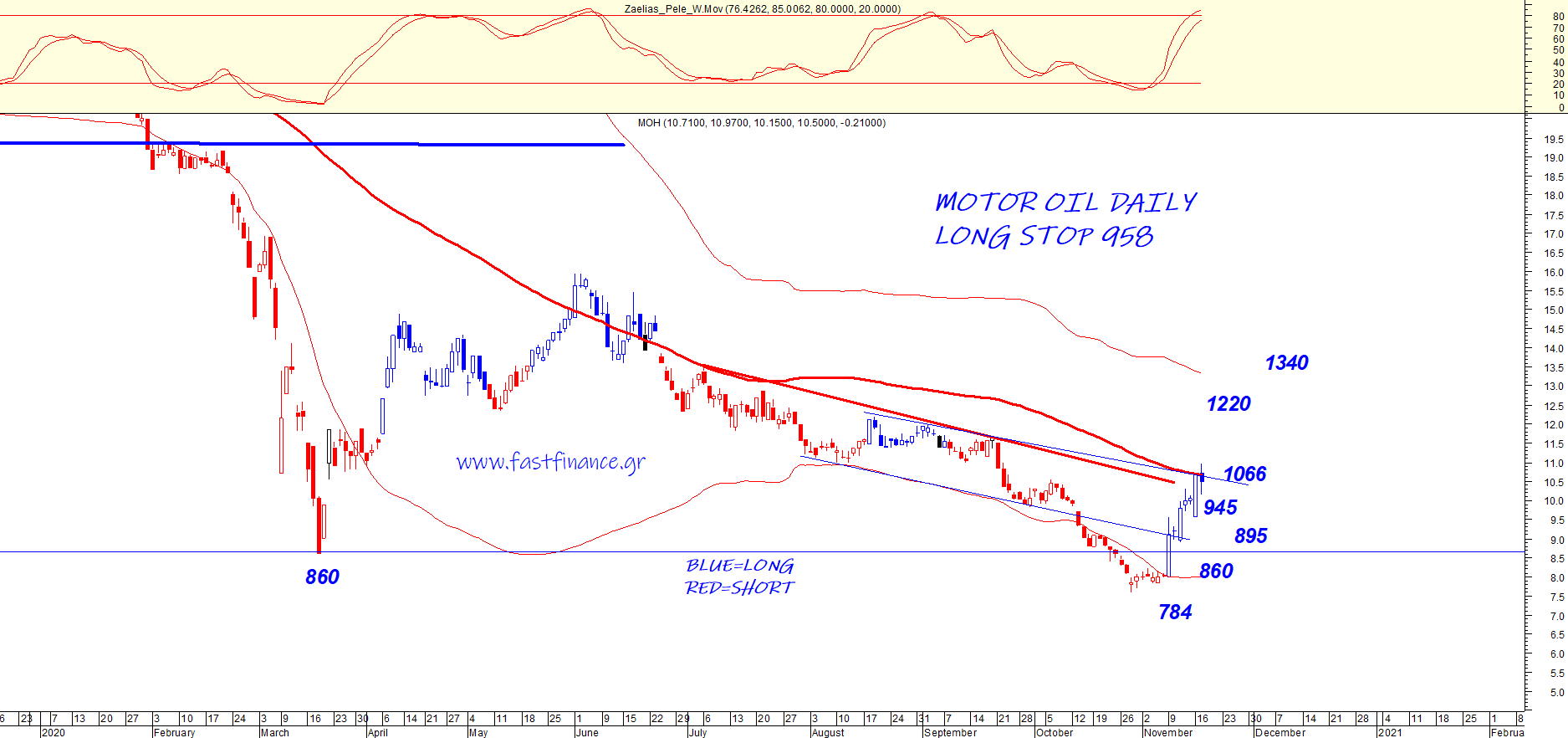

MOTOR OIL

Η πώληση του 7% της Optima Bank ήταν η κίνηση που περίμεναν συγκεκριμένα funds για να ενισχύσουν τις θέσεις που είχαν αρχίσει να «χτίζουν» από τα χαμηλά των 8 ευρώ, μετά από μια περίοδο ταλαιπωρίας στο χρηματιστηριακό ταμπλό και δοκιμασίας των οικονομικών μεγεθών του ομίλου. Είχε προηγηθεί η έξοδος της μετοχής από τον δείκτη MSCI Standard, εξέλιξη που, σύμφωνα με μερίδα αναλυτών, σηματοδοτούσε την ολοκλήρωση ενός πτωτικού κύκλου, στη διάρκεια του οποίου αποτιμήθηκαν και προεξοφλήθηκαν σειρά αρνητικών εξελίξεων για τον κλάδο, διεθνώς. Περίοδος κατά την οποία η μετοχή διόρθωσε περισσότερο από την αγορά, φθάνοντας μέχρι τα 7,60 ευρώ στη συνεδρίαση της 29ης Οκτωβρίου από τα υψηλά των 21,92 σχεδόν έναν χρόνο πριν.

Ο όμιλος (όπως ο ευρύτερος κλάδος διεθνώς) «πλήρωσε» τις συνέπειες της πανδημίας, με κάθετη πτώση των πωλήσεων (με ενδεικτικό το μείον 80% για το αεροπορικό καύσιμο) και με τις έκτακτες συνθήκες που επικράτησαν κατά το δεύτερο τρίμηνο σε εγχώριο και διεθνές επίπεδο.

Ωστόσο, για το δεύτερο εξάμηνο η διοίκηση εκτίμησε πως τα λειτουργικά αποτελέσματα θα βελτιωθούν, λαμβάνοντας, εκτός των άλλων, υπόψη το ότι οι εργασίες συντήρησης του διυλιστηρίου θα συμβάλουν στη διεύρυνση του περιθωρίου στο ανώτερο σημείο του κλάδου.

Οι πρώτες ενδείξεις αναστροφής φάνηκαν στο χρηματιστηριακό ταμπλό στα τέλη Οκτωβρίου, για να ξεκινήσει η ανοδική διόρθωση προς τα 11 ευρώ για τη μετοχή, ως απόρροια της σταδιακής επανεπένδυσης ξένων αλλά και εγχώριων χαρτοφυλακίων.

Η επάνοδος της αποτίμησης της εισηγμένης πάνω από το όριο του ενός (1) δισ. επανενεργοποίησε αρκετά funds που επενδύουν στη συγκεκριμένη κατηγορία των… billionaires. Σε 1,17 δισ. ανέρχεται η χρηματιστηριακή αξία και με την προοπτική μιας επίπονης διαδικασίας επιστροφής των αγορών προς στοιχειώδη κανονικότητα αποτελεί ένα εύλογο σημείο εισόδου κυρίως για passive funds, για χαρτοφυλάκια που επενδύουν σε διαχρονικές επιχειρηματικές αξίες.

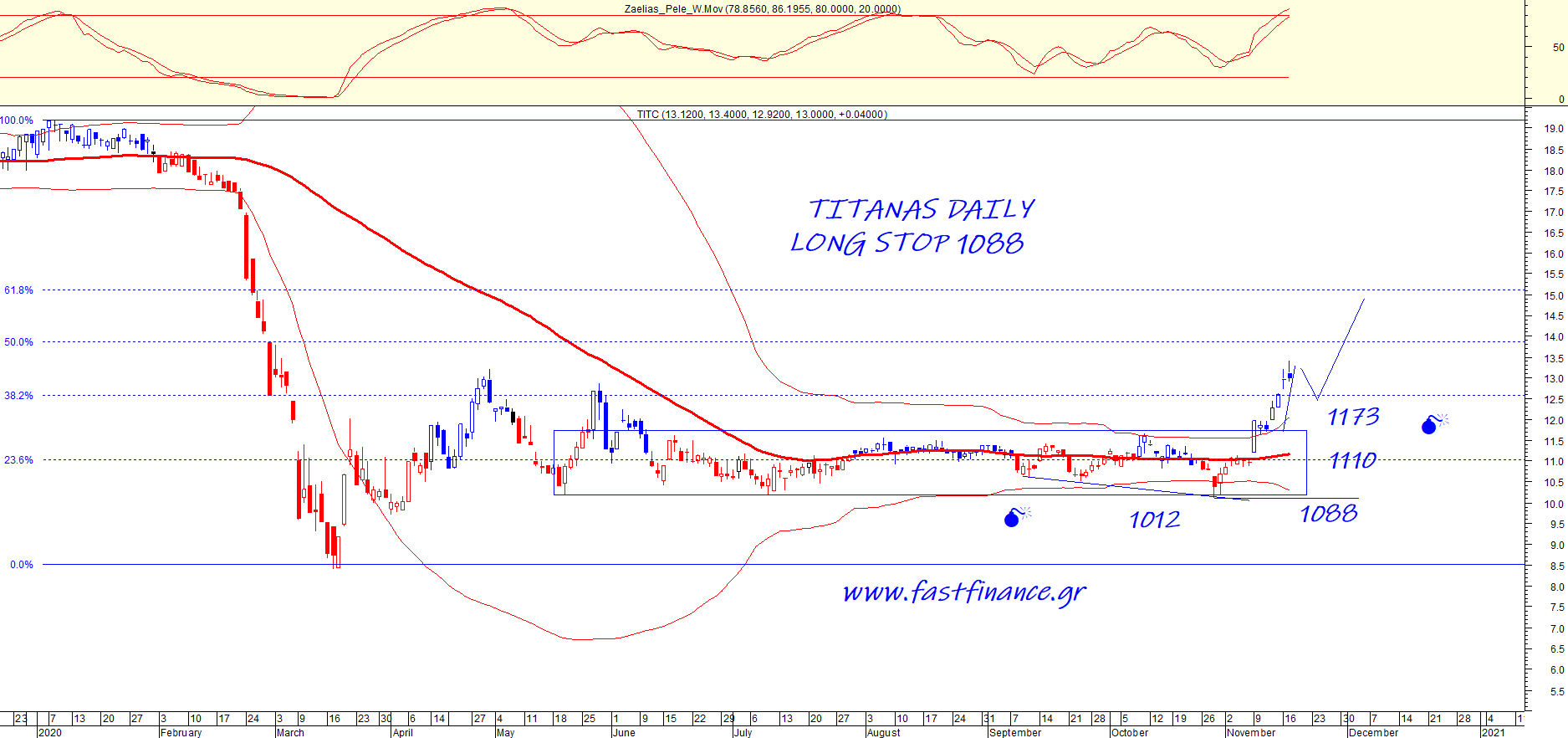

ΤΙΤΑΝ

H έξοδος της εταιρείας από τον δείκτη MSCI Standard (τον Μάιο) σηματοδότησε το διάστημα δοκιμασίας αυτής της παραδοσιακής επιχειρηματικής/επενδυτικής σταθεράς του ελληνικού χρηματιστηρίου, με τη χαμηλή τιμή των 8,4026 να έχει καταγραφεί νωρίτερα, στις 17 Μαρτίου.

Με αποτίμηση χαμηλότερα των 850 εκατ. ευρώ, η ιστορική ελληνική τσιμεντοβιομηχανία (η δεύτερη παλαιότερη στο ΧΑ μετά την Εθνική από το 1912) δοκιμάστηκε όπως και οι περισσότεροι κλάδοι της οικονομίας, «πληρώνοντας» (εν μέρει) και τη μεγάλη έκθεσή της στην αγορά των ΗΠΑ.

Η διοίκηση βελτίωσε το «κόστος χρήματος» (μέσω της έκδοσης νέου ομολόγου 250 εκατ. με εξαγορά αντίστοιχου λήξεως Ιουνίου 2021), αύξησε την παραγωγή της τον Μάιο-Ιούλιο, για να έρθει η ανακοίνωση των οικονομικών μεγεθών τρίτου τριμήνου που επιβεβαίωσε την επαναφορά της ΤΙΤΑΝ σε ανοδική φορά. Σταθερός τζίρος, αύξηση κερδών κατά 28,1% με ενδείξεις για συνέχιση της ανάκαμψης και για το τέταρτο τρίμηνο είχαν ως αποτέλεσμα τη σταδιακή επανενεργοποίηση funds.

Όπως και στην περίπτωση της Motor Oil, η επάνοδος της χρηματιστηριακής αξίας πάνω από το όριο του ενός (1) δισ. ενίσχυσε τις αγορές από funds που επενδύουν σε εταιρείες αυτής της κατηγορίας. Με εύρος τιμών 52 εβδομάδων, από τα 8,4026 μέχρι τα 19,20 (8 Ιανουαρίου), η μετοχή της ΤΙΤΑΝ Cement International παραμένει σε discount έναντι του fair value της, αλλά και του ευρωπαϊκού μέσου όρου του κλάδου.

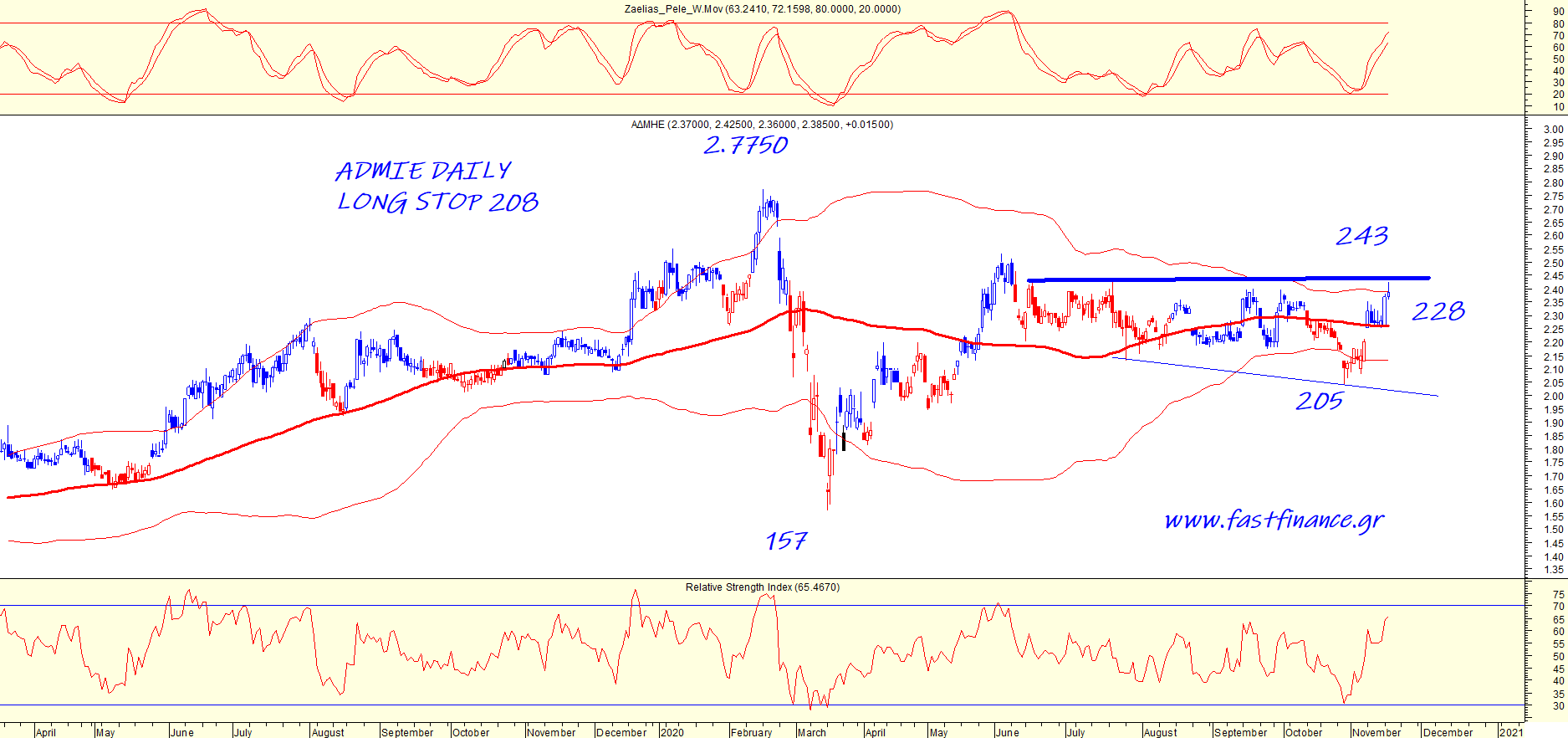

ΑΔΜΗΕ

Στα 560 εκατ., έναντι του 1,4 δισ. της ΔΕΗ, η αποτίμηση του ΑΔΜΗΕ είναι για αρκετούς αναλυτές το «κλειδί» για το monitoring που επιχειρούν τελευταία στη μετοχή του Διαχειριστή. Τεράστια αρνητική απόκλιση/discount σε σχέση με την κοινή τιμή εκκίνησης που είχαν ΑΔΜΗΕ και ΔΕΗ, που συνιστά ένα σημαντικό κίνητρο για την είσοδο funds και ιδιωτών επενδυτών στη μετοχή εταιρείας ενός “hot” κλάδου, με προοπτικές υπεραπόδοσης για το 2021.

Για όσους το 1,4 δισ. της επιχείρησης φαίνεται fair value –σύμφωνα με τα αποτελέσματα του πιο χαρακτηριστικού turnaround story του 2020–, η τρέχουσα αποτίμηση του ΑΔΜΗΕ αποτελεί κλασική περίπτωση deep value εισηγμένης με χαμηλό ρίσκο εισόδου στο μετοχικό κεφάλαιο. Η αναχρηματοδότηση δανείων (350 εκατ.) με ιδιαίτερα ευνοϊκούς όρους αποτέλεσε την «ψήφο εμπιστοσύνης» των αγορών για το outlook του Διαχειριστή, με την Alpha Finance να «βλέπει» discount 30% για τη μετοχή, τη διοίκηση να προχωρά σε νέο δάνειο (400 εκατ. με επίσης ευνοϊκούς όρους), τη Eurobank Equities να την εντάσσει στα top pick της και την Πειραιώς Χρηματιστηριακή να ξεκινά, τη Δευτέρα 16 Νοεμβρίου, την κάλυψη της μετοχής.

Με σύσταση για απόδοση μεγαλύτερη της αγοράς (outperform) και τιμή-στόχο τα 3,3 ευρώ, όταν στο χρηματιστηριακό ταμπλό η μετοχή είναι σε διαπραγμάτευση στα 2,4-2,5 ευρώ. Η αύξηση συναλλαγών στις τελευταίες συνεδριάσεις ενισχύει την εκτίμηση παραγόντων της αγοράς πως «ισχυρά χέρια» τοποθετούνται στο μετοχικό κεφάλαιο του ΑΔΜΗΕ. Το πιθανότερο είναι πως θα εγγράψουν μικρότερες ή μεγαλύτερες υπεραξίες, ανάλογα με τον χρόνο διακράτησης.

……………………..

Πηγή: ΧΡΗΜΑ WEEK, 24/11/2020