της Κυρέλας Πέτρου

Συνεχείς ανακατατάξεις και «πόλεμος» για την κατάκτηση υψηλότερων μεριδίων χαρακτηρίζουν την εγχώρια αγορά των σουπερμάρκετ, η οποία το 2019 εκτιμάται ότι έκλεισε στα 12.360 εκατ. ευρώ, καταγράφοντας αύξηση κατά 3,2% έναντι του 2018.

Σύμφωνα με την εκτίμηση της ΣΤΟΧΑΣΙΣ Σύμβουλοι Επιχειρήσεων ΑΕ, μεσοπρόθεσμα, προβλέπεται ότι το μέγεθος της εγχώριας αγοράς αλυσίδων σουπερμάρκετ θα διαμορφωθεί σε 13.693 εκατ. ευρώ το 2022, με Μέσο Ετήσιο Ρυθμό Μεταβολής (ΜΕΡΜ) 3,5% τη χρονική περίοδο 2020-2022.

Η αγορά των αλυσίδων σουπερμάρκετ αποτελεί ένα πολύ σημαντικό κομμάτι του λιανικού εμπορίου, με πολλαπλό ρόλο στην οικονομική δραστηριότητα της χώρας. Η πρωτόγνωρη οικονομική ύφεση, που ξεκίνησε το 2009, έπληξε τον κλάδο και έχει αφήσει έντονο το «αποτύπωμά» της στην πορεία του. Μεγάλες αλυσίδες πτώχευσαν ή εξαγοράστηκαν, προκαλώντας ισχυρές ανακατατάξεις στον κλάδο.

Παράλληλα, οι επιχειρήσεις, στην προσπάθειά τους, να ενισχύσουν τη βιωσιμότητά τους, εξορθολογίζουν το δίκτυό τους και ταυτόχρονα «μεριμνούν» για τη γεωγραφική τους επέκταση σε εθνικό επίπεδο, με σκοπό τη δημιουργία ενός πανελλαδικού δικτύου. Επίσης, καταγράφεται η προσπάθειά τους για τη δημιουργία/επέκταση καταστημάτων σε τουριστικές περιοχές.

Αποτέλεσμα των παραπάνω ενεργειών, σε συνδυασμό και με την υιοθέτηση σύγχρονων πρακτικών μάρκετινγκ καθώς και την αξιοποίηση του ηλεκτρονικού εμπορίου, είναι η ανάκαμψη της εξεταζόμενης αγοράς από το 2017. Φαίνεται ότι, πλέον, οι επιχειρήσεις ακολουθούν τη ρήση του Ισοκράτη «Ευ σοι το μέλλον έξει αν το παρόν ευ τιθής». Η γενική αυτή διαπίστωση προκύπτει από την πρόσφατη κλαδική μελέτη για τις «Αλυσίδες supermarket» (Οκτώβριος 2019) που εκπόνησε η ΣΤΟΧΑΣΙΣ Σύμβουλοι Επιχειρήσεων ΑΕ (www.stochasis.com), στο πλαίσιο της σειράς των μελετών αγοράς που φέρουν τη διακριτική ονομασία «Κλαδικές Στοχεύσεις».

Όπως αναφέρει ο κ. Βασίλης Ρεγκούζας, πρόεδρος και διευθύνων σύμβουλος της ΣΤΟΧΑΣΙΣ, το μέγεθος της εγχώριας αγοράς αλυσίδων σουπερμάρκετ υπολογίζεται σε 11.980 εκατ. ευρώ το 2018, με τον Μέσο Ετήσιο Ρυθμό Μεταβολής (ΜΕΡΜ) να διαμορφώνεται σε 0,1% τη χρονική περίοδο 2011-2018.

Με βάση την εκτίμηση της ΣΤΟΧΑΣΙΣ για το μέγεθος της εγχώριας αγοράς αλυσίδων σουπερμάρκετ, η ετήσια κατά κεφαλήν κατανάλωση προϊόντων αλυσίδων σουπερμάρκετ παρουσιάζει αύξηση κατά 3,6% το 2018/2017 και η μέση μηνιαία δαπάνη ανά νοικοκυριό αυξήθηκε κατά 4,2% την αντίστοιχη περίοδο.

Σημειώνεται ότι ο ανταγωνισμός στον κλάδο είναι έντονος και εντοπίζεται μεταξύ των υφιστάμενων επιχειρήσεων στην προσπάθεια αύξησης του μεριδίου τους στην αγορά. Η σημερινή κατάσταση των επιχειρήσεων έχει διαμορφωθεί μετά από σημαντικές εξελίξεις, όπως συγχωνεύσεις και εξαγορές, εξορθολογισμό του δικτύου τους κ.ά., προκειμένου να ενισχύσουν τη βιωσιμότητά τους, ύστερα από τη μεγάλη πίεση που δέχτηκαν από τον περιορισμό του διαθέσιμου εισοδήματος των νοικοκυριών στα έτη της ύφεσης. Αποτέλεσμα των παραπάνω ενεργειών ήταν η ανάκαμψη της εξεταζόμενης αγοράς κατά τη διετία 2017-2018.

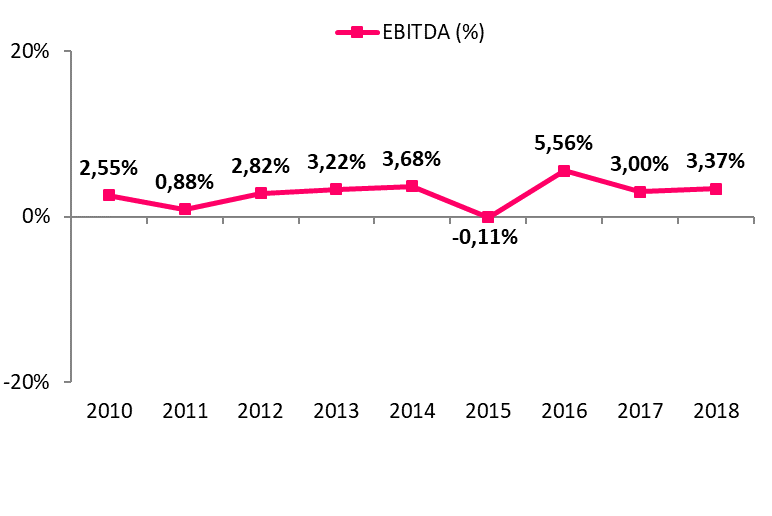

Όσον αφορά στη χρηματοοικονομική ανάλυση, όπως παρατηρεί η υπεύθυνη των κλαδικών μελετών, κ. Κατερίνα Ματσούκα, το EBITDA (%) του κλάδου σταθεροποιήθηκε σε χαμηλότερα επίπεδα κατά τη διετία 2017-2018 σε σχέση με το 2016 και «κινείται» στα επίπεδα του κλάδου του λιανικού εμπορίου. Οι τιμές του δείκτη κάλυψης χρηματοοικονομικών δαπανών τη διετία 2017-2018 επανήλθαν στα επίπεδα του 2014 (2018: 1,89, 2017:1,86, 2014:1,85) και δείχνουν ότι ο κλάδος παραμένει «ευπρόσβλητος» σε πιθανές μεταβολές του οικονομικού περιβάλλοντος. Σημειώνεται ότι από το 2016 δεν περιλαμβάνεται στη χρηματοοικονομική ανάλυση η εταιρεία ΜΑΡΙΝΟΠΟΥΛΟΣ ΑΕ και οι έντονες μεταβολές που παρουσιάζονται το 2015 οφείλονται κυρίως στα οικονομικά μεγέθη της, που επηρέασαν σημαντικά τους χρηματοοικονομικούς δείκτες το αντίστοιχο έτος.

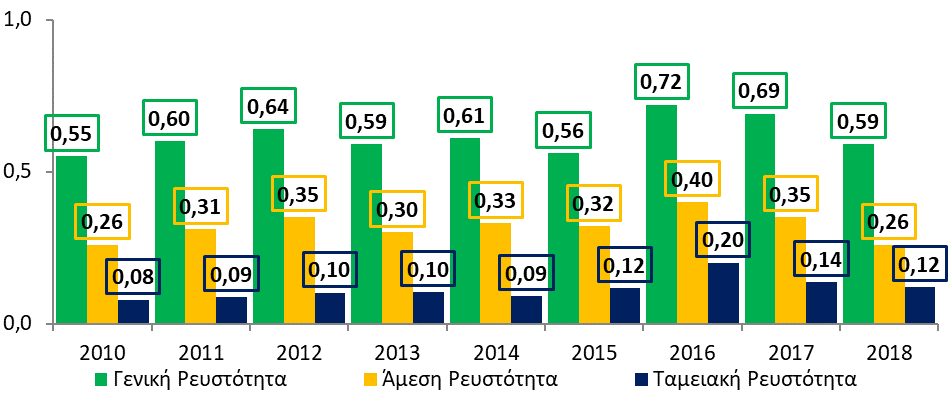

Η οικονομική κατάσταση του κλάδου χαρακτηρίζεται από περιορισμένες συνθήκες γενικής και άμεσης ρευστότητας τη διετία 2017-2018. Σημειώνεται η μείωση όλων των δεικτών ρευστότητας τη διετία 2017-2018 σε σχέση με το 2016. Ωστόσο, οι περιορισμένες τιμές των χρηματοοικονομικών δεικτών ρευστότητας είναι σχετικά σύνηθες φαινόμενο στο λιανικό εμπόριο, γεγονός που ορισμένες φορές δυσχεραίνει το «περιθώριο ασφαλείας» για την αντιμετώπιση ανεπιθύμητων εξελίξεων στη ροή των κεφαλαίων κίνησης.

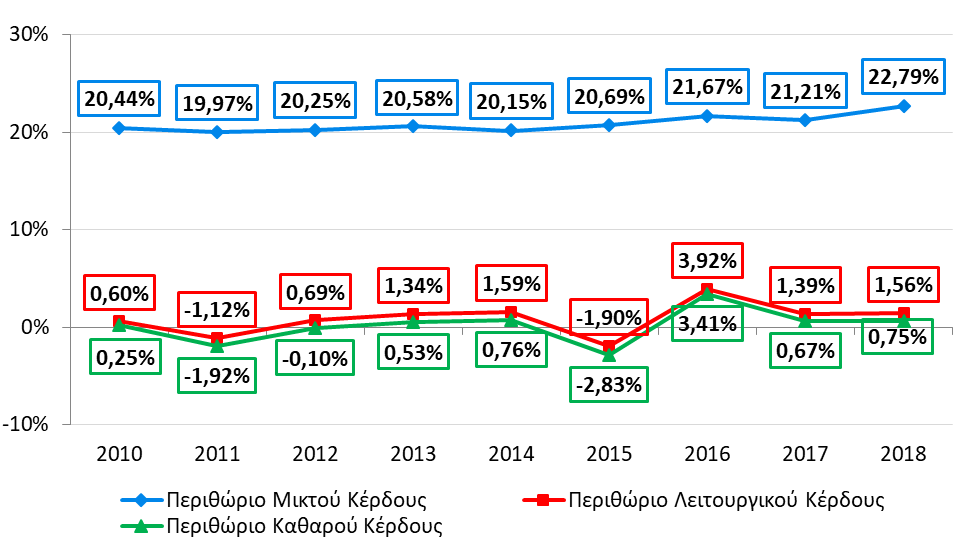

Μετά τις σημαντικές εξελίξεις στον κλάδο, ιδιαίτερα τη διετία 2015-2016, φαίνεται ότι υπάρχει «ομαλοποίηση», καθώς τα περιθώρια λειτουργικού και καθαρού κέρδους επανέρχονται στα «συνήθη» επίπεδα της περιόδου 2013-2014.

Σημειώνεται ότι 7 στις 10 μεγαλύτερες αλυσίδες σουπερμάρκετ, βάσει δημοσιευμένου κύκλου εργασιών το 2018, ξεπερνούν τον μέσο όρο του μικτού κέρδους του συνόλου των εξεταζόμενων επιχειρήσεων του κλάδου. Επίσης, 5 στις 10 μεγαλύτερες αλυσίδες σουπερμάρκετ, βάσει δημοσιευμένου κύκλου εργασιών το 2018, ξεπερνούν τον μέσο όρο του EBITDA (%) του συνόλου των εξεταζόμενων επιχειρήσεων, με τις ίδιες 5 αλυσίδες σουπερμάρκετ να εμφανίζουν συνδυασμό EBITDA και κερδών προ φόρων και αποσβέσεων (%) μεγαλύτερο από τον μέσο όρο του συνόλου των επιχειρήσεων, βάσει δημοσιευμένου κύκλου εργασιών το 2018.

Τέλος, η συνολική αποτιμώμενη εμπορική αξία 31 αλυσίδων σουπερμάρκετ, με δημοσιευμένα οικονομικά στοιχεία για κάθε χρήση της περιόδου 2013-2018, διαμορφώνεται σε 1.093 εκατ. ευρώ το 2018, παρουσιάζοντας Μέσο Ετήσιο Ρυθμό Μεταβολής (ΜΕΡΜ) -6,2% την περίοδο 2015-2018.

………………………….

Περιοδικό ΧΡΗΜΑ, τευχ. Ιανουάριος-Φεβρουάριος 2020