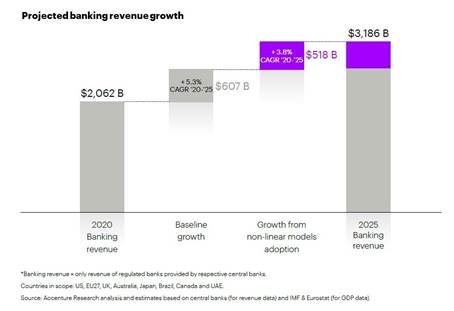

Επανεξετάζοντας τα επιχειρηματικά τους μοντέλα και υιοθετώντας τις καινοτόμες στρατηγικές των αποκλειστικά ψηφιακών ανταγωνιστών τους, οι παραδοσιακές τράπεζες θα μπορούσαν να αυξήσουν τα έσοδα τους κατά ~4% ετησίως. To ποσοστό αυτό μεταφράζεται σε πρόσθετα έσοδα που ξεπερνούν το μισό τρισεκατομμύριο δολάρια μέχρι το 2025, σύμφωνα με νέα μελέτη της Accenture.

Η μελέτη «The Future of Banking: It’s time for a change of perspective» αναλύει τα επιχειρηματικά μοντέλα ~100 κορυφαίων παραδοσιακών τραπεζών και ~200 αποκλειστικά ψηφιακών ανταγωνιστών τους σε 11 χώρες καθώς επίσης το ρόλο που διαδραματίζουν στην τραπεζική αλυσίδα αξίας (banking valuechain). Στο πλαίσιο αυτής της μελέτης, εντοπίστηκαν δύο κοινά επιχειρηματικά μοντέλα:

- Γραμμικά (παραδοσιακά) επιχειρηματικά μοντέλα, όπως εκείνα στα οποία οι τράπεζες πωλούν αποκλειστικά τα δικά τους προϊόντα, εκείνα όπου διανέμουν προϊόντα τρίτων εταιριών μέσα από τα δικά τους κανάλια και εκείνα στα οποία παρέχουν τεχνολογία ή τραπεζικές υπηρεσίες σε τρίτους οργανισμούς.

- Μη γραμμικά (προσαρμόσιμα) επιχειρηματικά μοντέλα, όπου οι τράπεζες συνθέτουν νέα προϊόντα και υπηρεσίες, προσθέτοντας αξία πέρα από την αξιοποίηση των καναλιών διανομής τους, καθώς και περιπτώσεις όπου οι τράπεζες ενσωματώνουν τις λύσεις τους σε υπηρεσίες τρίτων οργανισμών (π.χ. υπηρεσίες ‘buy now, pay later’).

Πολλές από τις κορυφαίες τράπεζες που αναλύονται στη μελέτη υιοθετούν γραμμικά (παραδοσιακά) επιχειρηματικά μοντέλα. Ωστόσο, η μελέτη διαπιστώνει ότι όσες τράπεζες αποδεσμεύσουν τα παραδοσιακά τραπεζικά προϊόντα τους και συνεργαστούν με τρίτες εταιρείες για την ανάπτυξη και προσφορά νέων εξατομικευμένων λύσεων, μπορούν δυνητικά να επιτύχουν μεγαλύτερη ανάπτυξη και υψηλότερες αποτιμήσεις στην αγορά. Συγκεκριμένα, αξιοποιώντας μη γραμμικά επιχειρηματικά μοντέλα, οι τράπεζες θα μπορούσαν να ενισχύσουν τον ετήσιο ρυθμό ανάπτυξής τους έως και 3,8%, γεγονός το οποίο θα οδηγούσε σε επιπλέον έσοδα ύψους 518 δισεκατομμυρίων δολαρίων έως το 2025.

«Σε πρώτη ανάγνωση, ο τραπεζικός κλάδος φαίνεται υγιής, με τις μεγάλες τράπεζες να παρουσιάζουν ισχυρά αποτελέσματα», δήλωσε ο Λάμπρος Τσόλκας, Επικεφαλής του Τομέα Χρηματοοικονομικών Υπηρεσιών και Αντιπρόεδρος της Accenture στην Ελλάδα. «Ωστόσο, με μια πιο προσεκτική ματιά διαπιστώνεται ότι ο συνδυασμός των χαμηλών επιτοκίων, της συμπίεσης των προμηθειών από τον αυξημένο ανταγωνισμό και της έλλειψης διαφοροποίησης διαβρώνει σταδιακά το μερίδιο των τραπεζών στο ΑΕΠ. Μάλιστα σε πολλές αγορές, βλέπουμε τα έσοδα να μετακυλύονται από τις τράπεζες σε νεοεισερχόμενους παίκτες. Ομοίως στη χώρα μας, το χρονικό περιθώριο που είχαν οι τράπεζες να ανταποκριθούν -δεδομένου του μικρού μεγέθους της ελληνικής αγοράς και της χαμηλότερης προτεραιοποίησης στα πλάνα γεωγραφικής επέκτασης των διαφόρων ψηφιακών παρόχων- έχει παρέλθει και ήδη αρχίζουμε να βλέπουμε ένα νέο κύκλο ανταγωνισμού. Στο πλαίσιο αυτό, οι παραδοσιακές τράπεζες σε παγκόσμιο επίπεδο οφείλουν να οραματιστούν εκ νέου το πώς θα δημιουργούν και θα προσφέρουν πελατοκεντρικές τραπεζικές λύσεις, επανεξετάζοντας το επιχειρηματικό τους μοντέλο».

Η μελέτη επισημαίνει ότι μεταξύ 2018 και 2020, οι αποκλειστικά ψηφιακοί παίκτες της αγοράς είχαν πολύ καλύτερες επιδόσεις από τις παραδοσιακές τράπεζες. Ωστόσο, όσοι από αυτούς υιοθέτησαν μη γραμμικά επιχειρηματικά μοντέλα πέτυχαν 76% ετήσιο ρυθμό ανάπτυξης (CAGR) στα έσοδα τους, ενώ οι ψηφιακοί παίκτες που μιμήθηκαν τα παραδοσιακά τραπεζικά μοντέλα των τραπεζών πέτυχαν μόλις 44% CAGR στην ίδια περίοδο.

Επιπρόσθετα, η μελέτη προτείνει τρόπους με τους οποίους οι παραδοσιακές τράπεζες μπορούν να αξιοποιήσουν τα δυνατά τους σημεία -τον ισχυρό ισολογισμό τους, την τεχνογνωσία τους στη διαχείριση κινδύνου και την εμπειρία τους στο κανονιστικό πλαίσιο- προκειμένου να ενισχύσουν το επιχειρηματικό τους μοντέλο και να διαφοροποιηθούν από τον ανταγωνισμό. Συγκεκριμένα, προτείνεται να εξετάσουν το ενδεχόμενο υιοθέτησης ενός από τα ακολούθα μοντέλα ή συνδυασμού αυτών:

- Αποκλειστική πώληση προϊόντων της τράπεζας με έλεγχο σε όλα τα στάδια της αλυσίδας αξίας, έχοντας ως βασικό μοχλό ανάπτυξης την απόκτηση μεγαλύτερου μεριδίου αγοράς κυρίως μέσα από εξαγορές κα συγχωνεύσεις.

- Ανάπτυξη ενός οικοσυστήματος που βασίζεται στα τραπεζικά κανάλια διανομής (φυσικά ή ψηφιακά) για τη διάθεση τραπεζικών και χρηματοοικονομικών προϊόντων από άλλες εταιρείες και δημιουργία μιας αγοράς (marketplace) για τη διανομή μη τραπεζικών προϊόντων.

- Παροχή τραπεζικών υπηρεσιών ή τεχνολογίας (banking as a service) σε άλλους οργανισμούς με στόχο την επίτευξη μεγάλης κλίμακας.

- Ανάπτυξη εντελώς νέων λύσεων για τους τελικούς πελάτες δημιουργώντας ή ομαδοποιώντας κατακερματισμένα προϊόντα και υπηρεσίες (τραπεζικά ή μη), που μπορούν να διανεμηθούν είτε από τραπεζικά είτε άλλα δίκτυα.

«Τα προηγούμενα χρόνια ζήσαμε την κυρίαρχη τάση του ψηφιακού μετασχηματισμού των τραπεζών. Πλέον, η ψηφιοποίηση από μόνη της δεν αποτελεί στοιχείο διαφοροποίησης», δήλωσε ο Γιώργος Παλλιούδης, Financial Services Managing Director της Accenture στην Ελλάδα. «Για να αναπτυχθούν περαιτέρω, οι παραδοσιακές τράπεζες πρέπει να καταστούν ικανές να διαχειρίζονται πολλαπλά επιχειρηματικά μοντέλα ταυτόχρονα. Αυτό προϋποθέτει να αλλάξουν την προσέγγισή τους και να αξιολογήσουν νέα μοντέλα με επίκεντρο την προϊοντική καινοτομία, τις συνεργασίες, τους νέους τρόπους και κανάλια πώλησης, τον εταιρικό τους σκοπό και φυσικά τη βιωσιμότητα. Οι τράπεζες μπορούν να επιλέξουν να διατηρήσουν την τρέχουσα τροχιά ή να πάρουν μια ηγετική θέση στον μετασχηματισμό του δικού τους τραπεζικού επιχειρηματικού μοντέλου, που θα συμβεί σε κάθε περίπτωση. Το μόνο σίγουρο είναι ότι δεν έχουν την πολυτέλεια να παραμείνουν στάσιμες.»

Διαβάστε αναλυτικά τη μελέτη εδώ.