Το μέλλον των συντάξεων στην Ελλάδα αλλά και η σταθερότητα των οικονομικών και χρηματιστηριακών εξελίξεων στηρίζονται και στη δραστηριότητα της ΑΕΔΑΚ Ασφαλιστικών Ταμείων, που φέτος συμπληρώνει 24 χρόνια ζωής. Στα μισά από αυτά, την ΑΕΔΑΚ διευθύνει ο οικονομολόγος, διευθυντής Διαχείρισης Χαρτοφυλακίων, Θεμιστοκλής Χαντζαρίδης.

Γεννημένος στο Τορόντο του Καναδά, με σπουδές στο Πανεπιστήμιο του Guelph στο Οντάριο, ο κ. Χαντζαρίδης έχει να παρουσιάσει μια πλούσια επαγγελματική εμπειρία στη διαχείριση χαρτοφυλακίων τόσο στον ιδιωτικό τομέα όσο και στα επαγγελματικά ταμεία.

Μιλώντας στο ΧΡΗΜΑ, ο κ. Χαντζαρίδης αναλύει όχι μόνο τις νέες δυνατότητες της εταιρείας που διαχειρίζεται τα αμοιβαία κεφάλαια των ασφαλιστικών ταμείων, αλλά και τις προοπτικές της αγοράς μας…

Στον Χρήστο Ν. Κώνστα

Συμπληρώνετε ήδη 12 χρόνια στη Διεύθυνση της ΑΕΔΑΚ Ασφαλιστικών Οργανισμών. Έχει εξυπηρετήσει, μέχρι σήμερα, τους σκοπούς της αυτή η επενδυτική πρωτοβουλία; Τι έχει γίνει μέχρι σήμερα και τι πρόκειται να ακολουθήσει;

Η ΑΕΔΑΚ Ασφαλιστικών Οργανισμών συστάθηκε ως Ανώνυμη Εταιρεία Διαχείρισης Αμοιβαίων Κεφαλαίων το έτος 2000, με σκοπό, κατά το καταστατικό της, «την ενεργητική διαχείριση των Αποθεματικών των Ασφαλιστικών Οργανισμών» και στόχο τη μακροπρόθεσμη διαχρονικότητα των αποδόσεων μέσω της βέλτιστης διαχείρισης. Την πλειοψηφία του μετοχικού της κεφαλαίου κατέχει ο e-EFKA, με 80%. Συμμετοχή στο μετοχικό κεφάλαιο της ΑΕΔΑΚ Ασφαλιστικών Οργανισμών έχει και η Εθνική Τράπεζα (20%).

Η εταιρεία έχει αναπτύξει τις εξής λειτουργίες:

• Συγκρότηση Αμοιβαίων Κεφαλαίων

• Διαχείριση Α/Κ με τις σχετικές υποστηρικτικές υπηρεσίες (οικονομικές, νομικές, λογιστήριο, εξυπηρέτησης ΦΚΑ).

Απασχολεί 7 άτομα ως μόνιμο προσωπικό και η διαχείριση των αμοιβαίων κεφαλαίων ανατίθεται σε εξωτερικούς διαχειριστές με διαγωνιστική διαδικασία. Η εταιρεία διοικείται από Διοικητικό Συμβούλιο, το οποίο ορίζεται από τον Υπουργό Εργασίας και Κοινωνικών Υποθέσεων. Η εταιρεία ανήκει στον ευρύτερο δημόσιο τομέα, υπάγεται στον Νόμο 3429/2005 και είναι στο ενιαίο μισθολόγιο.

Ποια είναι τα οικονομικά μεγέθη της ΑΕΔΑΚ Ασφαλιστικών Ταμείων;

Το μετοχικό κεφάλαιο της ΑΕΔΑΚ ανέρχεται στα 3 εκατ. ευρώ και το ύψος των ιδίων κεφαλαίων ανέρχεται στα 15 εκατ. ευρώ. Τα αμοιβαία κεφάλαια εποπτεύονται από την Επιτροπή Κεφαλαιαγοράς, η οποία, ως εθνική εποπτική αρχή, ασκεί έλεγχο σε όλες τις Ανώνυμες Εταιρείες Διαχείρισης Αμοιβαίων Κεφαλαίων για την τήρηση της νομοθεσίας, καθώς και σε θέματα νομιμότητας των πράξεων που συνδέονται με την προστασία των επενδυτών.

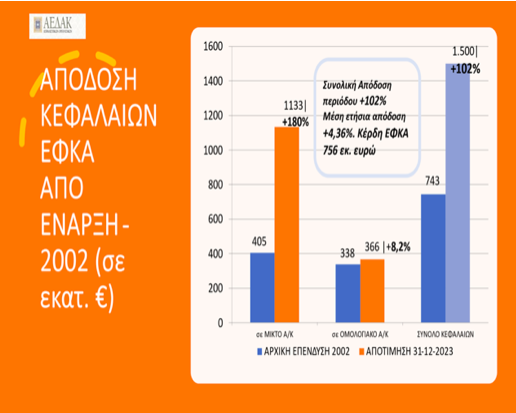

Η ΑΕΔΑΚ διαχειρίζεται έως σήμερα δύο (2) Αμοιβαία Κεφάλαια (Α/Κ), ένα Μικτό και ένα Κρατικών Ευρωπαϊκών Ομολόγων, τα οποία συνεστήθησαν το 2002 και το 2012 (αλλαγή σκοπού), αντίστοιχα, και, σύμφωνα με τη σωρευτική από την έναρξη λειτουργίας τους απόδοση, βρίσκονται στην πρώτη θέση της κατηγορίας τους σε σχέση με τα άλλα αμοιβαία κεφάλαια.

Η πορεία των αγορών για το 2024 θα εξαρτηθεί από την πορεία της οικονομικής δραστηριότητας των ΗΠΑ (κυρίως) και της ζώνης του ευρώ και από τη νομισματική πολιτική των κεντρικών τραπεζών.

Την 29η/12/2023, η αξία του συνολικού ενεργητικού της ανέρχεται σε 1.750 εκατ. ευρώ, εκ των οποίων τα 1.380 εκατ. ευρώ είναι τοποθετημένα σε μικτό Α/Κ και τα υπόλοιπα 369 εκατ. ευρώ σε Α/Κ ευρωπαϊκών κρατικών ομολόγων.

Από πλευράς αποδόσεων, ποιος είναι ο απολογισμός της περσινής χρονιάς;

Οι αποδόσεις των δύο αμοιβαίων για το 2023 είναι οι εξής:

α) για το Μικτό Αμοιβαίο Κεφάλαιο Εσωτερικού +25,72%,

β) για το Ομολογιακό Αμοιβαίο Κεφάλαιο Ευρωπαϊκών Κρατών +8,26%.

Αναλυτικά, οι αποδόσεις των δύο υπό διαχείριση Αμοιβαίων Κεφαλαίων της ΑΕΔΑΚ Α.Ο. είναι οι εξής:

Το Μικτό Αμοιβαίο Κεφάλαιο από την έναρξη διαχείρισης έως τις 29/12/2023 καταγράφει αποδόσεις της τάξεως του 224% και κατατάσσεται πρώτο στην κατηγορία του, με βάση τα επίσημα στατιστικά στοιχεία της Ένωσης Θεσμικών Επενδυτών.

Το Αμοιβαίο Κεφάλαιο Κρατικών Ευρωπαϊκών Ομολόγων από την έναρξη διαχειρίσεως έως τις 29/12/2023 σημειώνει αποδόσεις της τάξεως του 32% και κατατάσσεται πρώτο στην κατηγορία του, με βάση τα επίσημα στατιστικά στοιχεία της Ένωσης Θεσμικών Επενδυτών.

Το συνολικό κέρδος για τον e-ΕΦΚΑ, ως μεριδιούχος της ΑΕΔΑΚ Α.Ο. από τη διαχείριση των δύο Αμοιβαίων Κεφαλαίων, ανέρχεται σε 756 εκατ. ευρώ ή σε απόδοση 102% από την αρχή της διαχείρισης. Η δε χρονοσταθμισμένη ετήσια απόδοση των δύο Α/Κ είναι της τάξεως του 4,36%.

Οι διαχρονικές επιδόσεις των δύο υπό διαχείριση Α/Κ είναι σημαντικές και κατάφεραν να απορροφήσουν τις κρίσεις στις διεθνείς κεφαλαιαγορές που συντελέστηκαν την τελευταία δεκαετία, ενώ απορρόφησαν, όπως ήταν φυσικό, και τις απώλειες του PSI, αποδεικνύοντας ότι η επαγγελματική διαχείριση των αποθεματικών των ΦΚΑ λειτουργεί αποδοτικά και αποτελεσματικά προς όφελός τους.

Υπάρχει κάποιο σχέδιο για τη δημιουργία του επενδυτικού βραχίονα των ΦΚΑ (e-ΕΦΚΑ) αντίστοιχο με του Υπερταμείου;

Υπάρχει η δυνατότητα εφαρμογής ενός σχεδίου για τη δημιουργία μιας εταιρείας που θα διαχειρίζεται συνολικά και καθολικά την κινητή και ακίνητη περιουσία των ΦΚΑ, και όχι μόνο. Ειδικότερα, για να μπορέσει να ενσωματωθεί και η σημαντικά, αλλά κατά βάση, αναξιοποίητη ακίνητη περιουσία των ΦΚΑ, θα μπορούσε να θεσμοθετηθεί η δημιουργία μιας Εταιρείας Συμμετοχών (Holding).

Υπάρχει η δυνατότητα εφαρμογής ενός σχεδίου για τη δημιουργία μιας εταιρείας που θα διαχειρίζεται συνολικά και καθολικά την κινητή και ακίνητη περιουσία των ΦΚΑ, και όχι μόνο. Ειδικότερα, για να μπορέσει να ενσωματωθεί και η σημαντικά, αλλά κατά βάση, αναξιοποίητη ακίνητη περιουσία των ΦΚΑ, θα μπορούσε να θεσμοθετηθεί η δημιουργία μιας Εταιρείας Συμμετοχών (Holding).

Η εταιρεία αυτή θα μπορούσε, κάτω από την ομπρέλα της, με τη μορφή θυγατρικών εταιρειών, να ελέγχει και να διευθύνει τρεις (3) εταιρείες, και συγκεκριμένα την ΑΕΔΑΚ Α.Ο., την ΕΔΕΚΤ Α.Ε.Π.Ε.Υ. και τη νεοσυσταθείσα Επενδυτική Εταιρεία Ακινήτων (η οποία θα ενσωματώνει όλη την ακίνητη περιουσία των ΦΚΑ και θα αναλάβει την επαγγελματική της αξιοποίηση με κάθε πρόσφορο μέσο, για τη δημιουργία προσόδων και υπεραξιών).

Με τον παραπάνω εταιρικό μετασχηματισμό, η νέα αυτή εταιρεία (Holding) θα εισπράττει τα κέρδη των θυγατρικών υπό τη μορφή μερισμάτων και ταυτόχρονα θα απολαμβάνει και ευνοϊκότερο-χαμηλότερο φορολογικό συντελεστή. Εξυπακούεται ότι οι νομοθετικές ρυθμίσεις –για να λειτουργήσει με όρους αγοράς– ισχύουν και σε αυτήν την περίπτωση.

Συνεπώς, θα ήταν ευκόλως δυνατό να επιτευχθεί η ενοποίηση της διαχείρισης των χρηματοοικονομικών επενδύσεων των ΦΚΑ, με παράλληλο διαχωρισμό και ενοποίηση της διαχείρισης της ακίνητης περιουσίας τους.

Τα εμπλεκόμενα Υπουργεία Εργασίας και Οικονομικών, προωθώντας τις αναγκαίες νομοθετικές ρυθμίσεις, θα πρέπει να εξασφαλίσουν την αύξηση των βαθμών ελευθερίας των λειτουργικών και επενδυτικών δυνατοτήτων της νέας εταιρείας προς την κατεύθυνση:

– Της δυνατότητας διαχείρισης (με υποχρεωτικό χαρακτήρα) των αποθεματικών και άλλων ταμείων και φορέων του Δημοσίου και των ΟΤΑ (π.χ. Δήμων, Περιφερειών κ.λπ.).

– Της αδειοδότησης της νέας εταιρείας για δραστηριοποίηση στον δεύτερο πυλώνα ασφάλισης του συνταξιοδοτικού μας συστήματος (Ταμεία Επαγγελματικής Ασφάλισης).

– Της σημαντικής ενίσχυσης του εξειδικευμένου ανθρώπινου δυναμικού της εταιρείας, ώστε να καταστεί η εταιρεία ικανή να διαχειρίζεται αποτελεσματικά η ίδια (αυτοδιαχείριση) μέρος ή το σύνολο από τα κεφάλαια που θα της εμπιστεύονται οι ΦΚΑ. Ενδεχομένως, να πρέπει να εξεταστεί η δυνατότητα θέσπισης νομοθετικών ρυθμίσεων που θα επιτρέπουν τη λειτουργία της ΑΕΔΑΚ με όρους αγοράς (π.χ. ως προς την πρόσληψη του ανθρώπινου δυναμικού), ώστε να μη θεωρηθεί ότι, λόγω της μετοχικής της σύνθεσης, αυτή εντάσσεται στον ευρύτερο δημόσιο τομέα.

– Της νομοθετικής υποχρέωσης όλων των ΦΚΑ για διάθεση των αποθεματικών τους κεφαλαίων προς διαχείριση στη νέα εταιρεία.

– Περαιτέρω, να δύναται να διευρύνει το εύρος των εργασιών της και στη διαχείριση επενδυτικών σχημάτων τύπου ΕΚΕΣ (Επενδυτικά Κεφάλαια Επιχειρηματικών Συμμετοχών), ΑΚΕΣ (Αμοιβαία Κεφάλαια Επενδυτικών Συμμετοχών) και ΑΕΔΟΕΕ (Ανώνυμες Εταιρείες Διαχείρισης Οργανισμών Εναλλακτικών Επενδύσεων, όπως ακινήτων, υποδομών, private equity funds, χρηματοδοτήσεων νεοφυών εταιρειών κ.τ.λ.).

Πώς βλέπετε να εξελίσσεται η δραστηριότητα της ΑΕΔΑΚ Α.Ο. ως φορέα του Ελληνικού Δημοσίου; Μπορεί να συνεισφέρει στην ανάπτυξη του ΤΕΚΑ;

Εκ του αποτελέσματος, η πορεία της ΑΕΔΑΚ Α.Ο. κρίνεται εξαιρετικά επιτυχημένη. Η επαγγελματική διαχείριση των αποθεματικών των ΦΚΑ, μέσω ΟΣΕΚΑ, το πιο αυστηρά εποπτευόμενο, διαφανές, προσιτό μέσο αποτελεσματικής αξιοποίησης των αποταμιεύσεων και η εξωτερική ανάθεση αυτών, μέσω δοκιμασμένου θεσμικού πλαισίου με τη διαδικασία των δημόσιων διαγωνισμών (4412/2016 δημοσίων συμβάσεων), δημιούργησε πολύ μεγάλη υπεραξία για τους ασφαλισμένους.

Υπάρχει η δυνατότητα εφαρμογής ενός σχεδίου για τη δημιουργία μιας εταιρείας που θα διαχειρίζεται συνολικά και καθολικά την κινητή και ακίνητη περιουσία των ΦΚΑ, και όχι μόνο.

Η πρωτοποριακή για τα δεδομένα του 2000, από το ΙΚΑ, με πρωτοβουλία του τότε διοικητή του, καθηγητή κ. Νεκτάριου, ανάθεση μέρους της διαχείρισης των αποθεματικών ΦΚΑ σε ΑΕΔΑΚ, η οποία ανήκει στους ίδιους τους ασφαλισμένους, λειτούργησε προς όφελος των νυν ασφαλισμένων, αλλά και των γενεών που έρχονται.

Εκτός από τη συγκρότηση αμοιβαίων κεφαλαίων και τη Διοίκησή της, η ΑΕΔΑΚ, διαθέτει επενδυτική επιτροπή η οποία έχει καταρτίσει την επενδυτική στρατηγική, εφαρμόζει τον κανονισμό λειτουργίας της και τον κανονισμό επενδύσεων, ορίζει τους δείκτες αναφοράς, ενώ την τακτική κατανομή την εναποθέτει στη διακριτική ευχέρεια των διαχειριστών. Η τεχνογνωσία και η προστιθέμενη αξία που έχει αποκτήσει στα 22 χρόνια λειτουργίας της ΑΕΔΑΚ Α.Ο., και βεβαίως η αποτελεσματικότητά της, αποτελούν σημαντικά εχέγγυα για το μέλλον του ΤΕΚΑ, όπως αναμορφώθηκε το υφιστάμενο πλαίσιο του δημόσιου υποχρεωτικού κεφαλαιοποιητικού συστήματος επικουρικής ασφάλισης, και είμαστε αρκετά αισιόδοξοι για το εγχείρημα αυτό.

Η ΑΕΔΑΚ Α.Ο., ως φορέας του Ελληνικού Δημοσίου, μπορεί να ενισχύσει και να επεκτείνει τις δραστηριότητές της μέσω της δημιουργίας νέων ΟΣΕΚΑ, απόλυτα προσαρμοσμένων στις απαιτήσεις των ατομικών συνταξιοδοτικών λογαριασμών, προσφέροντας πλήρη γκάμα επενδυτικών προϊόντων όποτε ζητηθεί. Μία εκ των διεθνών πρακτικών είναι, επί παραδείγματι, η εφαρμογή στρατηγικών Κύκλου Ζωής (Life Cycle), τόσο στην επενδυτική πολιτική όσο και στον στρατηγικό σχεδιασμό των ΟΣΕΚΑ σε πράσινες και βιώσιμες επενδύσεις.

Τα Α/Κ έχουν διάρκεια ζωής 40 χρόνια, συμπτωματικά όσο και ο ασφαλιστικός βίος των νεοεισερχόμενων στο ΤΕΚΑ. Γιατί και η ΑΕΔΑΚ είναι, ουσιαστικά, ένας άτυπος κεφαλαιοποιητικός μηχανισμός, που αξιοποίησε αποτελεσματικά ένα πολύ μικρό αρχικό κεφάλαιο και εξάλειψε το μειονέκτημα των μη τακτικών εισφορών οι οποίες συνεισφέρουν στην άρση των διακυμάνσεων των αγορών, ώστε να επιτύχει χαμηλότερη διακύμανση (τυπικών αποκλίσεων-volatility), με συνδυασμό καλύτερων αποδόσεων, δηλαδή να επωφεληθεί τα μέγιστα από την επαγγελματική διαχείριση, ακολουθώντας απλώς τις βέλτιστες πρακτικές των αντίστοιχων κρατικών φορέων του εξωτερικού.

Με τη βέλτιστη διαφοροποίηση κινδύνου, και με το ανάλογο νομοθετικό πλαίσιο, θα είχε επιτευχθεί ακόμα καλύτερη απόδοση αν υπήρχαν και οι προσθήκες της αγοράς των Ηνωμένων Πολιτειών Αμερικής και των αναδυόμενων αγορών, διότι με τον εμπλουτισμό περισσότερων κατηγοριών περιουσιακών στοιχείων θα είχαν ακόμα μεγαλύτερη θετική συνεισφορά στη συνολική απόδοση.

Με τη βέλτιστη διαφοροποίηση κινδύνου, και με το ανάλογο νομοθετικό πλαίσιο, θα είχε επιτευχθεί ακόμα καλύτερη απόδοση αν υπήρχαν και οι προσθήκες της αγοράς των Ηνωμένων Πολιτειών Αμερικής και των αναδυόμενων αγορών, διότι με τον εμπλουτισμό περισσότερων κατηγοριών περιουσιακών στοιχείων θα είχαν ακόμα μεγαλύτερη θετική συνεισφορά στη συνολική απόδοση.

Η εμπειρία αυτό δείχνει, ότι το ρίσκο μειώνεται με τη χρήση διαχρονικής και διεθνικής διαφοροποίησης του χαρτοφυλακίου, ήτοι με συστηματικές τακτικές καταβολές και με την προσθήκη περισσότερων κατηγοριών περιουσιακών στοιχείων.

Ποια είναι η εκτίμησή σας για την πορεία των αγορών το 2024;

Η πορεία των αγορών για το 2024 θα εξαρτηθεί από την πορεία της οικονομικής δραστηριότητας των ΗΠΑ (κυρίως) και της ζώνης του ευρώ και από τη νομισματική πολιτική των κεντρικών τραπεζών. Όλα τα βλέμματα είναι στραμμένα στο αν οι κεντρικές τράπεζες μπορούν να μειώσουν με επιτυχία τον πληθωρισμό χωρίς να οδηγήσουν τις οικονομίες σε ύφεση. Οι γεωπολιτικές εντάσεις παρέχουν ένα δύσκολο σκηνικό, καθώς μαίνονται οι πόλεμοι στη Μέση Ανατολή και την Ουκρανία.

Οι αγορές μπορεί να είναι ευμετάβλητες, καθώς η αβεβαιότητα περιβάλλει την ανάπτυξη, τα επιτόκια και τα γεωπολιτικά γεγονότα. Ως εκ τούτου, η διαφοροποίηση των χαρτοφυλακίων θα είναι ουσιαστικής σημασίας. Η μεταβλητότητα αυτή μπορεί να οδηγήσει σε ευκαιρίες για τη δημιουργία μακροπρόθεσμων θέσεων. Οι τωρινές συνθήκες συνηγορούν στο ότι οι τοποθετήσεις σε ομόλογα θα δώσουν θετικό αποτέλεσμα. Οι αποδόσεις των ομολόγων είναι στα υψηλότερα επίπεδα της τελευταίας δεκαετίας και, με μια οικονομική ύφεση να διαφαίνεται, τα κρατικά ομόλογα υψηλής ποιότητας φαίνονται ελκυστικά. Όσον αφορά τις μετοχές, η μεταβλητότητα των αγορών ίσως οδηγήσει σε σημείο εισόδου εντός του έτους.

Η εκτίμησή σας για τις αγορές στην Ελλάδα;

Η πολιτική σταθερότητα, οι οικονομικές μεταρρυθμίσεις, ο επενδυτικός βαθμός IG στο αξιόχρεο της χώρας, η ενισχυμένη ρευστότητα, τα ανθεκτικά μακροοικονομικά και οι ελκυστικές αποτιμήσεις θα οδηγήσουν σε περαιτέρω ανοδική πορεία το 2024 την ελληνική αγορά και σε υπεραπόδοση έναντι των ευρωπαϊκών αγορών.

Σύμφωνα με το βασικό μας σενάριο, πιστεύουμε ότι πολλοί καταλύτες για την επαναξιολόγηση των ελληνικών μετοχών παραμένουν σε ισχύ.

Ποιοι είναι αυτοί οι καταλύτες;

Η πρόσφατη πτώση των αποδόσεων των ελληνικών ομολόγων (μετά το επίτευγμα του IG), η επιτάχυνση της οικονομικής ανάπτυξης πολύ πάνω από τους μέσους όρους της ΕΕ (ενισχύεται από την αναβαλλόμενη επενδυτική δραστηριότητα, τις ισχυρές συνθήκες στην αγορά εργασίας και τις αυξανόμενες δαπάνες RRF-Ταμείο Ανάκαμψης), σε συνδυασμό με μια πρόσθετη ώθηση από την επιστροφή στην επενδυτική βαθμίδα και τις μεταρρυθμίσεις που ενισχύουν την ανάπτυξη, η πολιτική σταθερότητα, που οδηγεί σε μια μοναδική ευκαιρία για διαρθρωτικές μεταρρυθμίσεις υπέρ της ανάπτυξης, η επιστροφή της εμπιστοσύνης των επενδυτών (γ. 8 δισ. ευρώ σε προσφορές ή 12 φορές υπερεγγραφή για την IPO του ΔΑΑ περίπου 0,8 δισ. ευρώ), η συνεχιζόμενη δημοσιονομική υπεραπόδοση και υποστήριξη αποτίμησης τόσο σε απόλυτη όσο και σε σχετική βάση (το EV/EBITDA 2024e της ελληνικής αγοράς είναι 5,7x σε έκπτωση >50% έναντι των αντίστοιχων ευρωπαϊκών αγορών, τα multiples P/E διαπραγματεύονται σε χαμηλά επίπεδα σε σχέση με τους αντίστοιχους δείκτες των ευρωπαϊκών κεφαλαιαγορών).

Στα αρνητικά, τα εταιρικά κέρδη παραμένουν «μπαλαντέρ», με τις συναινετικές εκτιμήσεις να υποδεικνύουν ελαφρώς χαμηλότερη συνολική αύξηση EPS για την ελληνική αγορά φέτος.

Συνολικά, πιστεύουμε ότι οι προαναφερθέντες καταλύτες, μαζί με την αυξημένη ρευστότητα, με βάση τις αυξανόμενες ροές επενδυτών μετά την IG και την τοποθέτηση ενόψει της επερχόμενης αναβάθμισης της χρηματιστηριακής αγοράς σε κατάσταση ανεπτυγμένης αγοράς (περισσότερο μια ιστορία του 2025), θα μπορούσαν να προσφέρουν υποστήριξη σε περιόδους ακραίας αστάθειας και με ξένες πιέσεις στην αγορά. Υποθέτοντας ότι δεν θα σημειωθεί νέο σημαντικό εξωτερικό αρνητικό σοκ, οι ελληνικές μετοχές (ATG) θα μπορούσαν να επιτύχουν περαιτέρω κέρδη, τελειώνοντας τη χρονιά πάνω από το επίπεδο των 1.500, με βασικά θέματα τη μεταβλητότητα και το picking μετοχών.

Η συνολική μας εποικοδομητική προοπτική για το 2024 παραμένει περικυκλωμένη από μακροοικονομική αβεβαιότητα και γεωπολιτικούς κινδύνους, με τις εκλογές στις ΗΠΑ στις 24 Νοεμβρίου να μπαίνουν σταδιακά στο παιχνίδι και να προσθέτουν αστάθεια στις παγκόσμιες αγορές.

Aπό το περιοδικό ΧΡΗΜΑ