της Κυρέλας Πέτρου

Η μερισματική πολιτική που ακολουθεί κάθε επιχείρηση αποτελεί βασικό και σημαντικό κριτήριο για την επιλογή ή μη της μετοχής της. Η στήριξη των μετόχων αποτελεί μείζον μέλημα για τις εισηγμένες στο Χρηματιστήριο Αθηνών επιχειρήσεις όλων των κλάδων. Ωστόσο, οι συνθήκες των τελευταίων ετών δεν το επιτρέπουν πάντα. Στην παρακάτω ανάλυση και κατάταξη αποτυπώνονται η μερισματική πολιτική και οι αποδόσεις των εισηγμένων στο ΧΑ εταιρειών.

Σημειώνεται ότι ως μερισματική απόδοση εννοείται το μέρισμα που πληρώνει μια εταιρεία ως ποσοστό επί της χρηματιστηριακής τιμής της μετοχής της, για μια συγκεκριμένη χρονική περίοδο. Υπολογίζεται διαιρώντας το ετήσιο μέρισμα με την τιμή της μετοχής.

Η μερισματική απόδοση είναι ένας τρόπος να μετρηθεί το κέρδος που προσφέρει μια μετοχή για κάθε ευρώ που επενδύεται σε αυτήν. Ως εκ τούτου, οι επενδυτές-μέτοχοι που θέλουν να εξασφαλίσουν ένα ελάχιστο εισόδημα θα προτιμήσουν τις μετοχές με τις υψηλότερες μερισματικές αποδόσεις.

Κατά τη διάρκεια περιόδων αυξημένης αβεβαιότητας, οι επενδυτές, συχνά, διστάζουν να υιοθετήσουν επενδυτικές ιδέες που βασίζονται σε καθαρά αποτιμησιακά χαρακτηριστικά και τείνουν να στρέφονται σε μετοχές που «επιβραβεύουν» τους μετόχους τους με υψηλές μερισματικές αποδόσεις. Πρόκειται για μετοχές που συνήθως διαθέτουν ισχυρούς ισολογισμούς, αυξημένα ταμειακά διαθέσιμα και υγιείς ταμειακές ροές. Με τον τρόπο αυτό αποτελούν κατάλληλες επιλογές για ένα αμυντικό χαρτοφυλάκιο, καθώς οι επενδυτές θεωρούν ότι σε πτωτικές κινήσεις της αγοράς μέρος της υποχώρησης θα καλυφθεί από τις εισροές μερισμάτων ή επιστροφών κεφαλαίου.

Αναλύοντας ιστορικά στοιχεία των εισηγμένων μετοχών του ελληνικού χρηματιστηρίου για την περίοδο 2016-2020, σε σύνολο 177 εισηγμένων εταιρειών, το 40% έχει επιβραβεύσει τους μετόχους του με διανομή μετρητών τουλάχιστον μία φορά ενώ το 60% δεν έχει προχωρήσει σε καμία διανομή μερίσματος ή επιστροφής κεφαλαίου.

Όπως προκύπτει από την ανάλυση της Eurobank Equities, κατά την τελευταία τετραετία, οι εισηγμένες εταιρείες έχουν διανείμει μερίσματα και επιστροφές κεφαλαίου συνολικού ποσού 6,2 δισ. ευρώ περίπου, ενώ αναμένεται αυξητική τάση τα επόμενα έτη, λόγω ενός πιο υποστηρικτικού μακροοικονομικού περιβάλλοντος.

Όπως αναφέρει, χαρακτηριστικά, ο επικεφαλής του Τμήματος Ανάλυσης της Eurobank Equities, κ. Σταμάτης Δραζιώτης: «Συνεχίζουμε να προτιμούμε μετοχές με υψηλές μερισματικές αποδόσεις εν μέσω ενός περιβάλλοντος χαμηλών επιτοκίων. Συνολικά, εκτιμούμε άνοδο της μέσης μερισματικής απόδοσης μη τραπεζικών μετοχών σε επίπεδα άνω του 4% κατά την περίοδο 2020-2021, από 3% περίπου την προηγούμενη διετία».

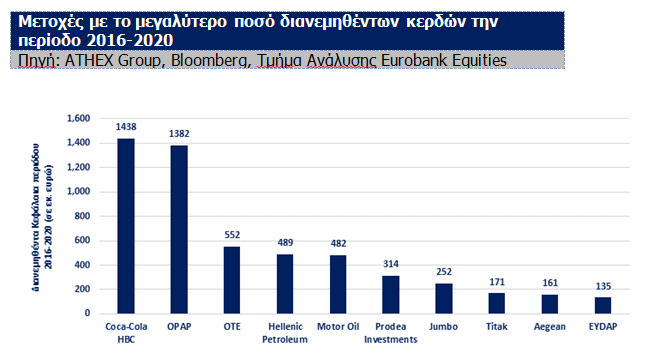

Σε απόλυτα μεγέθη διανεμηθέντων μερισμάτων και κεφαλαίων, ξεχωρίζουν οι μετοχές μεγάλης κεφαλαιοποίησης. Τα υψηλότερα συνολικά κεφάλαια έχουν διανείμει κατά την προαναφερθείσα περίοδο η Coca-Cola Hellenic (1,4 δισ. ευρώ) και ο ΟΠΑΠ (1,4 δισ. ευρώ), που αντιπροσωπεύουν πάνω από το 40% των συνολικών μερισμάτων του ΧΑ. Την πεντάδα συμπληρώνουν ο ΟΤΕ (552 εκατ. ευρώ, εξαιρουμένου του προγράμματος επαναγοράς μετοχών), τα Ελληνικά Πετρέλαια (489 εκατ. ευρώ) και η Motor Oil (482 εκατ. ευρώ). Ακολουθούν η Prodea Investments, η Jumbo, ο TITAN, η Aegean Airlines και η ΕΥΔΑΠ.

Σε επίπεδο μερισματικών αποδόσεων, σημαντικές μερισματικές αποδόσεις υπάρχουν σε ολόκληρο το φάσμα των εισηγμένων, και όχι μόνο στην υψηλή κεφαλαιοποίηση. Ενδεικτικά, αναφέρουμε ότι από τις 10 μετοχές με την υψηλότερη μέση μερισματική απόδοση κατά την περίοδο 2016-2020, σχεδόν οι μισές προέρχονται από τη μεγάλη κεφαλαιοποίηση.

Τις υψηλότερες μερισματικές αποδόσεις καταγράφουν οι μετοχές των ΟΠΑΠ (9,6%), Inform Lykos (9,0%) και Paperpack (8,7%). Τη δεκάδα συμπληρώνουν οι Φ. Νάκας, Epsilon Net, Entersoft, Aegean Airlines, Prodea Investments και Motor Oil.

Από τις εταιρείες του FTSE Μεγάλης Κεφαλαιοποίησης, πέρα από τον ΟΠΑΠ, υψηλή μέση μερισματική απόδοση σημειώνουν οι μετοχές των Aegean (7,3%), Prodea Investments (6,5%) και Motor Oil (6,4%).

Περιοδικό ΧΡΗΜΑ, τευχ. Ιανουάριος-Φεβρουάριος 2020