Aναδημοσίευση από περιοδικό ΧΡΗΜΑ

Με την ανακοίνωση των μεγεθών και τις τηλεδιασκέψεις που ακολούθησαν, οι αναλυτές έχουν πλέον πολύ πιο ξεκάθαρη εικόνα για τους στόχους και το τι μπορούν να περιμένουν τη φετινή χρονιά από πλευράς εσόδων, κερδοφορίας και μείωσης των μη εξυπηρετούμενων δανείων για τις τέσσερις τράπεζες.

Ήδη η Goldman Sachs παραδέχεται πως ο ρυθμός μείωσης στα NPLs ήταν αδύναμος στο πρώτο τρίμηνο –η απόκλιση θα αντισταθμιστεί από τη μεγαλύτερη μείωση των μη εξυπηρετούμενων ανοιγμάτων (NPEs).

O αμερικανικός οίκος σημειώνει πως οι «αντίθετοι άνεμοι» στα έσοδα των τραπεζών παραμένουν, και έτσι προχωρά σε μείωση κατά 2-4% της τιμής-στόχου των μετοχών τους αλλά και των εκτιμήσεων για την κερδοφορία του κλάδου κατά την περίοδο 2019-2020.

Όπως τονίζει η Goldman Sachs, το πρώτο τρίμηνο εντάθηκε η πίεση στα έσοδα από κύριες τραπεζικές δραστηριότητες, με τον αντίκτυπο της συνεχιζόμενης απομόχλευσης, της αναδιάρθρωσης δανείων, της συμπίεσης των spreads και της εφαρμογής του IFRS9 να υπερβαίνει τα οφέλη από το χαμηλότερο κόστος χρηματοδότησης.

Παράλληλα, σημειώνει πως οι περισσότερες τράπεζες είδαν πιο αδύναμη τάση στον σχηματισμό μη εξυπηρετούμενων δανείων το πρώτο τρίμηνο, κυρίως λόγω των ηπιότερων επιδόσεων στις ενέργειες αναδιάρθρωσης στο κομμάτι της λιανικής, με τους δείκτες των NPLs να διαμορφώνονται στο 31-35%.

Αυτό, ωστόσο, αναμένεται να αντισταθμιστεί από τη μεγαλύτερη μείωση των ΝPEs από τις προγραμματισμένες πωλήσεις χαρτοφυλακίου, με τις τέσσερις τράπεζες να περιμένουν να κλείσουν περαιτέρω συναλλαγές μέχρι το τέλος του έτους.

Αυτή είναι η μία όψη, γιατί ο οίκος Moody’s «βλέπει» άλλη μία, κι αυτό γιατί, παρά το ότι η πρόοδος των ευρωπαϊκών τραπεζών στη μείωση των NPLs την τελευταία τετραετία ήταν ικανοποιητική, το μεγάλο απόθεμα προβληματικών δανείων εξακολουθεί να παραμένει ένα βαρύ φορτίο για τους ομίλους. Γεγονός που προκαλεί ανησυχίες στην ECB και τον SSM, ενώ ο υψηλός κίνδυνος στα περιουσιακά στοιχεία αυτών των τραπεζών φρενάρει στην ανάκαμψη της πιστοληπτικής τους ικανότητας.

Ειδικότερα για την Ελλάδα, ο οίκος «χτυπάει καμπανάκι» για τα υψηλά επίπεδα των NPLs, προειδοποιώντας ότι θα εμποδίσουν τη δυνατότητα των τραπεζών να στηρίξουν την οικονομική ανάπτυξη.

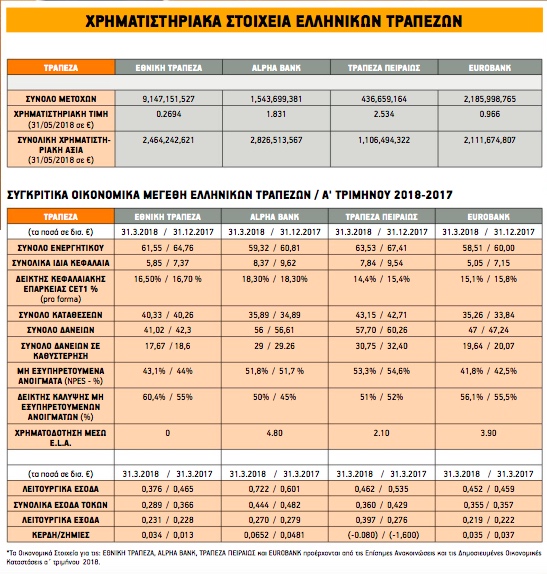

Στους σχετικούς πίνακες (επεξεργασία στοιχείων από τη Δεπόλας Χρηματιστηριακή), είναι αναλυτική η εικόνα των μεγεθών και των ποιοτικών χαρακτηριστικών και για τους τέσσερις συστημικούς ομίλους, για το πρώτο τρίμηνο, δίνοντας παράλληλα τη δυνατότητα σύγκρισης με το αντίστοιχο διάστημα του 2017.

Σε γενικές γραμμές, τα αποτελέσματα δεν έκρυβαν εκπλήξεις –ούτε ευχάριστες, αλλά ούτε και δυσάρεστες–, ωστόσο καθίσταται σαφές πως και το 2018 θα είναι άλλη μια χρονιά άμυνας για τις τράπεζες. Η πάνω γραμμή των αποτελεσμάτων ήταν αδύναμη, γεγονός που οδηγεί σε χαμηλότερα κέρδη προ προβλέψεων και στις τέσσερις, τάση που θα συνεχιστεί όλο το 2018.

Οι αιτίες για τη μείωση των προ προβλέψεων είναι η συνεχιζόμενη απομόχλευση αλλά και η εφαρμογή των νέων λογιστικών προτύπων. Όμως, κοινή είναι η εκτίμηση πως το κρίσιμο σημείο είναι η στοχοθεσία για τη μείωση των ΝΡΕs –εκεί θα παιχτεί το στοίχημα και από την έκβασή του θα κριθεί η «επόμενη ημέρα» στο εγχώριο banking.

Τα αποτελέσματα πρώτου τριμήνου έδειξαν ότι ο ρυθμός αθέτησης διατηρεί το απόθεμα των NPLs και οι ρυθμίσεις δεν έχουν ακόμη αποδώσει τις επιθυμητές ανακτήσεις NPEs. Οι διοικήσεις των τραπεζών πάντως ήταν σαφείς πως οι στόχοι για τη μείωση των ΝPEs θα επιτευχθούν.

Αναφορικά με τις πωλήσεις που θα γίνουν φέτος, η Alpha Bank, εκτός από το project Jupiter –που είναι χαρτοφυλάκιο με μη εξυπηρετούμενα επιχειρηματικά που έχουν εξασφαλίσεις επί ακινήτων–, θα διαθέσει και ένα χαρτοφυλάκιο χωρίς εξασφαλίσεις.

Η Eurobank θα διαθέσει δύο χαρτοφυλάκια NPEs, το ένα αφορά τίτλους χωρίς εξασφαλίσεις συνολικού ύψους περίπου 1 δισ., ενώ θα υπάρξει και ένα δεύτερο πακέτο με πωλήσεις δανείων που έχουν εξασφαλίσεις.

Η Πειραιώς ολοκλήρωσε την πώληση του ΑΜΟΕΒΑ (δάνεια με εξασφαλίσεις) και βρίσκεται στην τελική φάση για την πώληση ενός ακόμη πακέτου, του Arctos (καταναλωτικά χωρίς εξασφαλίσεις). Αθροιστικά, φθάνουν στο 1,3 δισ. (από αυτά τα 400 εκατ. είναι εντός ισολογισμού).

Η Εθνική προγραμματίζει να βγάλει προς πώληση –στο δεύτερο εξάμηνο– χαρτοφυλάκιο μη εξυπηρετούμενων δανείων με εξασφαλίσεις, από τα οποία 600 εκατ. είναι εντός ισολογισμού.

Μια άλλη παράμετρος αφορά στο ότι οι αναλυτές, μετά την ανακοίνωση του πρώτου τριμήνου, προχωρούν σε μείωση των εκτιμήσεών τους τόσο για τα συνολικά έσοδα όσο και για τα καθαρά κέρδη.

Συνεπώς, είναι προφανές πως ο κλάδος έχει κάνει βήματα, πλην όμως έχει να διανύσει απόσταση μεγάλη και δύσβατη. Με τις αγορές να έχουν αφήσει πίσω στο 2017 τις εύκολες μέρες και τις υψηλές αποδόσεις, μπαίνοντας πλέον σε περίοδο νευρικότητας και αυξημένης μεταβλητότητας. Με την καμπύλη των επιτοκίων από ΗΠΑ μέχρι Ευρώπη –και αλλού– να έχει πάρει την ανιούσα.