του Βάιου Κρόκου

Την ώρα που συνεχίζεται ο αγώνας δρόμου για την ενεργοποίηση χρηματοδοτικών εργαλείων σε Ελλάδα και Ευρώπη για την στήριξη των οικονομίων, η ασφαλιστική αγορά – που αποτελεί τον μεγαλύτερο επενδυτή – παραμένει σε μεγάλο βαθμό αναξιοποίητη. Δεν αποτελεί αυτό κάποια καινούργια είδηση, καθώς και η ίδια η αγορά τόσο θεσμικά όσο και σε επίπεδο στελεχών το έχει επισημάνει κατά καιρούς.

Μόλις προχθές, ο πρόεδρος της ΕΑΕΕ, κ. Αλέξανδρος Σαρρηγεωργίου επανάφερε το ζήτημα, εστιάζοντας στο γεγονός ότι όλες οι κυβερνήσεις τα τελευταία χρόνια δεν έχουν αξιοποιήσει κατάλληλα την ασφαλιστική αγορά και τις δυνατότητες που έχει ως ο μεγαλύτερος επενδυτής κεφαλαίων.

Τόνισε επίσης την αναγκαιότητα να βρεθεί μια «χρυσή τομή» με την Πολιτεία ώστε ένα μέρος των 14,5 δις να μπορέσουν να αξιοποιηθούν απευθείας προς όφελος της ελληνικής – τοπικής οικονομίας. Με επιτόκια που θα συμφέρουν τόσο την αγορά όσο και το ελληνικό δημόσιο, πάντα υπό το πρίσμα και τους κανόνες του Solvency II.

Και στο παρελθόν στελέχη του κλάδου έχουν επισημάνει τις δυνατότητες που έχει η αγορά να στηρίξει χρηματοδοτικά τις προσπάθειες της ελληνικής οικονομίας, υπό την προϋπόθεση ωστόσο ότι η παραγωγή που παραμένει κολλημένη περίπου στο 2% επί του εγχώριου ΑΕΠ θα βελτιωθεί και ότι πιστοληπτική ικανότητα της χώρας θα αναβαθμιστεί περαιτέρω.

Στην εποχή του COVID-19

Για την ώρα μετά το ξέσπασμα της πανδημίας, ως πρώτη αντίδραση, οι ασφαλιστικές εταιρείες φαίνεται πως αντέδρασαν με νηφαλιότητα ως προς τα επενδυτικά τους χαρτοφυλάκια. Εξάλλου, δεν αλλάζει ο χαρακτήρας τους, δηλαδή ο τρόπος που λειτουργούν ως μακροπρόθεσμος επενδυτής. Αυτό σημείωσαν πρόσφατα γνωστοί risk managers εταιρειών οι οποίοι τονίζουν ότι στόχος είναι τα διαφοροποιημένα χαρτοφυλάκια ομολόγων, με τουλάχιστον μέτρια προς υψηλή αξιολόγηση.

Από την άλλη πλευρά, σε συνθήκες κρίσης πληθαίνουν οι κινήσεις μείωσης της χρονικής διάρκειας σε μια επένδυση και σκοπό την εξασφάλιση ρευστότητας. Η έντονη μεταβλητότητα και τα μηδενικά επιτόκια, ωστόσο, δημιουργούν ενδεχόμενα προβλήματα στις επανεπενδύσεις.

Σε κάθε περίπτωση – και υπό το αυστηρό εποπτικό πλαίσιο – ο ασφαλιστικός κλάδος αναζητά εκείνες τις αλλαγές που θα του επιτρέψουν να χρηματοδοτεί μακροπρόθεσμα projects εξασφαλισμένων αποδόσεων, όπως για παράδειγμα πράσινες επενδύσεις και ανταποδοτικά έργα υποδομής.

Η μεγάλη εικόνα

Σε γενικές γραμμές οι τοποθετήσεις των εταιρείων εστιάζονται σε μεγάλο να βαθμό σε assets του εξωτερικού. Την τελευταία διετία, ωστόσο, κάποιο μέρος των κερδών οφείλονται στο γεγονός ότι κάποιοι ελληνικοί τίτλοι υπεραπέδωσαν σε γενικές γραμμές έναντι ξένων.

Κατά τα άλλα, σύμφωνα με την τελευταία έρευνα της KPMG για τον κλάδο οι αποδόσεις επενδύσεων διαμορφώθηκαν το 2019 στο 2.1% και ακολουθούν την γενική πτωτική πορεία των επιτοκίων που επικρατεί σε όλη την Ευρώπη.

Όπως εκτιμάται, μόλις 2 με 3 δισ. ευρώ είναι τοποθετημένα σε ελληνικά ομόλογα. Τι δυνατότητες υπάρχουν και πως μπορεί να αξιοποιηθεί ένα μικρό έστω ποσοστό από τα υπόλοιπα 14,5 δισ προς όφελος της πραγματικής οικονομίας; Τι είδους “συμπράξεις” μπορούν να επιτευχθούν τώρα που το κράτος αναζητά κεφάλαια για επενδύσεις, στήριξη της οικονομίας εν μέσω των συνεπειών του κορωνοϊού;

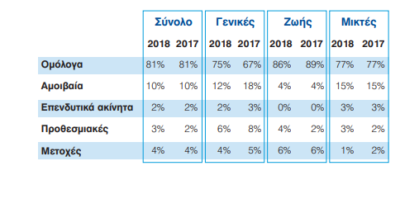

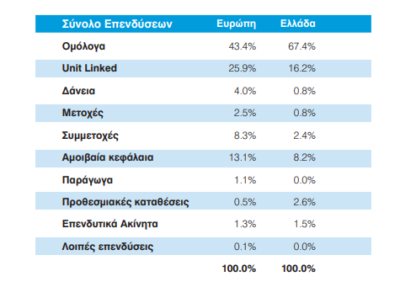

Σε μια πιο αναλυτική αποτύπωση των επενδύσεων των ασφαλιστικών, εμφανείς είναι οι διαφοροποιήσεις στη σύνθεση ελληνικών επιχειρήσεων και του μέσου όρου ευρωπαϊκών ασφαλιστικών εταιρειών και αφορούν κυρίως τις τοποθετήσεις σε μετοχικά και λοιπά χαρτοφυλάκια – πλην ομολόγων και Unit Linked – που προσφέρουν συνήθως υψηλότερες αποδόσεις και κινδύνους.

Οι επενδύσεις αυτές στην Ευρώπη αφορούν το 30% περίπου του συνολικού χαρτοφυλακίου σε αντίθεση με την Ελλάδα που αφορούν μόνο το 12% περίπου. Σύμφωνα με την KPMG, οι ελληνικές ασφαλιστικές φαίνονταν και το 2019 ακόμα διστακτικές για επενδύσεις σε μετοχικούς τίτλους λόγω κακής εμπειρίας στο παρελθόν.

Σύμφωνα με την ίδια έρευνα, δεν υπάρχουν ιδιαίτερες μεταβολές στη σύνθεση του επενδυτικού χαρτοφυλακίου των εταιρειών μη συμπεριλαμβανομένης των επενδύσεων Unit Linked.